分红险“暴雷”?哪些公司实力强?

最近这段时间,各大保险公司开始陆续公布2023年的分红险实现率。

截至6月,已经有7家保司公布了结果。

我挨个整理后发现,每家的表现,都可谓有点惨淡了。

别说100%,超过50%都显得有点奢侈。

不少朋友都开始担心,分红险也不靠谱了吗?

今天呢,我就来和大家聊聊,现在几家已经公布分红实现率的保司,具体是什么情况?

分红险数据这么惨淡,未来分红险还能买吗?

各家分红实现率,表现咋样?

当下,率先公布分红实现率的保司是光大永明、平安人寿、鼎诚人寿、瑞泰人寿、工盛安银人寿、阳光人寿、长生人寿,这7家保司。

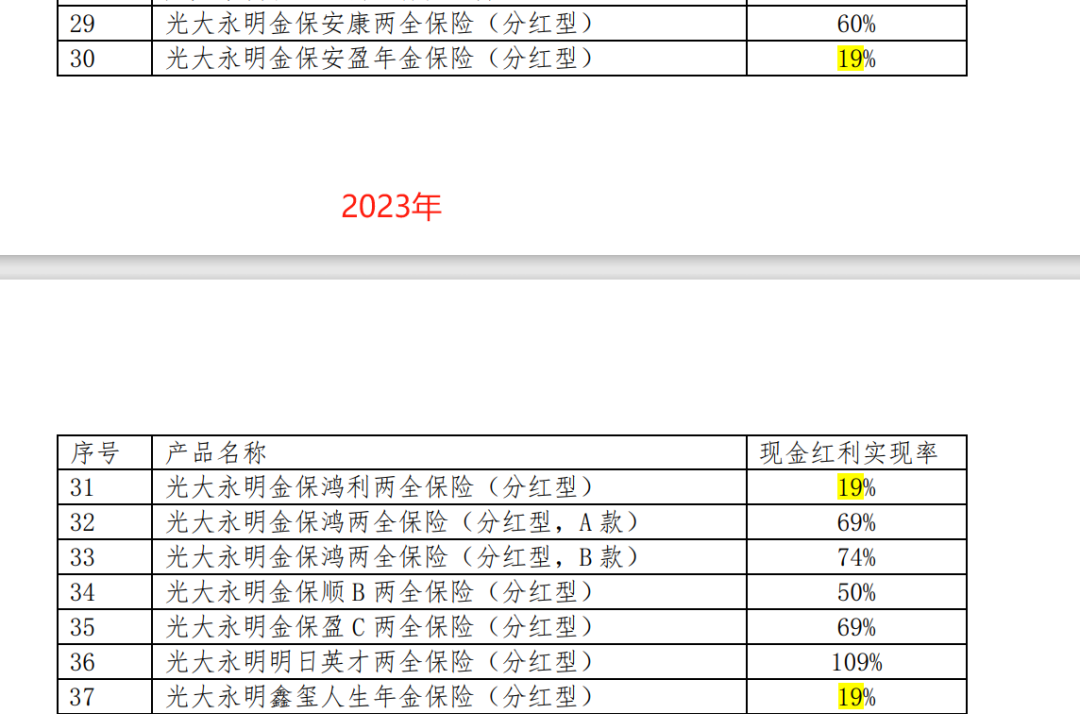

光大永明,分红实现率区间在19%-115%之间,39款产品,平均达成率为64%;

平安人寿分红实现率区间在20%-57.1%;

鼎诚人寿分红实现率,基本上分布在50%左右;

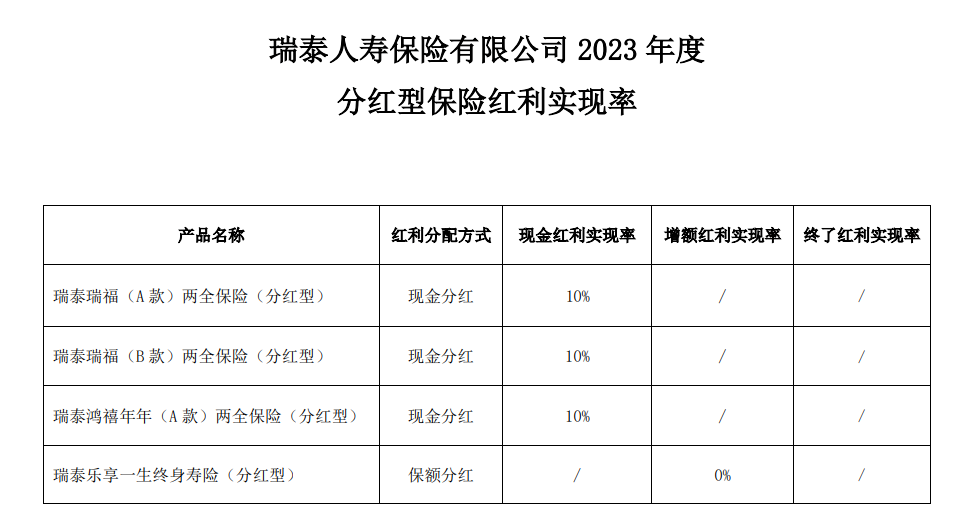

瑞泰人寿就比较惨了,总共就三款产品,2款现金分红10%,一款保额分红0%;

工银安盛人寿,分红实现率基本上分布在50%左右;

阳光人寿,主要集中在36%-50%之间;

长生人寿,多数产品集中在69%左右。

这个成绩,应该会让很多对分红险期望特别高的朋友,失望了。

跟去年各大保司动辄100%、200%的分红实现率比起来,说句暴跌,不过分。

比如光大永明,2023年最低分红实现率来自“金保安盈”“金保鸿利”“鑫玺人生”这三款产品,均为19%。

而这三款分红产品,在2022年的分红实现率,分别为161%、137%、100%,只能说,没有比对,就没有伤害。

今年的分红实现率,为什么这么差?

在聊这个问题之前,我们先来看看,保司对分红险的演示收益,是什么情况?

过去,对分红险的监管,远没有当前那么规范,分红险的演示利率,分为高、中、低三个档。

后来,应监管的要求,分红险的演示收益被调整为两档,一档就是0,给大家看看最差的情况,只能拿到保底收益时,收益是多少;

还有一档就是以4.5%减去产品预定利率(预定利率通常为2.5%)。

并且,按照规定,保险公司必须拿不低于可分配盈余的70%用做分红。

于是,我们能够轻松计算出,如果分红实现率完美达成,分红收益就是(4.5%-2.5%)*70%=1.4%。

你可以简单理解为,相对比预定利率3%的固收产品而言。

分红险是损失0.5%的固收收益,去换取1.4%的浮动收益。

好了,科普结束。

很明显,从上面几家保司的分红实现率来看,想要达到1.4%的浮动收益,无疑是有点异想天开了。

下面我们来说重点,如此低的分红实现率,是什么原因导致的呢?

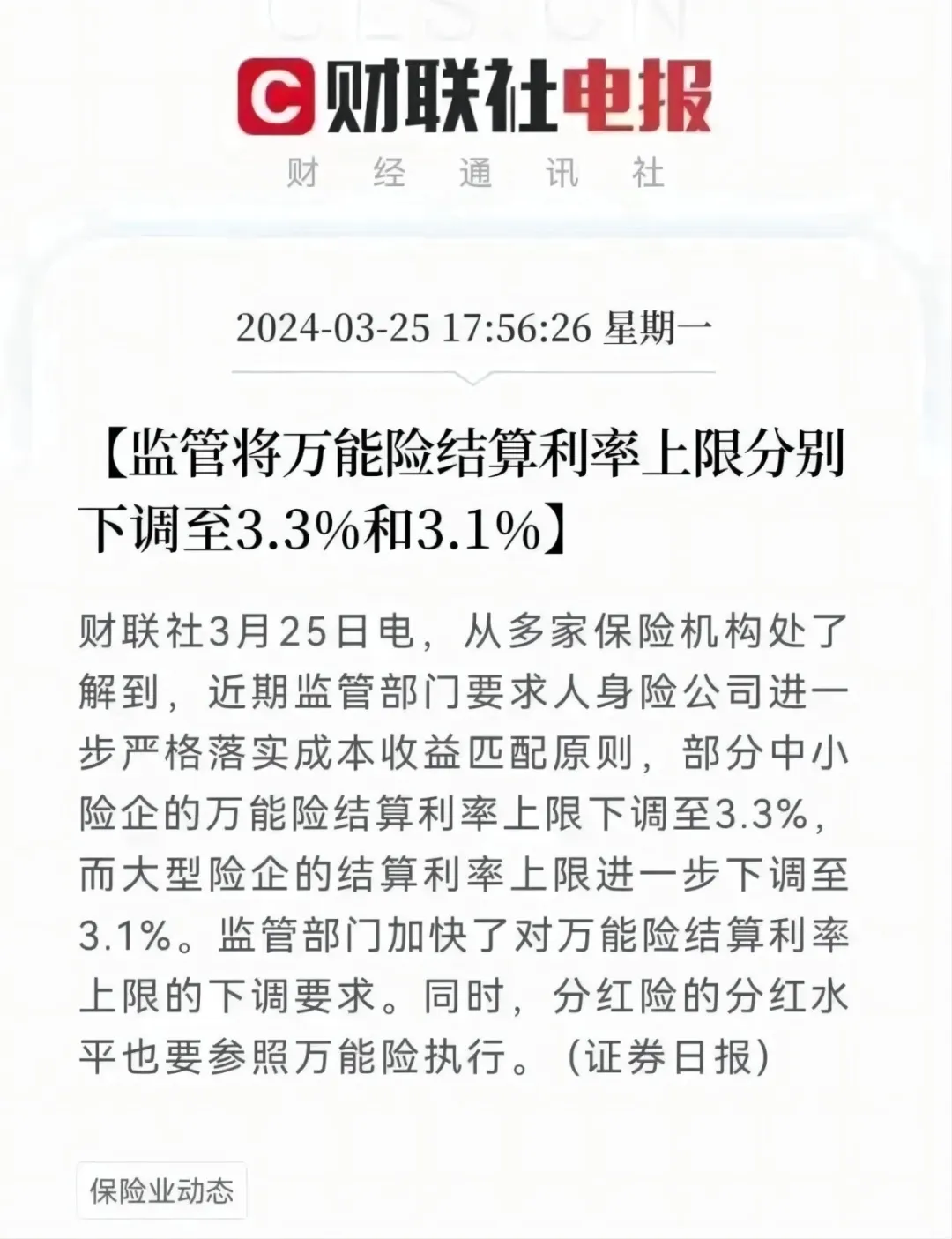

我认为主要原因有两个,首先就是监管所要求的,分红上限调整。

年初的时候,行业整体的投资收益率都不高,保司普遍面临很严重的利差损风险。

于是,监管主动出面,强行压低了万能险、分红险的实际收益。

关于分红险的分红水平,并没有实际指明,只是要求被降至与万能险同等水平。

我推测,最终分红险的上限,应该比3.1%更低,大概是3%的水平。

我们可以来倒着推算一下。

以某安为例,假如监管强行让其分红险的实际收益率降低到3.0%。

那么,用3.0%减去2.5%的保底利率,我们能得知分红险的浮动利率为0.5%。

而如果正常按照4.5%的演示利率分红,浮动利率应该是1.4%才对。

3%的实际收益,对比4.5%的演示收益,分红水平只达到了预定的35.7%。(0.5%÷1.4%=35.7%)

这和实际情况较为一致。

某安2018年5月31号之后生效的31款产品里,有30款的分红实现率都为35.7%。

当然,至于为啥有些产品分红实现率要高于或低于这个值,那就是因为不同产品之间的保证利率和浮动利率是不一样的。

以及分红平滑机制的存在,对最终结果也会有一定的影响。

但是可以看出,35%左右的分红达成率,就是监管要求下的标准。

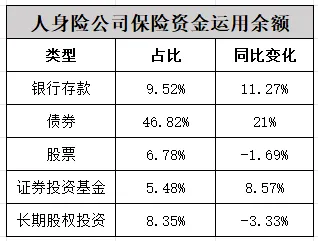

第二个点就是,保司整体投资收益,确实不佳。

分红收益率暴跌,我们可以一定程度上,把“锅”扣在监管的头上。

但是也绝不能忽视了,去年整体投资收益较差的事实。

以瑞泰人寿的四款产品为例。3款现金分红产品10%,1款保额分红,分红实现率0%。

就这个表现,再来用“监管要求”来解释,就显得不是很恰当了。

最大的可能性就是,瑞泰人寿因为投资不佳,保司亏损严重,想要给高分红也有心无力了。

根据瑞泰人寿公布的2023年四季度偿付能力报告显示,2023年末,瑞泰人寿净利润为-1.42亿元,亏了1.42亿。

回望过去几年,赚钱情况也堪忧。

18年-22年,瑞泰的净利润分别为194.86万元,570.35万元、-1.21亿元、423.06万元、522.07万元。

好家伙,赚几百万;亏,上亿的亏。

所以说,分红实现率不佳,也是在意料之中的。

投资收益变差这点上,大家也能从去年保司在投资资产配置方面,越来越趋于保守的表现,得以窥见。

如此可见,监管设定上限要求,以及整体投资收益差,正是当下分红险"滑铁卢"的主要原因。

35%的分红达成率,到底是什么水平?

我想,大家可能会被35%这个分红实现率吓到。

35%的收益,真的不够看吗?

我们来算算。

以某家公司分红达成率35.7%来看,如果保证收益在2.0%-2.1%,加上分红收益(1.4*35.7%),基本上是能够给到2.5%-2.6%的水平的。

也就是说,哪怕在有监管限高的情况下,分红实现率35.7%的分红险,收益是会和这家保司的固收产品收益,打一个平手。

虽说,这个收益确实不够令人满意,但是对比当下的国债和定存的收益来看,也是能够接受的程度。

那么,分红实现率在50%的情况时,收益是什么情况呢?

同样,保证收益2.0%-2.1%,加上分红收益(1.4%*50%),基本上能够达到2.7%-2.8%的水平。

这个表现,就是当下无风险收益的天花板了。

往最坏的情况下说,哪怕分红险实现率始终维持在50%,也和固收类产品不相上下。

大家从我们过往的测评分红险的文章里也能发现,我们除了测算分红达成率为100%的情况。

也会一并测算,当达成率始终为40%、60%、80%的情况时,收益表现到底如何?

也始终强调,不要把分红险某些表现好的年份,当成理所当然的常态,一定要对风险有所警惕。

准确理解分红险的含义:投资能力差时,我们也能有保底;等投资环境好了,我们就能吃到肉。

最后,再和大家强调关于分红险,几个比较重要的点。

首先,分红险是一个持续终身的产品,不是一锤子买卖。

它每一年都会分红,分红情况取决于市场环境、政策情况、分红意愿,当然,最大的影响因素还是保司的投资表现。

分红险某一年度的表现,不足以代表一家公司的整体实力。

其次,我觉得我们还是要对分红险有足够的信心。

我还是坚信,不管用户对分红险接受意愿,是高还是低。

未来市场,分红险一定是主流,这是时代的大趋势。

排除一些可能躺平的保司,我也相信,当下市场中绝大多数保司,都是想把分红险做好的,这是他们未来的立身之本。

当下,很多保司都是在去年分红险爆火后,才开始大力发展分红业务的,对分红的运营,可能还不够娴熟。

比如我看某保司,今年分红险普遍只有35%-50%,去年的分红实现率,却普遍在100%以上。

去年是不是有点太过壕了呢?为啥不存起来?

这不,今年投资环境变差,一下子表现就有点捉襟见肘了。

要知道,用户可不会念你此前的好。

保司A,第一年160%,第二年40%;

而保司B,每年都给到100%。

对比下来,肯定是B保司,更让客户安心。

这次的折戟沉沙,算是给保司提了一个醒。

分红实现率要稳扎稳打,对分红的预期要合理把控,力图给用户一个满意的交代。

最后,大家必须要对风险这个事,有足够认知,要是实在承受不了这个波动性,那就选固定类增额。

甘蔗没有两头甜,选择安稳,就别考虑高一点的收益;选择搏一搏,咱就得稍微承受点风险。

对于分红险的暂时失利,我觉得大家心态暂时可以放平一点。

要清楚,市场不可能年年都沉寂,等投资环境变好的时候,所谓的“限高令”自然而然就会消失,保司的投资表现也会更好。

届时,分红收益自然而然,就会水涨船高。

后面,各家分红实现率也会陆续公布,我们会将持续关注,大家敬请期待。

我觉得应该会有不错的选手,毕竟去年很多保司投资收益还不错,它们的达成率,应该会有点看头。如果有更多想了解的,可以点击链接,1v1咨询:1V1保险咨询服务- 慧择保险网 (huize.com)

星相守医疗险

福临门两全C款,节税神器,现在投,明年多省一大笔钱

慧择小马老师|1064 浏览

年化达10%!个税最高省5400元!中意悠然金生来了…

慧择小马老师|858 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|360浏览