年收入30万,怎么给一家三口配置保险?怎么判断一个方案有没有“坑”?

可能很多人会好奇:

平时预约的顾问1V1咨询,是如何给大家做方案的?

他们真的会根据每个人不同的情况,推荐不同的产品吗?

怎么判断一个方案有没有“坑”?

今天我们拿一个客户的方案,给大家好好说一说。

为什么需要做方案?

做一份方案的目的,关键是让产品去匹配需求。

保险是用来转移风险的,说到底就是看所选的产品,能不能覆盖好个人或者家庭的风险。

顾问给大家做一份方案,分3步走:

第一步:是确认你需要什么?适合什么?

一是,要搞清楚你需要什么?

顾问一般会问到你的(家庭)实际情况。

你买保险的目的到底是为了解决哪些问题?

比如,宝妈想要报销宝宝的日常门诊费用;

买意外险,想要覆盖日常频繁出差,有可能出险的交通意外风险;

二是,搞清楚你适合什么?

可能因为身体健康的原因,有些产品买不了,这个时候就需要专业的顾问,帮你分析产品了。

所以这一步,顾问会了解你的一些具体信息,比如年龄、职业、健康、收入等情况。

第二步是选择具体产品,完成初步方案。

比如说你想解决门诊费用,那顾问会优先去考虑哪些门诊险适合你投保。

会综合市面上正热销的门诊险产品,一个个去匹配你的需求。

然后形成初步的方案给到你,告诉你这个产品可选责任怎么选?保额怎么配?

第三步,就是跟你沟通,确定最终方案。

顾问会拿着初步分案,跟你沟通。

沟通的过程中,也可能会发现一些保障上的漏洞,或者会根据实际的预算,再次调整方案。

于是,针对方案会有一个补充,直到最后确定。

这就是一个完整的配置方案的过程。

接下来,我们也通过一个实际的案例,来给大家看下具体的配置思路↓

一家三口方案怎么配?

我们选取了一个一家三口的配险方案。

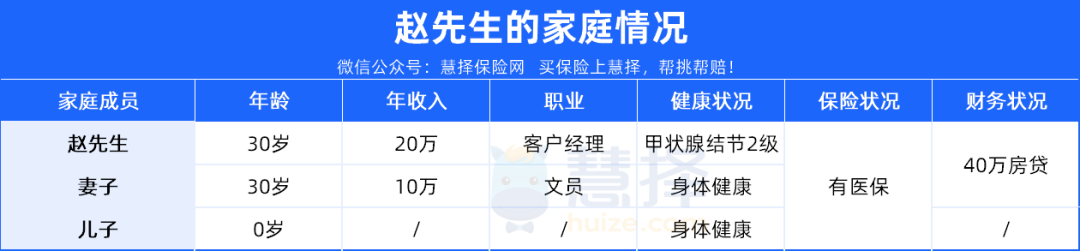

赵先生一家生活在二线城市,家庭年收入在30万左右。

今年刚要了宝宝,也是因为这个原因,让赵先生开始有风险意识。

一开始只是想给宝宝配置保险,经过沟通后,意识到孩子成长需要大人,所以准备全家一起配置。

此外赵先生家还有40万的房贷。

最终确定下来,赵先生核心诉求有2个:

一是解决孩子日常就医和大病保障。

这是赵先生的主要诉求,孩子刚出生,免疫差,更需要一些解决日常就医的保障。

二是转移经济支柱的大病、身故风险。

考虑宝宝还小,又有房贷,万一大人生病或身故,可以赔一笔钱解决房贷和家人基本生活。

其次确定一个大概的预算,按比较科学的预算确定方式,为年收入的5%-10%。

跟赵先生沟通后,我们确定分别以5%和10%(也就是1.5万和3万),做两个不同的方案进行选择。

最后,确定身体状况。

妻子和孩子都还好,没什么问题。

只是赵先生自己有甲状腺结节2级的异常,这个在选择产品的时候要尤其注意是否能投保。

确定了主要的需求,预算,以及身体情况,接下来就以两个具体方案分析。

①5%年收入预算下的方案配置

先看孩子的保障:

由于赵先生的核心诉求之一是解决孩子的日常感冒发烧等小病的就医问题。

一年只要750,就能有:

3万的门诊医疗

3万的意外住院医疗,0免赔

2万的疾病住院医疗,0免赔

20万的意外身故伤残

百万医疗险选的是:平安长相安

一来,长相安支持家庭投保,有折扣,所以大人也一起配置了长相安

二来,长相安是大公司平安出品,不管是价格、保障、还是服务,都非常优秀。

在目前保证续保20年的百万医疗险里边,续保条件最优。

并且没有明显的短板,质子重离子,院外购药都有。

重疾险选的是小淘气2号

孩童阶段,会存在一些特定的高发重疾和罕见疾病。

所以孩子重疾险选择了自带少儿特疾和罕见疾病额外赔付的小淘气2号。

最后综合预算,确定基本保额为40万,保终身,一年只要1578.73元。

一旦孩子发生啥重大疾病,长相安+40万的重疾,基本都可以覆盖解决。

再看大人的保障:

百万医疗险跟孩子的一样是平安长相安。

需要注意的是由于赵先生有甲状腺结节2级的情况,长相安会除外甲状腺相关的治疗。

顺便也提醒大家,买保险要趁早,因为一旦涉及身体异常可能就有诸多限制。

重疾险两个大人都选达尔文8号。

达尔文8号在基础保障的情况下,保费优势比较突出。

并且,赵先生甲状腺结节的问题,也可以正常投保。

因此综合预算因素,基础方案里,选择了达尔文8号,并且没有附加其他保障。

此外考虑赵先生的收入更高,所以给到的保额要更高一些。

赵先生,基本保额40万,保终身,一年4036。

妻子,基本保额30万,保终身,一年3027。

意外险选小蜜蜂5号典藏版

“小蜜蜂”在意外险里边是真的明星IP ,综合性价比十分的高。

而且考虑赵先生客户经理的职业,日常出差比较多。

而小蜜蜂5号有各种交通意外场景的额外赔付。

比如选典藏版的方案,基本保额是50万,但因飞机意外身故,可以额外赔500万。

大大增强了身故保障,而一年的保费才156元。

针对意外发生的意外医疗,一万以下部分也可以解决,无缝衔接百万医疗险。

定期寿险选同方臻爱2023

定期寿险主要是解决经济支柱身故后的负债和小孩抚养费。

产品同样是选择的保费上比较有优势的臻爱2023。

根据赵先生家的情况,房贷有40万,因此定期寿险保额起码是40万以上。

这里我们综合考虑预算和每个人收入情况,赵先生的保额是60万,妻子是50万保额。

然后保障的时间,覆盖到60岁退休即可。

赵先生60万保额,保到60岁,交30年,一年660元。

妻子50万保额,报道60岁,交30年,一年298元。

综合算下来,这个方案赵先生一家一年一共要花11355.73元,在预算范围内。

②10%年收入预算下的方案配置

相比5%的年收入预算,增加预算后,保障内容有很大升级。

还是先看孩子的保障:

相比前一个方案,尽管也覆盖了小额的门诊和住院,但报销比例和社保外用药都受到诸多限制。

因此在预算增加的前提下,给宝宝选了能够附加门诊,同时免赔额为0的臻爱无忧。

臻爱无忧也是少有的宝宝能单独投保的中端医疗,还可以去指定的民营医院就医,扩大了使用范围。

宝宝的意外险重点就是关注身故伤残保额,不用超过20万。

其他的最好是有不限社保,0免赔的意外医疗。

小神童5号基础版刚好都满足这些条件,并且价格还不贵。

小青龙2号比较有优势的地方是,重疾赔付次数可以增加到3次。

对于孩子来说,人生还很长,重疾多次发生的概率大。

所以只要预算允许,把这点考虑上是很有必要的。

同时,方案还把基础保额提高到50万,还有60岁前的额外赔付和恶性肿瘤额外赔付。

再看大人的保障:

百万医疗险没有变,意外险和定期寿险主要是提高了保障的额度,可以更好的转移经济支柱身故后的经济风险。

跟孩子一样,夫妻两人的基本保额都提高到50万,并且增加了对重疾和恶性肿瘤多次发生风险的保障。

而守卫者6号的主打定位就是重疾多次赔付。

丈夫一年是8300元,妻子是7895元。

另外,值得一提的是,守卫者6号的核保近期放宽(持续到3月底),因此赵先生可以顺利投保。

综合下来,这个方案一年需要24765元。

保费虽然增加了1万多,但整体的保障水平更全面。

这个案例中,确保保费在一个可承受,同时不至于有压力的情况下,赵先生最终选择了方案一。

写在最后

看完之后,相信大家对于顾问如何完成一个匹配需求的方案已经有一个清晰的了解。

上面的这个三口之家方案,不一定适合所有三口之家。

因为不同的人和家庭,情况差异太大,最终的需求自然也会不一样。

所以,大家如果想针对自己和家庭的实际情况,做保险方案规划。

小学童2号

福临门两全C款,节税神器,现在投,明年多省一大笔钱

慧择小马老师|1046 浏览

年化达10%!个税最高省5400元!中意悠然金生来了…

慧择小马老师|847 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|360浏览