保单贷款最全解读,不懂这些你就亏了

不管是买房买车,还是日常周转,谁都有手头缺钱的时候,这时候该怎么办呢?

找亲朋好友借?很多人张不开口;找银行贷款,手续麻烦,还可能批不下来;找小贷公司、民间借贷?利息太高,借了还不上还会把自己搭进去...

如果你有一份长期缴费的保单,不妨试试保单贷款。今天我们就来详细的聊一下这个问题。

内容主要分为以下三部分:

一、保单贷款是什么?哪些保单可以贷款?

二、保单贷款如何办理?

三、保单贷款中的三个问题

保单贷款是什么?哪些保单可以贷款?

什么是保单贷款?

保单贷款是指,投保人将所持有的保单抵押给保险公司,按照保单现金价值的一定比例获得资金的一种借贷方式,和贷款买房是一个道理。

看到这里,可能就会有人担心,保单贷款期间出险了怎么办?保险公司还会不会赔?

这点大家可以放心,保单贷款期间保险合同依然有效,只要符合保险合同约定,该怎么赔还是怎么赔。不过,保险公司也不会多赔,确定最终赔付金额时,会先减去贷款的本金和利息,然后再进行赔付。

哪些保单可以贷款?

从保单贷款的定义可以看出,并不是所有的保单都能进行贷款,而是具有“现金价值”的保单才能进行贷款。还不了解现金价值的小伙伴可以点击这个链接:你的保单到底值多少钱?现金价值详解

现金价值说白了,就是提前缴纳的保费及其产生的利息总和。举个例子:

比如,某位30岁的被保人买了一份重疾险,年交费5000元,但实际上被保人30岁的风险成本只有500元,也就是说提前交了4500元给保险公司。以此类推,后面几年也都提前交了保费。

这些提前交的保费会被保险公司存起来,连同其产生的利息一起,就构成了保单的现金价值。

所以,一般只有具有储蓄性质的人寿保险、养老保险、年金保险、重疾保险等才可以申请保单贷款,短期险则不能进行保单贷款。

还有一些定期产品,比如定期寿险,理论上也是可以进行保单贷款的,金钟罩定期寿险也把“保单贷款”写进了条款,但这类产品现金价值一般都不高,为了几千块钱折腾贷款,我们感觉没那个必要。

此外,已经豁免保费、自动垫交或正在申请理赔的保单也不能进行保单贷款。

保单贷款的优势

一般来说,贷款利率低的渠道,要求的证明都比较多,比如直接从银行贷款,手续复杂,还不一定能贷得到。

而一些方便的贷款渠道,利率却高的吓人。以阿里旗下的蚂蚁借呗为例,日利率万分之五感觉好像不多,但换算成年化利率却高达18.25%(0.05%*365)。

相比这些渠道,保单贷款优势明显:

首先,保单贷款办理简单,所需要的材料较少,投保人只需带好保单、有效身份证明、贷款申请书等就可以办理。有的甚至可以自助操作,像太平人寿和工商银行推出的“太平-工商联名卡”,该卡具有保贷通功能,直接在自助缴费机上完成贷款过程,不用跑保险公司办理。

其次,保单贷款利率较低,不同保险公司的不同产品会有所不同,一般情况都会在银行6个月贷款利率小额上浮,大概在5-6%左右。

保单贷款如何办理?

按照贷款渠道的不同,保单贷款可以分为两类:从保险公司贷款和从银行贷款。两个渠道差异较大,下面分成两组介绍。

从保险公司贷款

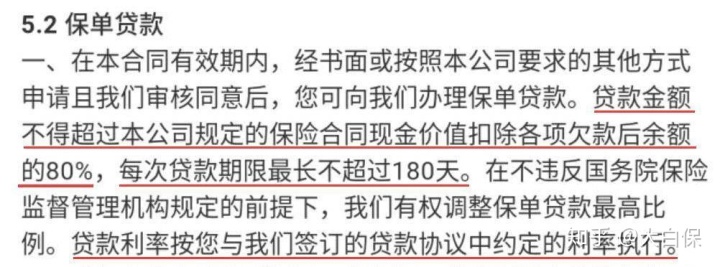

1、贷款额度

不同保险公司的贷款要求不同,但都是根据现金价值一定比例折算,最高不会超过现金价值的80%,比如,中国人寿、太平人寿规定是80%,友邦保险、中德安联规定为70%。

2、贷款利率

保单贷款的利率,一般情况下会在银行6个月贷款利率进行上浮,大体在5-6%左右,相比其他贷款渠道,这个利率真的是很低了。

3、贷款时间

贷款时间一般为6个月,到期可以续借,不同保险公司对于续借的要求不同。

以弘康人寿旗下的哆啦A保为例:

4、材料流程

在保险公司进行保单贷款,需要的材料和手续比较简单,整个流程大概2-3天就能搞定。

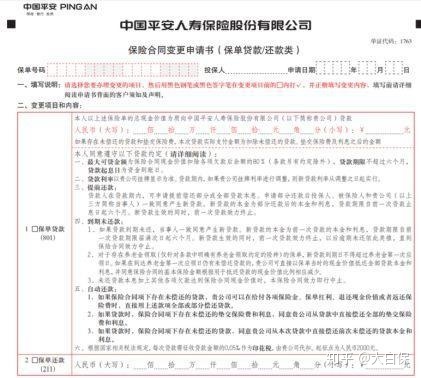

以平安保险为例:

准备贷款所需资料,保险合同变更申请书(保单贷款/还款类)、投保人身份证、以投保人为户名的活期结算账户,若投保人与被保人非同一人,还需带上被保险人身份证件。

前往柜台办理,或委托业务员办理(需签订授权委托书)

确定贷款额度,签订贷款合同

借款人按合同规定偿还本息。

从银行进行贷款

1、贷款额度

在银行申请保单贷款,同样也要参考保单的现金价值,但不同的是,保险公司的贷款额度不能高于现金价值80%,银行则可以突破这一限制。

某些银行提供的贷款额度可以达到现金价值的90%,还有一些银行会综合考虑贷款人的征信情况,提供超过保单现金价值贷款额度。

2、贷款利率

银行可办理的保单贷款产品不同,利率也不同,大体上可以分为两类:质押式贷款和信用贷款。

如果是质押式贷款,那就和保险公司提供的服务一样,利率就很低,但是额度会受限。

如果是信用贷款,保单只作为还款能力的证明,利率就会高很多,一般会超过10%。但同时额度也会比较高,能够突破现金价值的限制。

这里给大家稍微解释下这两种贷款的不同:

质押式贷款:需要抵押物,与房贷类似。如果客户还不上,可以通过变卖抵押物来偿还贷款,所以风险较低,相应的利率也比较低。

信用贷款:不需要抵押物,完全凭个人信用进行,蚂蚁借呗就属于这种类型。由于没有抵押物对冲违约风险,所以这类贷款的风险比较大,利率也就比较高。

3、贷款时间

在银行进行的保单贷款产品,没有6个月的限制,一般来说期限都会比较长,最长的可达3年。

4、贷款流程

相比保险公司,银行办理保单贷款会比较麻烦。因为不仅需要个人出示材料,还需要保险公司给出相关证明,例如保单现金价值证明、保单冻结证明等。

另外,银行和保险公司之间没有实时沟通的渠道,各种事情都需要和保险公司确认,办理时间会更长一些。

银行保单贷款大致流程:

将贷款所需资料准备齐全,包括个人身份证原件(如投保人和被保险人不是同一人的时候,还需准备被保险人身份证原件)、投保保单原件、银行卡号以及保险公司规定的其资料,到贷款机构申请贷款;

贷款机构工作人员接受申请,并审核资料;

审核通过,银行机构方面确定贷款额度,并与借款人签订借款合同。合同签订完毕,保单留到放款机构做抵押,发放贷款;

借款人按合同规定偿还本息。

对于贷款人而言,无论是到保险公司贷款还是到银行贷款,都各有利弊。相对而言,保险公司提供的贷款额度低、时间短,但是利率低、手续便捷;选择银行,则利息高、手续相对繁琐,但是贷款额度也较高,时间相对灵活。

保单贷款中的三个问题

贷“自己”的钱为什么要付利息?

对于保单贷款,不少客户还有这个疑问:“我从保险公司借出来的钱,本身就是我提前交的,为什么还要给保险公司利息呢?”

这里我们需要说明一下,从保险公司贷出来的钱,并不是客户的钱,而是保险公司的钱。保单贷款本质上是一种质押式贷款,是客户把保单抵押给保险公司,从而获得了保险公司的贷款。

客户购买保险产品后,现金价值会沉淀在保单上,成为保单的一部分,很难取出来。保单和股票、房产等金融资产一样,要想把钱从这些资产中“取”出来,要么卖掉变现(退保),要么进行抵押贷款。

所以,保单是你的保单,钱是保险公司的钱,借了保险公司的钱,付利息就顺理成章了。

保单贷款逾期怎么办?

有借有还,再借不难,保持良好的信用,对于个人十分重要。但确实因为各种原因,贷款到期无法归还,那该怎么办呢?

其实也不难。

首先,保险公司都会提供延期服务,也就是说可以续贷,只要偿还利息就可以继续使用这笔贷款。

其次,如果连利息也还不上,那么保险公司就会把利息计入本金,当做被保人重新贷款。直到某一天,贷款本金和利息之和大于保单现金价值,保险合同就会中止。

这里的使用的是“中止”而不是“终止”,也就是说两年内还是可以申请复效的。关于保单复效可以参考这篇文章:保险合同终止还能申请理赔?不懂这几个期限你就亏大了

不要因为保单贷款而去买保险

很多业务员在推销保险时,往往会以保单贷款为噱头,引诱客户购买,尤其是养老保险、年金险、分红险等高现金价值的产品。

我们的意见是,保单贷款虽好,但是不要因为保单贷款而去买保险。保险最重要的功能还是保障,像定期寿险、定期重疾险等纯保障型产品,性价比非常高,如果因为无法保单贷款或者保单贷款额度太低而选择放弃,那就真的是本末倒置了。

我们说:保单贷款只是锦上添花

保单贷款利率低、手续简便,能够在不退保的情况下,为客户提供资金融通,满足短期的资金需求,是一个十分优质的贷款渠道

如果在保单贷款期间出险,保险公司依旧会进行理赔,但会扣除贷款本金和利息后,再发放理赔款。

保单贷款虽好,却只能起到锦上添花的作用。保险核心还是保障,为了保单贷款而选购不合适的险种,无疑是本末倒置。

小青龙3号少儿重疾险

公务员养老金要变天了!养老金并轨方案有哪些影响?

慧择小马老师|0 浏览

2024年4月值得买的重疾险,换成这6款了

慧择小马老师|0 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|344浏览