保险界双十一商品,交9万取回120万,你买得话祝你开心!

「开好局」媲美保险界双十一,目地就一个,使你出钱疯狂购物,保险公司好拉涨保费,委托代理人则能够获得高佣金/抽成。

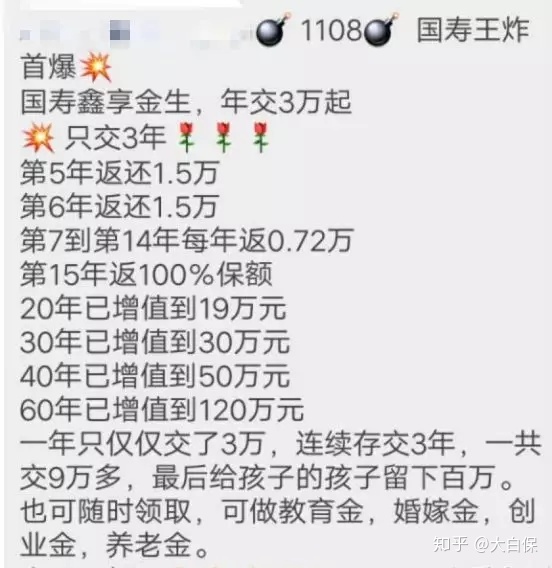

看了开好局新产品的推销文案吗?

称为交9万,还有机会挣到120万。

是不是很动心?

但是,这种看起来好的产品,我们却不太喜欢。

由于外包装得非常好,和实际相距十万八千里,非常容易欺诈大伙儿。

按国际惯例,保险公司「开好局」,10月仅仅一开始,11月-第二年1月,才算是高潮迭起(新春嘛,大伙儿手头上都攒了点钱)。

到点,保险公司全员出动,玩命烧钱、砸人、砸网络资源,巅峰对决卖保险的人。

进攻强劲,创意文案又这般诱惑,一个没控住,想疯狂购物,该怎么办?

作为一个在「开好局」上栽过翻跟头的有经验人,大家劝先理智。

帮我5min,我尽力跟你讲搞清楚「开好局」是啥,有什么优点和缺点,再自己分辨要不要买。

01

开好局,做什么?

▿

「开好局」媲美保险界双十一,目地就一个,使你出钱疯狂购物,保险公司好拉涨保费,委托代理人则能够获得高佣金/抽成。

因而,「开好局」商品大多是「年金险」这种理财保险,“保险姓保”压力之下,一部分企业也卖重疾险这种保障型商品。但「年金险」依旧是流行,谁让它保费奉献大呢?

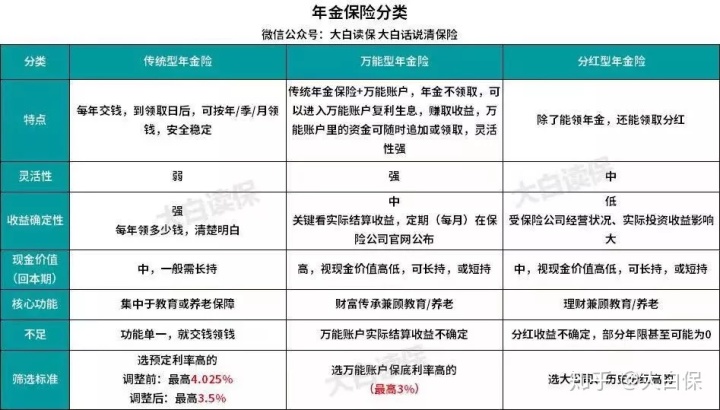

年金险大致分三类,大家梳理过他们的差别。

而「开好局」,钟爱万能型年金险,即“分红保险+万能账户”的搭配。

像中国人寿2020年开好局“鑫享至尊(庆典活动版)”、太平洋人寿开好局“鑫享清福”“鑫令人满意”,全是万能型年金险。

下面我们就来给大家分析一下这种产品的好坏。

02

开好局年金险,有什么缺陷?

▿

“分红保险+万能账户”,听起来很绕口,你也就简易解读为2个理财账户:

- 年金账户:这一帐户你只需要做2件事“交费——按合同约定领取奖励”;

- 万能账户:如果年金账户上的钱你没领,这个钱就进入了万能账户,利滚利周转;

有人会问,年金账户钱每一年准时所有取走,会怎样呢?

你能亏。

咱们计算过,其年化收益可能就2%上下,不如存支付宝余额宝。

因此,你要挣到3%之上的盈利,只好把钱投到万能账户,并且最少放30年。

这也是年金险第一个缺陷,流通性差。

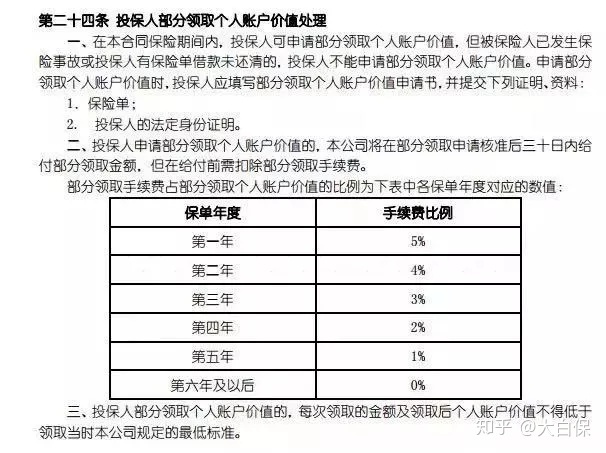

有人就辩驳了,万能账户里边的钱不是可以随时增加或获取吗?

你这么说,毫无疑问没见过合同书。

最先,万能账户往里面出钱、向外领取奖励,都需要扣费。

以“鑫享至尊为例子,往中放钱,扣3%服务费;向外领取奖励,最大扣5%。

而不管往中放、向外领,都要国寿先审核同意。没有自由。

次之,万能账户钱为何不要随便领

由于前十几年,帐户升值比较慢,多领几回,一旦将钱领光了,帐户清零,合同书可能就中断了。

我们要用鑫享至尊做了检测,40岁,将年金账户中的538810块放进万能账户,直到60岁再领,每一年向外领62763块,一直领取80岁。

结论你猜怎么着?

提示信息“额度不够”。

因此,非买年金险,一拿余钱买,二搞好长持提前准备。

随时随地想要,只有退保险,而前期退保险,会亏损本钱。

抖音视频“10年交6万,取回5万”这个梗,只因为退保险过早。

年金险第二个缺陷,真正回报率不太高。

最先,万能账户会有一个保底收益(依据管控,最大3%),一般写上合同上(找不着,先问委托代理人,他如果吞吞吐吐,坚决换别人)。

可是大家买理财,绝对不是对着不上3%的盈利来的。

但你不买,也没办法了解未来赚多少钱。

因此,委托代理人为了让大家买,会给你们演试盈利

或对你说历史时间盈利非常高。

我反正信了:演试盈利、历史时间盈利一般都比较高——不然如何吸引你出钱呢,演试盈利分三档,低端2.5%、中等4.5%、高端6%;而历史时间盈利,强的可以达到5%之上。

但是它们也就只能做参考(保险公司都不会写到合同书),不必傻傻认为将来都是有如此高的盈利。

为何?

由于以往10年,像国寿、安全、安宁、中国太平洋、富华,这种大保险公司平均投资回报率就只有4%-5%。

图片出处:互联网

这倒别怪保险公司投资水准差,通常是管控缘故——商业保险事关社会安定,中国保监会就需要内地保险公司可以做“中低风险”项目投资,例如买存定期、债卷、投资等。

而年金险,核心是你交费给保险公司,它替你来投资,再分你一点盈利。

当保险公司自身都不是很挣钱,你要它也会给你5%之上的盈利,还接连给30、40年吗?

因此,买年金险,需看最低年利率——贴近3%最好是;演试年利率,参照中等(4.5%),高端压根无法达到;历史时间结算利率,则最少往前看5年。

但是这也只有帮你把相对性好产品挑出。

最终需不需要着手,只看一个指标值:真正回报率(一定一定一定要自身算一算)。

算真正回报率需要用到IRR函数公式,大家推荐过如何使用。如果还不清楚,后台管理给我留言,我来教你。

大家算过十几款万能型年金险的IRR,若分红保险不领到,放进万能账户利滚利周转,年收益率大约3%—4.5%。

这已经是将近30-50年项目投资收益率。

3、50年啊,期内娶媳妇、生孩子、购房、买车、小孩上学、老人生病、自身学习、出国旅行……

都需要掏钱,大几十万趴在万能账户里,一分不可以动,用心想想自己做不做获得。

年金险第三个缺陷,贵。

年金险是也不便宜,这并不相当于缺陷。

但忽视顾客的经济水平、要求,强退年金险,这就有问题。

假如你买年金险就是为了以后养老服务用,按每个月2000块生活指数算,大家从50岁交,60岁起领,你猜猜你必须交多少钱?

答案就是:分10年交了得话,你每年都要需交5万,一共便是50万。

并且,因为通胀的出现,60岁你每个月领取的2000块,肯定要比你50岁那年的2000块有价值。

假如你每一年只能拿1万买分红保险,委托代理人还让你买,能够坚决屏蔽了。未来零花也不够,更别提养老服务。

非买,那问自身一个问题:如果忽然失业、病了,能否交得住保费?能够坚持不使用账户钱吗?

只要有一个回答是不可以的,那年金险也不适合你。

更重要的事,是打牢基础的保证先弄齐备。

例如得重病能赔一笔钱给你的重疾险、住院治疗可以报销的医疗险、能迁移突发性意外风险的意外险、死亡后能留一笔钱给家里人的寿险。

它们相同点是能帮你的日常生活创建一道天然屏障,无需上最好是,用上,最少手里有钱,内心不急。

03

开好局年金险,有什么特点?

▿

万能型年金险尽管缺陷许多,可优势也是有——每一年开好局可以卖这么多,像上年安全某开好局单日应收保费139亿,不太可能都是收种偶然所得税。

优势一:安全系数高

最先,保险牌照稀有,造成保险公司创立门坎非常高,注册资金至少2亿,强监管下,保险公司不可能像P2P那般逃走。目前为止,都没有一家保险公司倒闭过。

因此,你本钱十分安全,年金险写到协议的保底收益还能保证。

优势二:按利滚利算盈利

年金险的年化利率在3.5%-4%中间,不如一些银行5年限储蓄。

但储蓄是按照单利算,即一笔钱,不管你在银行存钱多长时间,就只有本钱在计算利息,贷款利息不参加计算利息。

而年金险,算出来是利滚利,本金利息都可以计算利息,即通常说的“复利计息”。

差别会到底有多大?

假如你手头上有余钱100万,按年化利率3.5%算,存30年:

单利——取回205万

利滚利——取回285万7507

相距86万。

并且,像存款,年利率随时随地在改变:

20年以前,一年期利息是10.98%;

10年以前,一年期利息是4.14% ;

现阶段,是1.75%;

而万能账户,最低年利率(即确保盈利)在1.75%-3%,只要不退保险,便会持续不断的钱赚钱。

在全球利率持续下滑的大环境下,有点儿诱惑力。

04

商业保险总结

▿

总结一下:不必轻信委托代理人嘴里的开好局年金险。过于幸福。

真实开好局年金险,得长期投资最少30年,才可以获得3%-4%的盈利(10年大部分只有盈利)。

比较适合经济发展实力雄厚、喜好本钱安全性,又可长线投资的群体。针对大多数人来说,先将确保做好,基本的重疾险、医疗险、意外险、寿险都买更好,更为重要。

因为确实说不准在哪一天碰到什么危险。商业保险能起到的作用,两字:稳控,最少把你的经济发展水平保持在购买保险前,假如你保额买够了得话。

一个互动交流:购买了开好局的朋友们,能够发表评论分享一下你拥有几年了?现阶段盈利多大?纠结要不要再次存着?后台回复:资询,能够预定个咨询顾问完全免费替你确诊下。

达尔文12号

福临门两全C款,节税神器,现在投,明年多省一大笔钱

慧择小马老师|1028 浏览

年化达10%!个税最高省5400元!中意悠然金生来了…

慧择小马老师|831 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|360浏览