当初购买了平安理财险的,真赚大发了

不经意翻出一个财经博主的文章,

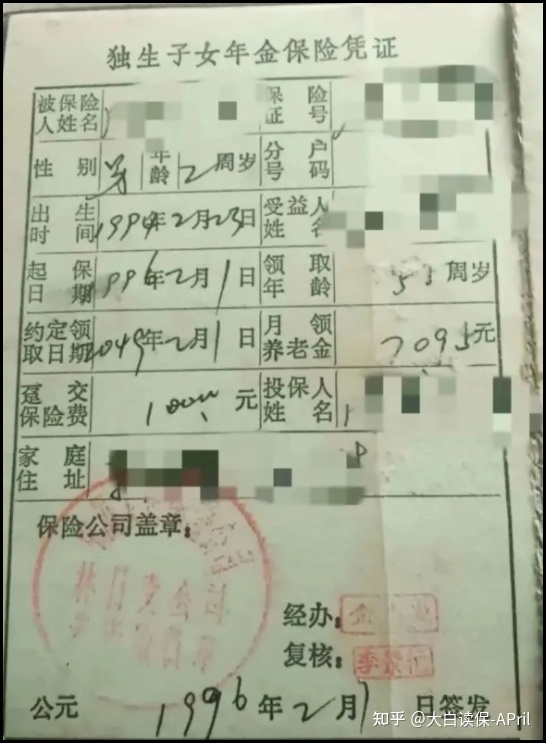

就有网友为他分享一张人保的养老服务保险单,

真真是薅到保险公司大羊毛,令人羡慕痛哭。

01 一万块吃一辈子

实际看看哈:

人保这一张保险单,是网友们的妈妈在1996年给她买的,一次性交了了1万保费。那时候网民才2岁,直到2049年,即他达到55岁那年,这一张保险单将每月为他派发7095块的养老保险金(乘于12个月,一年便是85140元),一直持续终生,即多活一个月就可多领一个月钱。

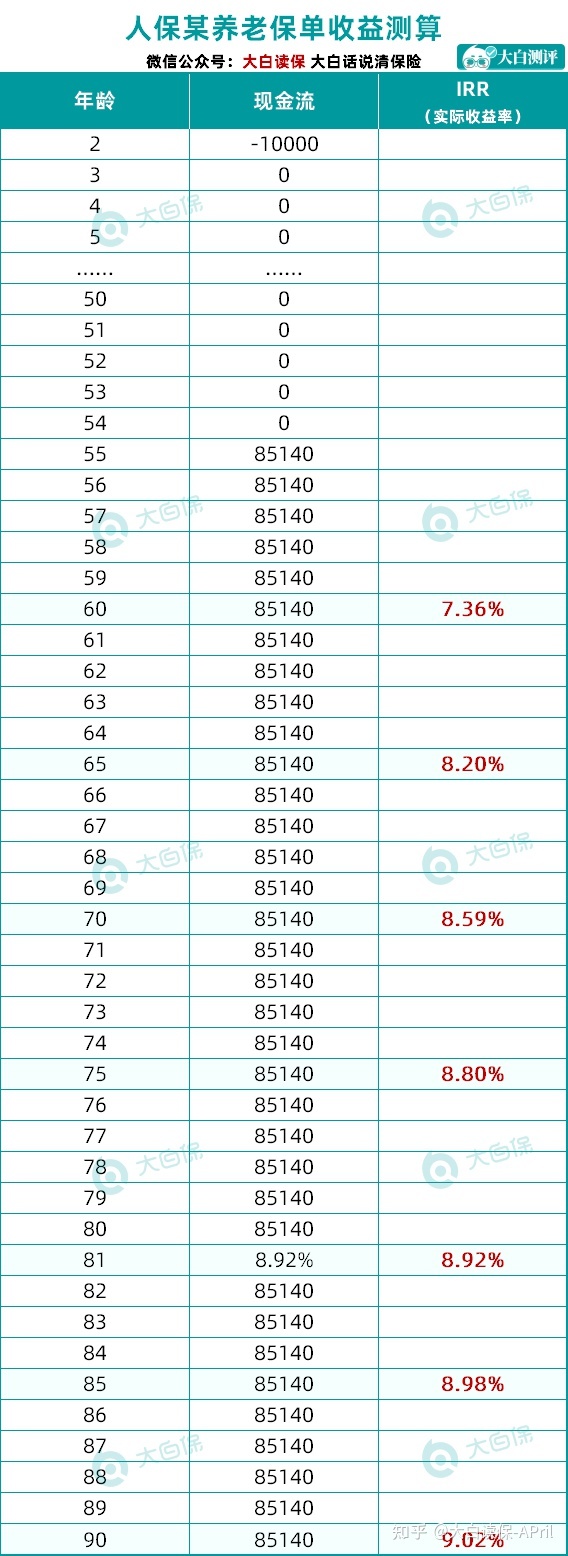

小白拉了一下IRR(实际收益率),该网民如果80岁与世长辞,IRR有8.92%;活过85岁,IRR有8.98%;活过90岁,IRR达到9.02%。

IRR是利滚利,换算成单利,有20%得多。

现阶段我国平均寿命78岁,好多个一线城市平均还更高一些(83岁),活过80岁,小白感觉没什么问题吧。

更何况该网民今天才27岁(94年2月出世),依据世行这样的说法,由于生活水平的提升及其医疗条件的不断发展,人的寿命每10年就可增加2-3岁,换句话说,直到网民55岁那年,我国人均预期寿命都是有84-87岁。

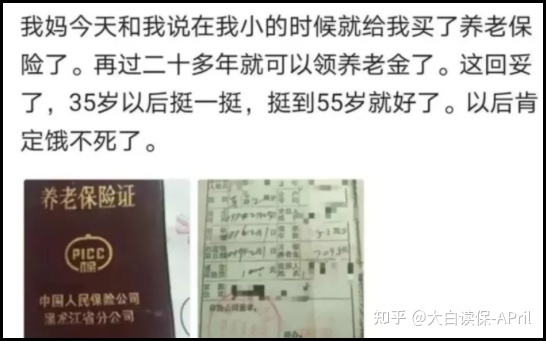

因此他来微信朋友圈凡尔赛,真的是更有底气,妈妈当初一个明智实际操作,“一万块孩子就能吃一辈子”,换我也忍不住显摆啊。

万元户是20个世纪70时代末观点,北京市那时候一套四合院才5000元钱;到96年,一万块虽没有那么值钱了(那时候一个大哥类似1万余),但一个普通人家能拿出1万元购买保险,也是要一定气魄和运气成分。

由于96年,金融机构一年期银行的利息就会有9.1%(单利);而这份养老服务保险单,年利率虽然有9%,但是到孩子55岁才可以领取奖励,当初应当很少会有人瞧得了。

最终还是养老服务保险单超越了趁势,实际上一点不怪异:

一年金险能锁住盈利,就和网民这一份保险单一样,往后能领钱,清清楚楚写上合同上的,终生都不会变(而以往三十多年,存款利率一直在降);二年金险是复利计息(复利计息),时间越久,最后额度也就越多,股神巴菲特都说了,利滚利是世界第一大惊喜。

02 都是一些奇妙保险单

被你网民伤害到,别人陆续在贴子下“晒保险单”,又浮现许多令人羡慕哭得神奇操作:

网民一:96年,我爸爸也帮我买一个商业保险,应该是一年365元,交给我22岁,等55岁之后就可每一个月领2000来块钱。

网民2:96年我妈还帮买了,大约8%,也是因为好朋友卖保险的人帮助买了,如今好香

网民3:96年儿子出生,之前买的儿童一身幸福(小白手动式注解:国寿97年理财保险),1800元交十八年,十八岁领成年人金,二十岁领上高校金四次,二十四岁领结婚金,60岁以后每月领六千,确实划得来呀

网民4:我奶帮我买过,55岁以后每一年五千多,读大学和结婚还出钱。

网民5:爸妈在我读小学时买了,仿佛叫儿童福,前后左右交了好几年吧,随后高校、完婚返一部分,60岁每月返1100+年医疗金465。

小白在一个同行业微信公众号也看见过安全一张保险单,名叫“儿童终生幸福平安保险”。

一共投进去10份,购买保险时间1997年4月13日(那时候被保人不上1岁),一份一年的保费是360块,持续交15年,一共缴了54000元。

第16年就可领取奖励了,先领一笔期满生存金16000元;

除此之外,第16年至第22年,每一年还可领6500块教育金;

第23年,再领一笔30000块的婚嫁金。

这还没结束呢,

被保人55岁那年,她每一个月还可领4000元养老保险金(一年便是48000元),只要活着就可一直领起来。

那也是薅到大羊毛了。

被保人22岁那年,IRR已有4.49%。

70岁那年,IRR有7.33%。

越往后,年收益率还更高一些。

按小白讲的人均预期寿命,几十年后,我们中国人广泛活过80岁并不是问题。而到80岁,安全这一份保险单能领回来134万,当时资金投入才5万4啊,整整翻25倍。03 90时代末高回报保险单为什么稀有?

这种保险单有吗?

很可惜告诉你们,早已99年已经绝版了。

前边讲了,96年金融机构一年期贷款利息都是有9%。

而商业保险自1979年2月被准许修复运营(半途暂停营业20很多年),发展成1996年时,可能就短短的17年,保险公司是热情满满,提前准备大干一场,

为了能和银行抢客户,以国寿、安全、人保、中国太平洋为主体的几个知名保险公司,超激进派地发布一批低利率保险单。

年利率多么高呢?

据安全CEO马明哲之后在交易表明大会上的美好回忆,1996年至1999年6月期内安全售卖的低利率保险单,均值年化利率利滚利有6.9%。前边网民晒出保险单,全是这时候出来的。

但灰天鹅迅速来啦,97年亚洲金融危机,中国没能避免,为了能熬过去,金融机构带领央行降息:97年-1999年6月持续7次央行降息,金融机构一年期年利率从最高10%降到2.25%。

银行在设计方案保险理财时,主要就要参照银行贷款利率,再加上中国保监会的强势干预(官方网更清晰局势的严重),以后保险理财预定利率限制也一路跟随降,从最高9%降到1999年6月的2.5%(预定利率限制的意思解释,全部理财保险的盈利标价都不得超过它)。

随着利率降低,是90年代这一批利润高到吓人寿险保单完全停销。

04 安全国寿历史疤痕:亏损几十亿

但是因为保险单承诺是写死的,服务承诺给消费者是多少盈利就要给多少,他们让保险公司付出过非常大的成本(却又迫不得已给,要不然领域信誉度就没有了)。

那安全、国寿等几个大企业到底亏掉是多少?

高盛公司在《中国保险业-成长前景、创造价值的关键在改革》的研究报告中做了预测:

仅国寿、安全、中国太平洋三家,隐性的利差损大约有320亿-760亿人民币。

但根据“经济观察网”2009年一篇报导,这一预测或是过于乐观了,仅安全就亏损800亿:

2009年11月中下旬,安全CEO马明哲在投资人表明大会上曾回忆道:“90时代保险行业那一场低利率终身保险新产品的急于求成,让安全目前为止还身负达到800亿利差损。”

所说“利差损”,就是指保险公司接到顾客保费后,会用来投资,但保费不可以白用,因此保险公司也要分些盈利给顾客。假如保险公司具体的长期投资,高过服务承诺分到顾客的盈利,相当于保险公司挣了,相反,保险公司就亏掉。

为了解决高额的利差损,1999年-2013年保险公司飞速发展业务流程,保险代理人快速扩展到上百万(如同一个人亏了一大笔钱,拼命工作赚钱还债),激进派发展趋势后遗症便是保险业知名度越来越很臭。

也就是在2013年,中国保监会将人寿保单的预定利率限制从2.5%调至3.5%。

假如是养老保险金或其它年金险,限制还可以上调115%,即4.025%。

历史典故假如再往后说,小白就需要提及2019年底4.025%年金险团体下线的事儿了,那时候余额宝的收益已跌穿1.5%,银行创新定期存款利率还在下降,而日本及欧洲地区许多国家,甚至出现流动性陷阱。

经济环境那么不太好,银监会非常担心重演96年后尘,因此不但4.025%年金险全部都要停销,理财保险预定利率限制又再次重归3.5%。

这便是现阶段增额寿具体利滚利盈利不得超过3.5%,年金险不得超过4.025%的主要原因(也有一小部分4.025%分红保险正在销售)。

05 保险理财又一个极大调节

而今年年底,年金险、增额终生寿险又迈入重要调节:

依据新颁布的“互联网技术最新政策”,来年1月1日起,在网上只剩20家大企业有权利卖年金险、增额终生寿险,小企业产品全部都要从网下架,放进线下推广卖。

有一说一,大企业线下推广业务流程才算是主阵地,终究上百万委托代理人得养,之后又没有了小兄弟之间的竞争,来年网络销售理财保险销售市场可能难以冲出一个好商品出去。

早已有好几个同行业发文表示已提早取得下一年的新产品,据其计算,盈利的确比不上现阶段的商品。

然而这几日业内又传来消息说,管控父亲极有可能会在近日公布一份标准增额终生寿险商品文件(不受影响已购买保险保险单),

目地大多为预防增额寿:

- 长险短做(本来保终生,但盈利太快、客户很有可能太早将钱取出,这时候逐步推进保险公司做不了长线投资);

- 确保盈利太高发生“利差损”风险性(许多增额寿会给到3.49%的实际收益率,无限贴近银监会设置的3.5%预定利率限制)。

但根据安全、国寿的发售财务报告,保险公司具体的长期投资可能就5%上下。

因此小白近几天不断友情提醒把握现在的年金险、增额寿,真的不是炒停销。

理财新规将会在元旦节开始实施,银行保本理财商品将来从此无啦,而各种各样安全性、稳健固收类资产回报率也正以很明显的速率下降,不论是国债券、储蓄、大额存款,或是银行理财产品。

因此最近几年,年化利率利滚利3.0%~3.5%的年金险、增额寿,没几个人瞧得起眼,哪怕是销售员也不愿意卖。

可是,自打二年前4.025%预定利率的年金险宣布宣告退出市场以后,大家才回过神来:3.5%预定利率的、能够长期锁息的年金险、增额寿,原先也可以这样香。

一次配备,终生放心,彻底按合同约定来,本钱十分安全,也对理财能力没有规定,而到时不断释放出来的现金流量,能够解决一切变化,这儿的变化包括了市场,也包含个人或一个家庭的。

古语云,有恒产者有恒心,资产价格左右起伏,真正意义上的恒产只有持续不断的收益,且这一收益最好跟你工不启动没有任何关联。

Ps:

光明慧选养老年金今日(12月30日)23:30下线,二条有其详解,有兴趣还有相关需求的,可以约找小白详尽聊一聊。

如果你想要更灵活多变的资金规划,更钟意增额寿,可以看一下金满意足,这是明日(12月31日)23点下线。

小学童2号

福临门两全C款,节税神器,现在投,明年多省一大笔钱

慧择小马老师|1057 浏览

年化达10%!个税最高省5400元!中意悠然金生来了…

慧择小马老师|856 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|360浏览