多次赔付的重疾险有必要吗 多次赔付的重疾险有哪些好处

现在市面上有很多可以“多次赔付”的重疾险产品,不管是重疾还是轻症都可以理赔多次。

有人担心得了一次重疾后,再没办法买重疾,所以很需要可以赔好几次的重疾产品。

也有人觉得,重疾的发生本身就是一个概率问题,哪会有那么倒霉,接二连三地得大病呢?当然也不是没可能,但为了一点小概率,多付出成本,有必要么?

想说爱你不容易~~“多次赔付”的重疾险,到底是保险公司的噱头还是为用户需求而生?

01 重疾险的“多次赔付”,有重疾的多次赔付和轻症的多次赔付之分。我们这里重点说重疾的多次赔付。

一般传统的重疾险,投保人一次患病得到理赔后,合同就终止了,投保人失去了后续的保障。也因为患过重疾,存在理赔记录,以后再买重疾险往往被拒保。

“多次赔付”的重疾产品,简单通俗讲,就是得了一次重疾,理赔后保单不终止,后期保费不用交了,第二、三次重疾依然可以得到赔付。

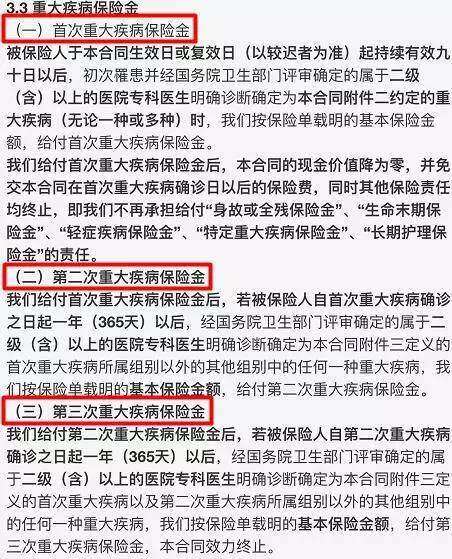

下面是某多次赔付重疾产品的条款关于多次重疾的责任描述,供参考:

举个例子:

金先生投保了多次赔付的重疾产品A和一次赔付的产品B,保额都是50万,金先生投保10年后确诊罹患肺癌,A产品赔付50万,B产品也赔付50万。这时候,A产品以后的保费都不用再交,保单继续有效,而B产品的合同终止。

金先生的肺癌经过治疗得到控制。15年后,金先生又由于中风生活不能自理,再次拿到A产品50万的重疾赔偿。

如果金先生只投保了一次赔付的产品,在这种再患重疾的情况下就没有保障了。

其实价值还不只这一点,这里面还有个关键问题,是否有续保资格。保险公司对于患过重大疾病的投保人基本是拒保的。也就是说,如果金先生只购买了一次赔付的产品的话,重疾理赔过一次,基本上就没有再投保新重疾险的可能性了,以后的重大疾病保障只能靠自己储蓄,金先生连后续投保资格也失去了。多次重疾赔付等于在首次投保时就保护了患病后的投保资格,是个保证续保条件。

02 多次赔付的重疾险往往带着严苛的理赔条件,不同的产品的限制条件也会有不同,一般主要体现在以下几点:

1、病种组别设置(分组)

“多次赔付”最大的限制在于病种分组的设置,并不是连续几次患上任何大病都可以获得理赔哦!

目前市面上的此类产品一般会对重疾进行分组,就是将病因相近的重疾归类。投保人必须确保自己每次所患的重大疾病都在不同的组别。

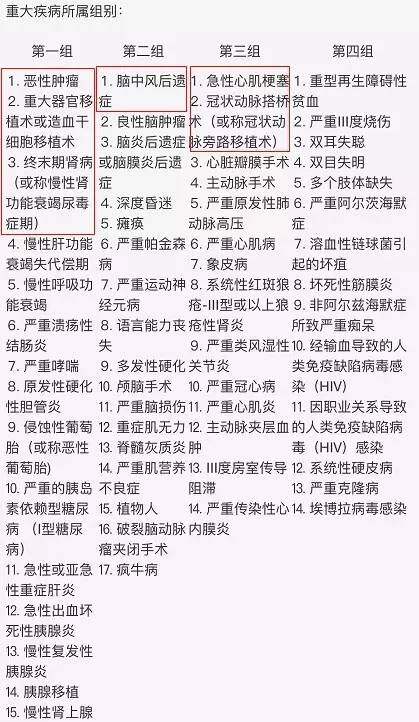

以某款多次赔付的重疾产品为例:重疾一共分为4组,每组赔付1次,全部最多赔付3次。

从上图的例子可以看出,多次赔付的重疾险对重疾的分类还是比较讲究的:

保监会规定的6种高发重疾,被分配到3个不同的组别,这是比较合理的。

第一组属于治疗费较高而死亡率也较高的病,比如恶性肿瘤生存率就很低;第二组是与神经系统有关的疾病;第三组主要是心脏功能方面的,是一些容易导致迅速死亡的病;第四组属于暂时死不了,但无法治愈的病,比如双耳失聪、双目失明等。每组疾病的关联性不高。假如投保人先患第四组中的重大疾病再患其他三组中的重疾,拿到理赔款的概率还是很大的。

同一组的重疾赔付过一次后,那么这组就终止了,就算再罹患同组的其他疾病,也没办法获得理赔。比如第一次得了癌症,治好了,一年后复发,也是不赔的。所以分组越多越好,这样每次赔付后的除外疾病就越少。

但不得不说,病种分组降低了疾病的赔付概率。比如,癌症复发的概率要比患过癌症又患过中风的概率要高。保险公司通过分组大大降低了多次赔付的几率。所以提醒下小伙伴们,仔细阅读疾病分组很重要,尤其要看后面两三次赔付的保障范围,是否包含高发疾病。

2、时间间隔

多次赔付的重疾产品,在第二次、第三次赔付中,一般会有一个间隔期和生存期限制。

间隔期是指第一次重疾和第二次重疾之间的间隔时间,一般为1年。第二次和第三次同样也有时间要求。比如在某组重疾责任发生后至少1年,其他组责任才可能赔付。

有些产品还要求第二、三次重疾确诊后还要有一个生存期,如14天、28天、30天等,一般不会超过30天。如果投保人自确诊后在生存期内死亡就没有第二次(第三次)赔偿,因此没有生存期限制的最好。

03 多次赔付的重疾险产品,存在不少争议。

首先,相同病种的复发和转移还是非常常见的,比如癌症,在手术5年后复发或转移率高达90%。

其次,国家癌症登记中心的数据显示,中国癌症患者5年存活率仅30.9%,能触发二次重疾的机率更低。当然不同重疾后存活率会不同。

毕竟多次赔付的前提是要顺利从第一次重疾顺利活下来,并且要符合规定,才能获得下次理赔。

又有重疾分组,还要时间限制……这样看来,多次赔付的实用性能有多大?

04 多次赔付的重疾险到底值不值,我们来仔细分析下。。。

1、一般来说,得过重疾的人,身体免疫力会大大下降,再次罹患疾病的概率会比一般人要高,更需要重疾险的保障。但保险公司却不愿意承保有重疾病史的人。

例如因为罹患肺癌而获得理赔,并不意味着以后年纪大了不会再得脑中风、急性心肌梗塞什么的,毕竟癌症只是重疾里面的一种。

多次赔付的重疾险,可以满足已经发生重疾后还想继续投保的客户:赔付过一次,只要符合约定,还能多次赔付。避免了一旦患重疾再无保障的风险。

2、虽然癌症的存活率不高,但事实上其他很多重疾治愈的可能性却越来越高:比如大病分器官移植手术术后存活率已达90%以上;45岁以下患有心脏病的成年人,手术后有80%的概率可以存活3年以上甚至更久;2/3的中风病人可以治愈等……

而且重疾中的很多病种并不会威胁到人的生命:例如双目失明、双耳失聪、严重III度烧伤、严重川崎病、严重幼年型类风湿性关节炎等等。

罹患这些重大疾病后基本无法再购买重大疾病保险,所以一款重疾险可以多次赔付还是很有用的。

3、保费问题。对于保险公司来说,“多次理赔”比“一次理赔”承保风险更大、保障更全,当然保费也比一般的重疾险贵一些。

根据精算原理测算的多次给付的成本差异(演算复杂,不作赘述),一般来说,每多一次赔付次数的增加(如二次赔付比一次赔付),保费会上涨5%-10%不等。

4、从客观角度来说,多次赔付重疾产品相较于单次赔付重疾产品从保障方面来说确实多了许多保障内容。俗话说“一分价钱一分货”,所以保费会贵一些,也在常理之中了。

综合以上因素,可以说,因为单一保障已经不能覆盖重疾带来的损失补偿需求,所以多次赔付的重疾应市场而生!

多次赔付保障的意义在于应对多次重疾发生的可能性,虽然我们没有一个人一生多次患重疾概率的数据,但是这种可能性一定是有的!在价格差别不大的情况下,多一层保障会更安心。

说了这么多,最后要说,多次赔付的重疾险并不是人人都适合,要看经济状况,也要根据自身需求来酌情考虑。

如果你有家族病史,比如家庭成员都曾罹患过不同的重疾,那么自己得1种以上大病的概率也会高,投保多次赔付的重疾险比较必要。

如果你是土豪,那么放心去买。保障更足、更全,安全感优越感满满。

如果为孩子投保,可以考虑多次赔付。因为孩子未来的路很长,发生多次赔付的概率要比成人大的多。

如果你预算一般,那建议选择覆盖基本重大疾病的传统重疾险,把重点放在第一次赔付上,等经济状况允许后再做相应的调整。我们始终提倡首先要把保额做高,不要为了追求多次赔付,而降低保额。

其他多重保障配置方案,除了购买多次赔付的重疾险,还可以购买多个一般的重疾产品,或者在一款重疾产品基础上再购买几种高发疾病的专项保险。如专项防癌险等,在这类高发疾病上加强保障,等于是购买了多重保障,也加高了保额。这种组合方案虽然比一次性购买多次赔付的重疾会有更多支出,但最大好处就是克服了多次赔付分组的限制,对于癌症等高发疾病有了实质性的加强保障,钱用在刀刃上。

达尔文12号

福临门两全C款,节税神器,现在投,明年多省一大笔钱

慧择小马老师|1064 浏览

年化达10%!个税最高省5400元!中意悠然金生来了…

慧择小马老师|858 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|360浏览