1万亿超长期国债大放水来了?要不要买?2个“风险”务必知道

央妈搞了个大动作——2024年的超长期国债计划出炉啦!

如果心动了,我讲2个你不知道的风险,看完再决定要不要下手。

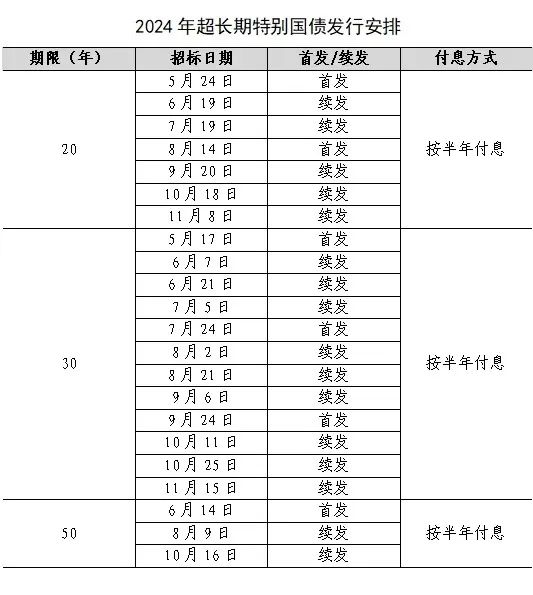

5月13日,财政部公布了2024年一般国债、超长期特别国债发行的有关安排。

(图源:财政部官网)

其中,备受大家关注的超长期特别国债,将分为20年期、30年期和50年期品种,都是按半年付息。

从发行频次来看,今年一共发行22次,时间是从5月至11月之间,主要集中在三季度。其中,30年期特别国债规模预计最多,且最先将于5月17日(今天),闪亮登场。

那什么是超长期特别国债?投资价值高吗?普通人能买吗?有必要买吗?

今天就和大家深度聊聊,关于超长期特别国债的那些事!

想快速针对家庭资产进行财富规划,戳这里>>>1V1咨询。

本文重点:

首次规模将达到1万亿元!

要不要买?2个“风险”务必知道

换个思路,对普通人更友好!

首次规模将达到1万亿元!

从历史经验来看,我国之前发行特别国债只有3次,分别是1998 年补充四大行资本金;2007 年加强外汇储备管理;2020年抗击疫情。

这次发行是历史上第四次,可以看出高层多经济托底的重视。

本次特别国债,规模一万亿,不列入赤字,不增加赤字率。

关键词有三个:【超长期+特别+国债】

超长期:意味着发行期限特别长,相比普通国债,它更能够缓解中短期偿债压力,以时间换空间。

特别:资金用途很“特别” ,专项用于国家重大战略实施和重点领域安全能力建设。

国债:性质是国债,是国家为了筹集财政资金发行的一种政府债券,具有很高的信用度,又因其安全性受到老百姓的欢迎。

之所以社会关注度这么大,主要在于【超长期】,有30年,50年的期限!

从历年特别国债的发行期限来看,短的只有3年,5-10年左右的相对集中一些,最长也只有30年。

那国家为什么发行超长期特别国债?

一是来增加财政部的可使用资金,通过中央的调控分配,拉动地方的建设发展。

二是通过让银行等机构购买超长期国债,让银行把沉淀下来的货币存款吐出来,从而增加货币流动性。

至于这笔国债的用处,网上很多自媒体,有说特别国债是去还地方债的,有说是拉动短期GDP的。

但实际上,一个月前,国务院新闻办的新闻发布会,就解说得非常清晰。

主要投向6大领域,14个细分领域,包括科技创新、城乡融合发展、区域协调发展、粮食能源安全、人口高质量发展等领域建设。

这就和咱们小老百姓的生活息息相关了。

首先,国债发行意味着国家在大搞建设,这可是实打实地拉动投资和消费,你我的就业机会、收入水平说不定都能跟着水涨船高。

再者,国债发行还能让国家的债务结构变得更加合理,长期来看,这能增强国家的信用评级,吸引更多的海外投资,最终让国家的“家底”更殷实,咱们的生活也更有保障。

要不要买?2个“风险”务必知道

历年来国债通常都是“日光”,甚至常出现“1分钟售罄”的新闻。

压根没有适不适合买的问题,问题只是有没有钱买和抢不抢得到。

但这次不一样,五十年期的国债,一不小心就成传家宝了,买前还是得细细斟酌下。

先说下咱们个人,能不能买?在哪里买的问题。

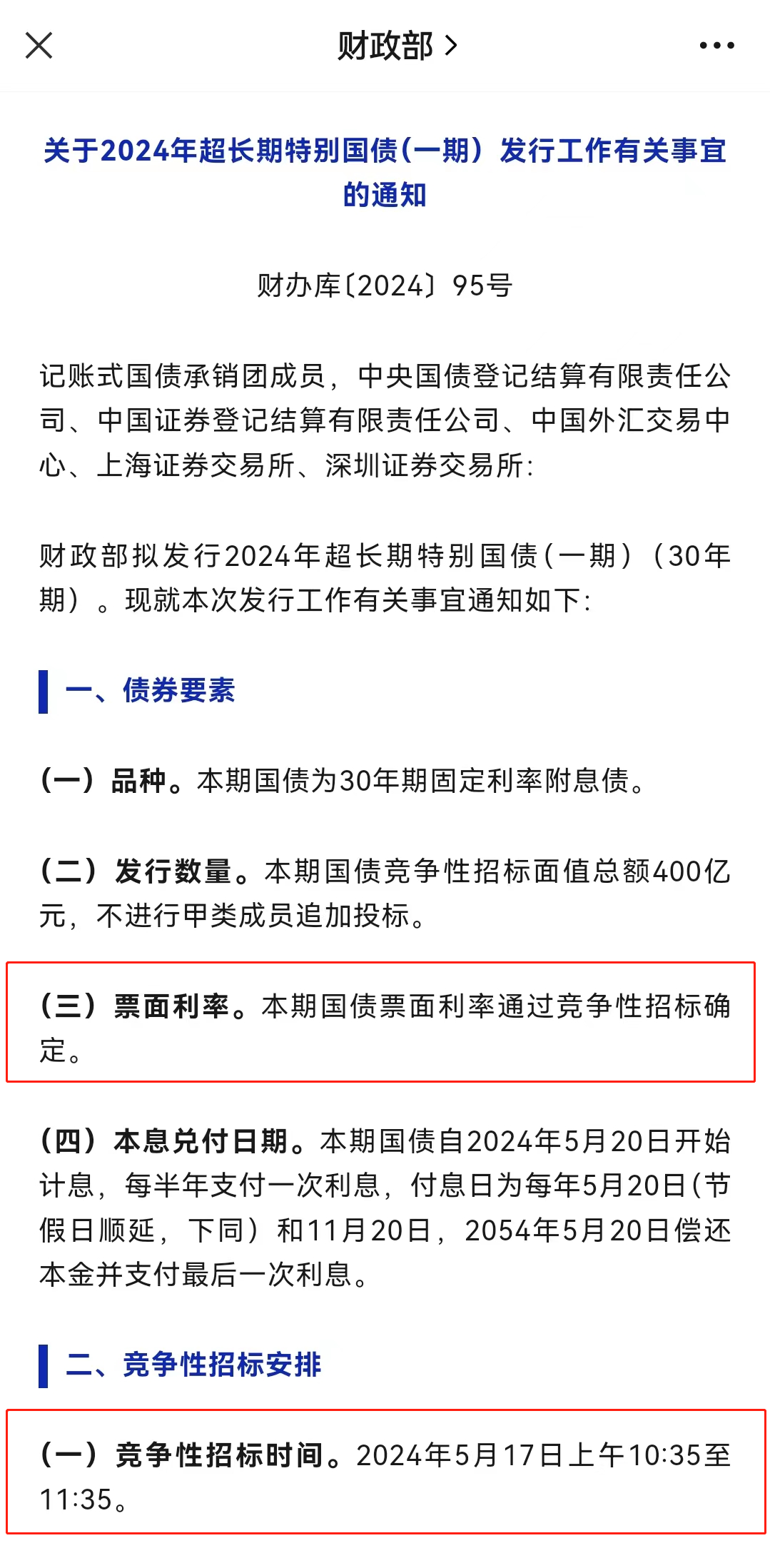

(图源:财政部官网)

根据财政部网站发布的《关于2024年超长期特别国债(一期)发行工作有关事宜的通知》,提到“本期国债招标工作按《记账式国债招标发行规则》执行”,该发行规则中有规定,发行对象包括金融机构、企业、个人投资者等。

这意味着个人可以通过银行柜台,线上平台和证券市场等渠道购买本次超长债券。

至于利率情况,得到发行当天通过竞标才能确定。所以事前任何人和你说有2.55%还是多少,听听就好。

(图源:财政部官方微信公众号)

本轮超长期特别国债,优势还是非常明显的:

✅保证本金,还能提前锁定未来几十年的利率

✅安全,毕竟有国家信用做背书,风险非常低

✅半年结息,流动性好,在不损失本金的情况下还可以提前支取

但同时也有两个风险,你一定要知道:

风险一:提前转让

国债没满期就想提前转让,转让的价格就不一定等同于面值了,具体要看当时的市场利率。

比如,国债同期的市场利率走低,国债的交易价格就涨;如果市场利率变高,国债价格跌。而且,国债的期限越长,受利率变化的影响也就越敏感。

风险二:再投资风险

每半年拿到票息后,如果不花掉,还得找地方投资。

再投资,你能确定找到好的投资渠道吗?继续买新的国债还是存银行?

如果未来的利息越来越低了,怎么办?这就叫再投资风险。

所以,普通人如果看不懂长期国债的这两个风险,我建议还是不要轻易入手。

换个思路,对普通人更友好!

再者,买超长期国债,很重要的一点是,额度是有限的!个人不一定能够买得到。

其实,我们完全可以转换思路。

国债是相当于把钱借给国家,国家的信用作为背书,属于信用等级最高的债权关系。

买不了国债,可以考虑买保险呀~

具有现金价值的财富规划型保险(年金险、增额终身寿等),背后的信用是《保险法》等一系列的监管机制和体系,安全等级也同样高。

有朋友好奇:

保险公司怎么保证每一份保单都能稳当兑付?它是怎么赚钱的?

其实,保险公司通过销售保险只是获得保费,它的主要利润来源于投资。比如:

①投资国家基础设施建设:这些动辄百亿千亿的项目不是3-5年就能建成的,甚至需要10-20年,保险公司有源源不断的保费资金流可以支持;

②买卖股票、证券、债券:保险公司拥有专业的团队以及资管公司,极强的风险控制和收益平衡能力;

③大额协议存单:几十亿上百亿的议价权完全不一样;

④投资房地不动产:多集中于城市核心商业中心地段,价值高。

这4项保险公司主要的投资渠道,普通人很难接触到,也正因为这些优质的资产投资,保司可以获取稳健安全的收益,再把这些安全收益回馈给客户,我们的长期收益才真正能够落实。

那财富规划型保险跟国债相比,对个人资金储备来说,优势在哪里?

1.购买门槛低

无需抢额度,保费要求低,几千块就可以做财富储备,还能拉长战线投入,减少资金压力。

只要手头有闲钱,就可以一直加购一直买。

2.持续终身的资金流

这个功能性只有保险的年金险可以实现,其他财富规划工具包括国债都不具备。

所以,如果是想为自己补充退休,还是得通过保险。

3. 锁定未来长期的利率

即使是与国债类似的增额终身寿险,也有不同于国债的地方。

超长期国债是半年付息,本金一直放着,每半年利息拿出来当零花钱,那这个利息自然是被花掉了,再生钱的概率几乎为0了。

增额寿的现金价值是写入合同的,锁定了未来长期的利率。如果不着急用钱可以放在账户里继续增值,长期下来,账户金额的差异只会越来越大。

何况,目前第一梯队年金险,持有50年,IRR可达3.15%,折算单利7.43%,增额寿IRR可达2.92%,折算单利5.98%,何乐而不为呢! (*注:以30岁男性,10年交费为例)

写在最后

当然,如果你就是认可国债,觉得买国债更安全,那就去买,没问题的。

资产配置么,肯定是自己觉得合适才行。

如果对财富规划型保险感兴趣,推荐几款优秀的产品:

✅追求安全稳健,想做财富规划并且喜欢“回血快”的朋友,选鑫玺越增额寿,现价白纸黑字写进合同,趸交第5年现价超过已交保费,30年末IRR达到2.88%。

✅如果愿意接受下降保单利益,追求一定的浮动分红利益,优先考虑悦享盈佳(分红型),假设红利100%达成,持有30年IRR有机会突破3.5%

(注:分红险的红利分配是不保证的)。

✅如果既看重资金灵活性,又希望兼顾储备和养老,选安享颐生(青竹版)年金险,养老金活到老领到老,而且终身有现价,非常优秀!

众民保2025

福临门两全C款,节税神器,现在投,明年多省一大笔钱

慧择小马老师|1046 浏览

年化达10%!个税最高省5400元!中意悠然金生来了…

慧择小马老师|847 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|360浏览