保险公司投资水平排行榜来了!

国内人身险公司里,哪一家投资水平更高?

赚钱能力更强?

哪一家亏钱亏得比较厉害?

想要知道这些问题的答案,我们就要了解,保险公司的投资收益率。

有人可能会说了,了解投资收益率有啥用,又不会影响保单收益。

(居然有人不八卦?!)

的确,过去我很少跟大家强调这些。

因为传统的储蓄险,比如增额和年金,收益都是白纸黑字写在合同里的。

即使利率下行或保司经营不善,导致收益不佳,我们的保单,都不会受任何影响。

哪怕是最糟糕的情况,保司倒闭,最终也会有国家兜底,完全不用担心。

但是凡事都有例外,分红险的存在,让我们不得不关心,保司的投资水平。

大家都知道,分红险是保底加浮动的模式。

虽说保底收益一定能拿到,但如果想要浮动收益给的高的话,保险公司赚钱多与少,那可太重要了!

赚得多,才有可能分出来更多嘛!

但说到底,分红达成率,只是我们了解分红险的一个切面。

分红险产品的优劣,和保司整体的投资收益状况,也密切相关。

1、

过去,我们很难轻易见到,各家保司具体的投资收益率。

做生意嘛,大家都总喜欢藏着掖着。

但是今年9月份,监管直接发了通知,

要求各家保险公司,在偿付能力季度报告摘要中,公开披露近三年平均的投资收益率和综合投资收益率。

这对我们消费者来说,是个好消息。

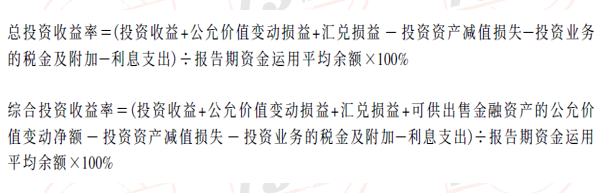

两个指标,我稍微给大家科普一下。

左边一行的投资收益率,也叫财务投资收益率,就是保司实际的、已经实现的投资收益率。

右边的综合投资收益率,由公式也能看出,指的是在此基础上,还考虑了目前账面上的金融资产的浮盈跟浮亏。

一般大家都会认为,综合投资收益率更加全面,更能反映一家保司实际的收益情况。

在2020-2022年三年里,77家保司中间,有40家保司综合投资收益率都超过了4.5%。

其中11家,综合收益率甚至超过了5.5%,表现非常优秀。

这11家,有大公司,也有大家不那么熟悉的「小公司」。

它们分别是:

财信人寿、国富人寿、陆家嘴国泰、同方全球、中英人寿、光大永明、国联人寿、招商信诺、中意人寿、太平洋健康以及中宏人寿。

另外,还有8家保司,收益率不到3%,还有1家为负。

这里我们就不点名了,大家看图就行。

我们之前统计产品排名,总会把大公司的产品,单独拉出来展示一下,毕竟还是有很多朋友会对大公司青睐有加。

但是这次大家可能会稍有失望。

大家所熟知的老七家,实际上只有3家,排名相对靠前。

泰康人寿,平均综合投资收益率为4.88%,排名第25。

新华人寿4.78%,排名第31。

太平洋人寿4.52%,排名第40。

其他四家,表现就相对一般了。

这其实也不意外,投资收益率与多重因素相关。

一般而言,资产规模小的保险机构更容易实现超越市场行情的高投资收益率。

大公司,资产体量都很庞大,过去几年,全球的投资市场都相对很惨淡,为了考虑投资的稳定的,收益率没那么高,是能理解的。

上图中的77家人身险公司,近三年平均投资收益率的平均数为4.70%,近三年综合投资收益率的平均数为4.35%。

这个收益表现怎么样呢?

老实说,还看得过去。

这么多年,保险公司投资收益经历可谓是起起伏伏。

从13精的统计可以看出,2001年至今,保险业的投资收益率,如下图所示,虽有波动,但基本都是在5%上下浮动。

2018年、2019年连续两年投资收益率低于5%,表现不算佳;

2010年至2012年连续3年低于5%,而人们当时精算假设的投资收益率,多为5.5%;

也有投资好的时候,收益率通常都会高于5%,2007年甚至达到12%以上。

保险公司,实际上也算是一个在投资场上久经考验的好同志!

即使是市场行情非常差的时候,保险公司相对于其他各类投资机构,还是很好的展现出来获取绝对收益和稳定性的能力。

2、

看了过去三年,我们再来看一下今年前三季度的情况。

前3季度,77家保司里,有29家的综合投资收益率,超过了3%。

35家保司,在2%-3%之间。

还有13家保司,综合投资收益率不到2%。

但不管怎么说,这次没有负收益的了。

今年的投资环境,大家有目共睹,股市3000点保卫战,都不知道打了多少次了。

这个数据不算特别好,但是终究也还看得过去。

大家可以重点关注一下,今年投资水平较高的9家公司。

按照综合收益率排名,分别是:

国民养老、中意人寿、陆家嘴国泰、中美联泰、中英人寿、复星保德信、光大永明、财信人寿以及中邮人寿,都超过了4%。

中邮人寿值得注意一下,它的平均投资收益率,只有1.43%。

这可能和中邮人寿今年前三季度亏了100多亿有关。

保司针对收益大幅亏损,给出的解释是,受准备金折现率和投资收益不及预期的影响。

大致意思就是,这是阶段的波动,是暂时性的下滑。

大家也无需太过失望,保险公司经营模式注重的是资产的长期投资,短期投资波动对公司的影响,也就还好。

后续,中邮人寿能否扭亏为盈,打个翻身仗,需要拭目以待。

今年前三季度综合投资收益,老七家里,只有平安人寿相对表现优异一些,3.13%,在77家寿险保司里,排第27名。

最后,我们结合过去3年,以及今年前3季度的数据,综合来看一下。

中意人寿、陆家嘴国泰、中英人寿、光大人寿、以及财信人寿,这五家公司,投资水平很高的同时,能够努力赚钱能力的同时,还足够稳定。

2020-2022年期间,综合投资收益率都超过了5.5%;

今年前3季度也都超过了4%。

咱们买分红险的同时,可以着重考虑这几家。

当然,也要看清楚,它们的过往分红达成率,是否优异,做好综合评估。

3、

过去,很多人普遍认为,保险公司大,掌控资金多,由此投资的表现会好一些。

事实来看,大公司因为体量大的原因,腾挪转移投资时,一定会相对更稳健、谨慎,投资收益率的表现,不一定很好。

可能会出现船大难掉头的局面。

而体量较小的公司,投资策略往往会更为灵活、多变。

相应的,在投资场上获得更高收益的概率也越大。

大船还堵着呢,小船早就轻舟已过万重山了。

并且,「小公司」设计出的产品,收益往往会更高。

我们买产品,特别是分红险产品,一定要看一下保司的投资收益情况。

毕竟只有赚到钱了,才能更有可能给我们足够多的分红。

说白了,买分红险就是在和保司共享收益,风雨同舟。

本身实力强劲是一方面,有没有冲劲,是不是潜力股,也很重要。

我们在昨天的文章里,聊了聊利率的事。

今年以来,满打满算,已经第五次降息了。

回顾过去,能够锁定3.5%复利的产品,真是越看越美丽。

可惜,往事不要再提,人生已多风雨。

而分红险,越是在低利率时代,越能体现出价值。

随着利率降低,分红险的优势会更加明显的。

我们挑选分红险,必须擦亮眼睛,主动了解更多的数据和信息,尽可能消除信息差,才有可能选到更好的产品。

希望今天的文章能够帮到你~

众民保2025

福临门两全C款,节税神器,现在投,明年多省一大笔钱

慧择小马老师|1046 浏览

年化达10%!个税最高省5400元!中意悠然金生来了…

慧择小马老师|847 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|360浏览