年薪80万家中怎么买保险?这种搭配购买保险不吃亏!

今天说说80万收益家中怎样买保险。

提出问题来源于@阅读者A:

大家您好,新用户一枚。我们都是杭州市这边,我现在30岁,另一半35岁,夫妇年薪加公积金拿到手80万元左右,两小孩,大一点的一年级,小一点立刻幼稚园。

上年买了一套学位房,借款200多万元,手上有贴近100万储蓄。

现阶段家中一年支出保持在50万以下,在其中住房贷款20万,物业停车费1万,两小孩的教育开支11万,剩下10万管全家人五口一年的支出。

我有乳腺增生、甲状腺囊肿(2级),我老公在网络单位上班,996,还好上年常规体检,除开轻微脂肪肝,其他都正常。和老公都是有“个人社保+企业补充医疗”,小孩子也只购买了医疗保险。

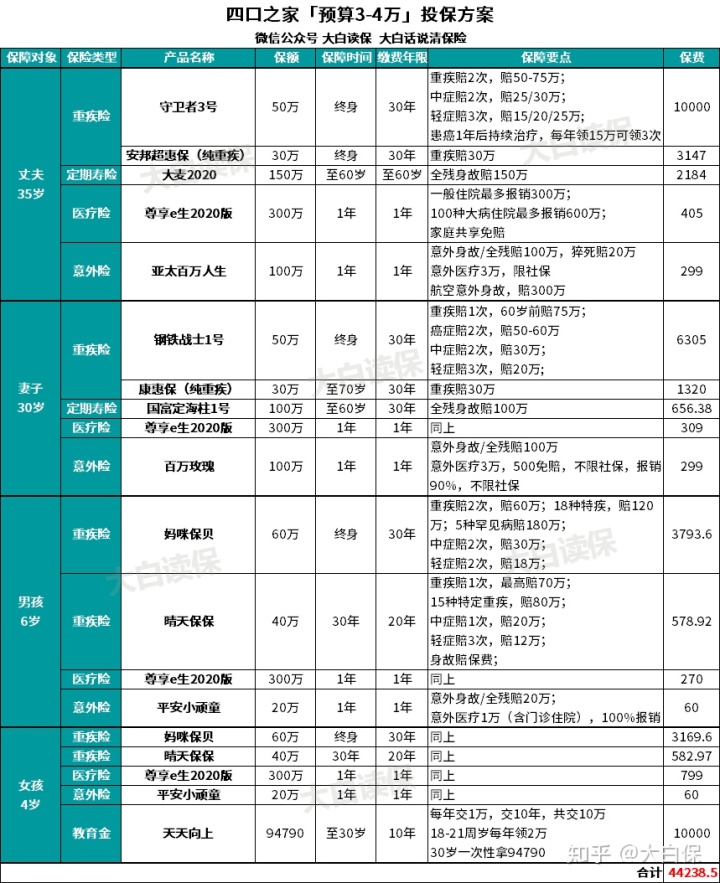

不太清楚怎么给现阶段的家庭组合商业保险,我计划在每年3-4万保费,那样在经济上不会过于费劲。出现意外、重疾一定要有,诊疗、寿险次之,有剩下再买个教育金也很好。想要在预算金以内以性价比比较高进行搭配,愿我们推荐一下。

大家回应:

给足数据量要我剖析,打动,务必好好地回应。

我们自己的《家庭保险配备分析表》非常实用,用来整理下你的问题,一目了然。

第一步:定费用预算,3万保费有多高?

购买保险,费用预算最好是操纵在生活年盈余的10%-20%,或不得超过年薪的10%。

家中年盈余=年薪-年开支。

带到你的问题,年收入80万,固定不动支出50万,盈余30万。

保费3-4万,仅占盈余的10%-13%。

就有效。

2、定要求:诊疗、寿险真无关紧要?

购买保险,核心是和保险公司对赌协议风险性,风险性出现了,就用一笔赔付,以避免家庭经济掉线。

大家要做需求分析报告:

什么风险性可能会致使家庭经济发生变化?万一产生这种风险性,对家庭影响到底有多大?不一样家庭主要成员发生概率,所带来的会计空缺多少钱?

年收入80万+储蓄100万,在我国无可挑剔中产阶层。

但刚购房,2个子女上学,支出高,一年50万,万一成年人下岗,储蓄其实撑不会太久。

因此你们家购买保险,关键取决于保收益水平(相当于提早锁住如今和今后能赚来的钱)。

你丈夫收益更高一些,是家里经济产业,他大概是保证关键。

保费也要往他的身上歪斜,其次你,接着是小孩子。

那什么风险性会终断一个人的收益?

- 死亡:收益破坏性缺失,归属于家中一级风险性,务必优先选择用寿险迁移(身故、病症死亡都赔);

- 出现意外:残废、失能老人不但也会导致长久的恢复、护理费用,收益还会掉线(中国不缺人力资本,残疾人就业很困难),财产损失有时候比死亡更高,高保额的意外险也不能少;

- 重病:你们家有医疗保险、企业补充医疗、100万储蓄,不会看不起病。但成年人得了癌症这种重病,最少2-3年无法工作中,而住房贷款、购车贷款、培训费、一家四口生活费一样也不会少,因此百万医疗险、重疾险也买。

百万医疗能够报销医保、补充医疗没给报的那一部分治疗费,例如功效更加好的进口药品、靶向药物;

而重疾险患上协议约定重病,可以直接赔一大笔钱,出院之后的康复费、护理费、护工费、没法上班收入损失,都能用这一大笔钱去弥补。

总而言之,医疗保险、补充医疗、百万医疗、重疾险非但没有相互对立,反倒互为补充。

这也是成年人的解决方案:重疾险+百万医疗+意外险+定期寿险

中国人寿2019理赔报告,就能看出来成人保险的四大件

那小孩子呢?

大家身为父母,只不过担忧三件事:

一大病医保:像最大发出来的儿童白血病,医药费过百万的例子也比较多;

二比较严重出现意外:例如烧烫伤、交通事故、跌倒所导致的颅脑损伤、脑部手术,不但医药费高,还会留有终生并发症;

三文化教育:it行业还是有一些可变性,万一失业呢?借着工资高,给孩子多存点钱未来读大学用,还挺适宜。

因此,小孩子要调好:重疾险+医疗险+意外险+教育金。

第三步:定保额,买多高最合适?

保额,依据风险性爆发后,一个家庭的会计空缺而定。

- 定期寿险

保额设置=不管在或不在,都需要能尽到你的保密责任,故需遮盖下列一部分:

1、家庭债务,你提及住房贷款有200万

2、子女赡养费和教育支出,至其财富自由。有些人算过,供一个孩子到18岁,需要91.5W;

3、爸妈的抚养费,这方面你未谈及,传统按5万/年算。

如果之上义务,由自己夫妻二人一同压力,那寿险2、300万保额可按照收益比例分配。

关于保多长时间,离休、孩子教育、还房贷,选最久那个就可以了。

- 重疾险

年收入80万,那保额最低买够50万;

你跟你老先生如今30岁左右,身心健康已有点难题,为免未来查出来一个新的出现异常危害购买保险,提议立即一步到位买终生,拼事业也可以轻装前行。

考虑到大家收益还都是有晋升空间,能够再搭配上30-50万按时重疾险,保到退休前,那样保密责任最重要时,得重病也有充足赔付,可以放心调理。

小孩子买重疾险划算,发展终生50万,对于你们收入而言工作压力不是很大。

- 医疗险:

有医疗保险、补充医疗。

那商业服务医疗险,只需要把医疗保险、补充医疗没给报销花费,遮盖掉就可以了。

百万医疗险不分社保报销,花多少报是多少,一般疾病、意外受伤或重病住院治疗都可以用,正好。

- 意外险:

意外险一个用途,是填补死亡、残废所导致的收入损失。

因此,成年人买身故、残废保额强的。融合你家状况,最少买100万元以上。

而小孩子,保额不适合过高。

由于我国有明确规定:低于10岁,死亡保额不得超过20万;10-18岁,不得超过50万。

但烧烫伤,猫抓狗咬伤,小孩子束手无策,最好是买负伤去看看医院门诊、住院治疗,费用报销多的是。

安全2019年理赔报告,少年儿童意外医疗赔付比例低

第四步:定商品,性价比最高的有什么?

依据剖析,同时结合自己的需求,做了版计划方案。

先解释下大家夫妻之间的。

- 重疾险

你夫妻二人的重疾险,都能通过长度险组合——

兼具了保障期(终生),和初次重病高保额。

60岁之前:最低80万

由于守卫者3号、钢铁战士,60岁之前得重病,还多赔50%保额,

那具体保额便是105万(50万+50万*50%+30万)。

不要小看这多出的25万。

30岁至60岁,正正好是一生较为重要的时期。这时候多拿25万,可以解决很大的会计工作压力。

60岁以后:60-70岁,您有80万拖底,70岁,也有50万;

但你老先生,终生有80万。

这类归属感,超结实。

守卫者3号还有一个闪光点:不一样重病,能赔2次。

例如得了癌症,赔一笔钱;后又患上脑海中分,再赔一笔钱。

此外考虑到癌症高发、而癌病还在慢性疾病化,因此守卫者3号都带了癌病补贴,患癌不见好,努力1年就可领取奖励,每一年领15万,较多领3年。

给自己选的钢铁战士,是癌病赔2次,假如得了癌症,3年后还不见好;或是复发了;又或者是新患上其他癌病。

又或者,第一次患上其他重病,180天以后又悲剧得了癌症。

钢铁战士会一次性赔60万。

从保险理赔数据来看,女士最大发的大病就癌病了,加一点钱,加强下这方面的保证,非常值得。

- 定期寿险

你夫妻二人各购买了150万、100万,一共250万。

都保到离休。

定寿是一锤子买卖,赔完拉到,那缴费期就越多越好:

一来减少保费工作压力;

二来,万一半途保险理赔,上百万赔付照拿,但实际上投入保费少,相当于放大金融杠杆。

由于你丈夫35岁,买定海柱无法选30年交费,因此购买了大麦2020,能够交给60岁,比较划算。

- 意外险

各购买了100万。

死亡所带来的家庭财务空缺完全靠寿险迁移,经济负担会挺大。

意外险只保1年,低保费能撬起更高保额,就比较适合杠杆炒股,既保证残废有充足赔付,身故这方面也帮寿险进行了助推。

但是,从保险理赔数据来看,病症死亡远超过身故。

如果觉得寿险保额差点,还可以再买一点。

- 百万医疗险

让你一家四口,都分享了尊享e生2020版。

关键看好它能够亲人一块购买保险——

不但保单管理、赔付便捷;

4本人还能够同用1万免赔,相当于每个人自付2500块后,剩余治病的钱,花多少报是多少。

再来看看你孩子的保险。

重疾险,两个小孩,全是妈咪保贝(60万,终生)+晴天保保(40万,保30年)

晴天保保,保额会自己长大,买40万,最大能赔70万。

而妈咪保贝,不一样重病能赔2次(不害怕小孩赔付过或身体下降,无险可保证问题)。

相当于34-36岁之前,得第一次重病,赔(晴天保保保额+妈咪保贝保额),即最大130万;

而第二次重病,妈咪保贝,再赔60万。

如果取的是儿童白血病这种少年儿童特殊多发重病,那晴天保保、妈咪保贝都翻番赔,其实就是120+80=200万。

组合尊享e生,基本上不必担心小孩的意外风险。

并且,由于重疾险保额足够高,万一小孩悲剧得病,你离职照料,家庭经济都不会受什么影响。

意外险,选择的是安全小顽童意外险。

每一年60块,身故、残废有20万保额,意外医疗较多费用报销1万。

即便意外受伤,医药费超出1万,尊享e生也可以报销剩下来的。

确保上,基本上全方位无死角了。

故剩下的1万保费,我用来给孩子买了教育金。

好好学习这一款教育金,很好懂。

你一直在买之前,就可以直接计算出来:你投要多少钱、以什么方式投,最终能够拿到要多少钱。

一目了然。

并且数字会白底黑字写到合同书,期满就会自动释放出来现金流量(成年人下岗、死亡、离异就全不受影响小孩读书),安全系数很大。

由于你小孩都年纪还小,能够定投基金长时间,因此再给你选择了每一年交1万,一共交10年计划方案(选择了较小的二宝买,变长赚利润的时长)。

到二宝18岁,逐渐领取奖励,每一年领2万,可以一直领取21岁。

到二宝30岁那年,能一次取回9万,当婚嫁金、创业金或是买房的首付,都可以。

如果对盈利不是很care,那能用老大名义买。

尽早领取奖励,还可以兼具下二宝。

最后保费,一年44238.47块,比你费用预算高了些。

若想缩小,可以调节你先生的重疾险:

守卫者3号换为钢铁战士;

超惠保换为康惠保(保70岁)。

可省2000多,与此同时确保都不差。

并没有任何问题得话。

买之前还记得看看健康告知。

我还替你确认过,乳房增生、甲状腺囊肿,先要走智能化核保,重疾险能标体;

医疗险,甲状腺囊肿会除外,在意得话,医疗险就换为安联臻爱无尽,能够标体。

你丈夫的轻度脂肪肝不受影响,随便买就可以了。

小神童5号意外险

抵税利器中荷岁岁享护理险,买前必知的13个问题!

慧择小马老师|1383 浏览

限时放宽!给父母买长相安长期医疗险,免体检和人工核保啦!

慧择小马老师|1146 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|352浏览