重疾险一直备受大家关注。

一是因为它保费相对高,对比意外险、医疗险那种百来块的,重疾险保费动辄几千,自然更谨慎。

二是因为它确实有用,满足条件就能赔一笔钱,能解不少家庭的燃眉之急。

但同时,它又很复杂,不留神就“掉坑”了。

今天小马老师就简单明了地跟大家聊聊:

关于重疾险的3个认知误区

哪3类人不适合买重疾险

关于重疾,3大认知误区

误区一:保到70岁就够了

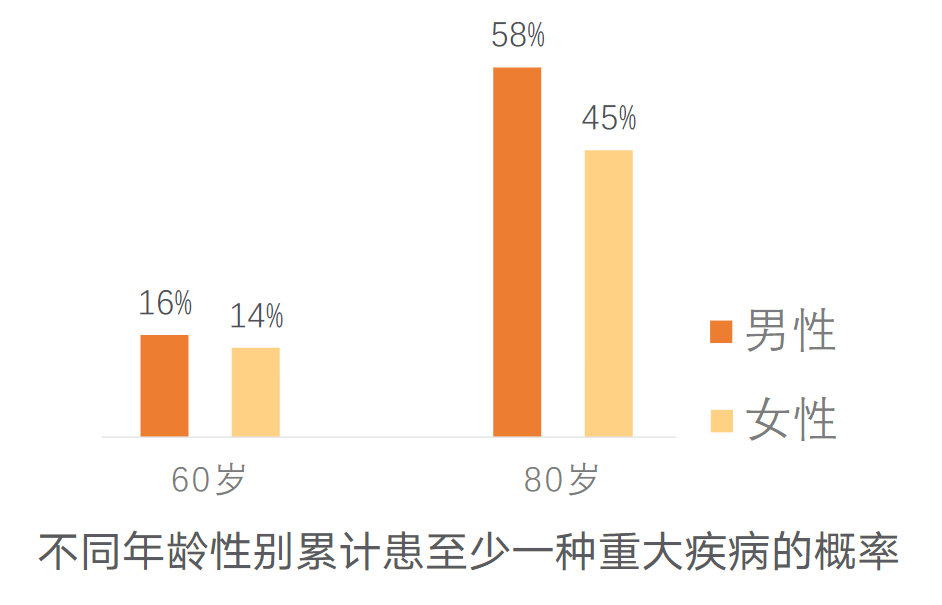

事实是:年纪越大,患重疾的概率越高。

中国精算师协会2020年12月发布的《国民防范重大疾病健康教育读本》,这么说:

重疾的发病率其实很高。

特别是从人的一生来看,我们中间的很大一部分人,最后都会得重疾。

寿命越长,得重疾的概率越趋近100%,严格意义上的“寿终正寝”其实是极少的。

(图源:《国民防范重大疾病健康教育读本》)

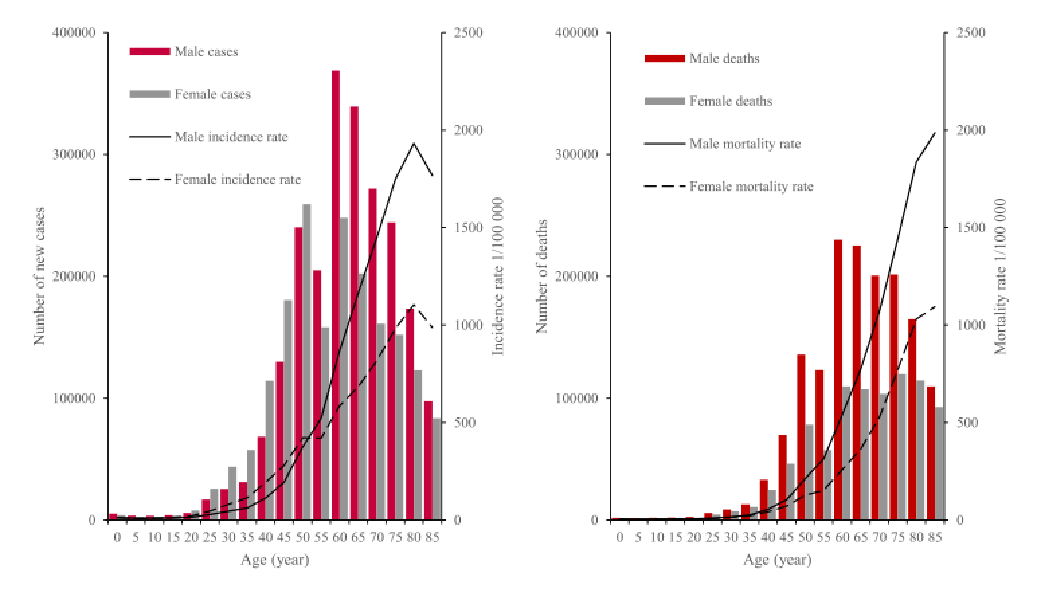

2022年2月,国家癌症中心发布了最新一期的全国癌症统计数据(数据为我国2016年癌症负担情况),如左图,男性、女性癌症新发病例的峰值均在60-79周岁。

(来源:国家癌症中心)

单从患病风险来看,前70岁保了,后面风险更高的年龄段反而不管,有点本末倒置。

误区二:年轻不会得重疾

事实是:我国的癌症既在“老龄化”,又在“年轻化”!

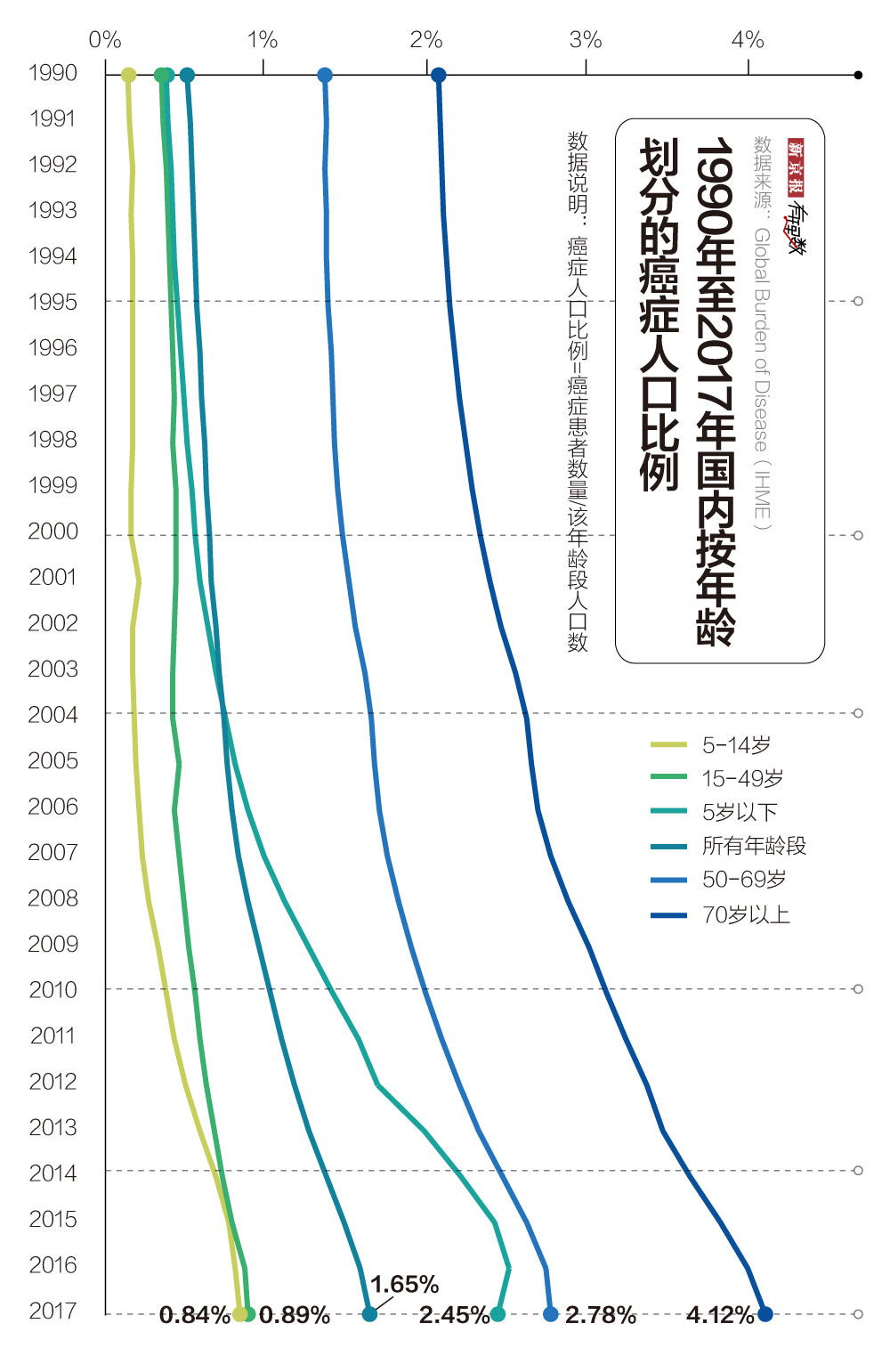

新京报把1990年至2017年国内按年龄划分的癌症人口比例做成了图。

(图片来源:新京报)

从1990年到2017年,老年人和年轻人的患癌比例都在增长。

但年轻人的患癌比例更让人心惊:

15-49岁人群的患癌比例从0.35%增加到0.89%,5岁以下儿童患病率直接提高了2%,在各年龄段中增长最快。

3、得重疾=死亡

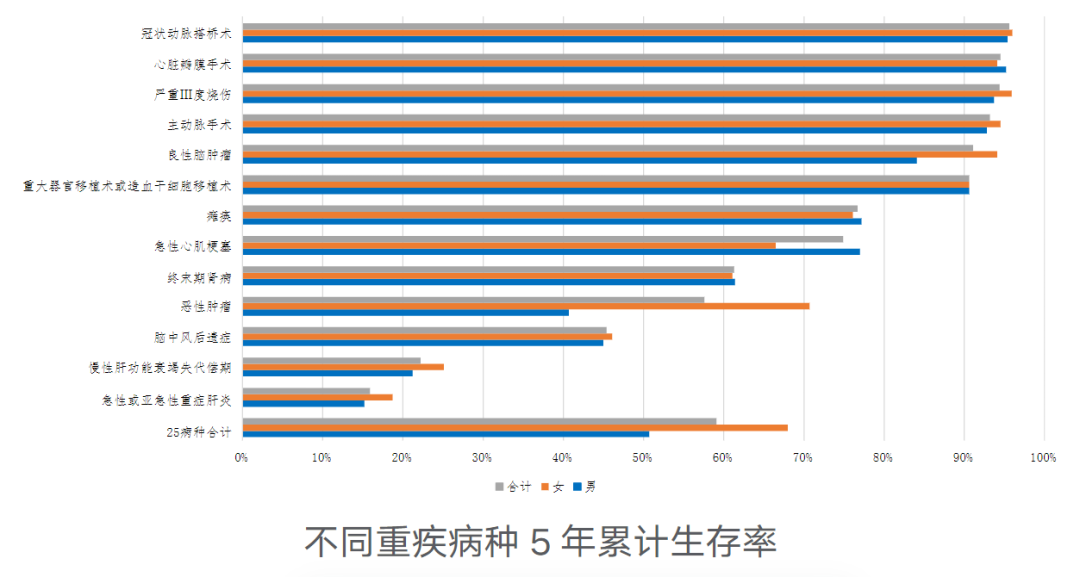

不过也有一个好消息:现在得重疾,也不像以前那么可怕。

不少听起来吓人的病,其实“5年生存率”还挺高。

(图源:《国民防范重大疾病健康教育读本》)

冠状动脉搭桥、心脏瓣膜手术、严重III度烧伤的“5年生存率”都超过了90%。

重疾患者如果5年后还生存着,那医学上认为他的生存概率与常人一样。

而且,因为医学的发展,多数重疾的“5年生存率”还在逐年提高。

但这也带来了一个问题:

在这5年里,患者的工作强度不能太大,同时还要保证长期康复、护理,可能至少要有一个家人放弃工作长期陪伴。

这段时间里需要的花费,对有的家庭来说承受不起。

而且,得过重疾的人,会比其他相对健康的人群,更容易“二次”得病。

举个例子:在诊断为甲状腺癌后的1-5年内,高血压的风险增加了33%,心脏病风险增加了15%,脑血管疾病风险增加了129%(数据来源:美国犹他州Huntsman癌症研究所)。

所以,我们通常给大家建议:买重疾险买保终身,有条件的加上癌症二次赔、男性可以再加上心脑血管二次赔。

不是忽悠大家多出钱,而是基于这些数据得出的结论。

3种人,没必要买重疾险

重疾险已经介绍得挺多,不过为了照顾新来的朋友,还是多说两句(老朋友可以直接划过这段)。

重疾险怎么赔?

满足赔付条件,会一次性赔一笔钱,一般是3种情况:

确诊约定疾病,比如癌症

达到约定状态,比如深度昏迷

使用了约定治疗手段,比如进行了冠状动脉搭桥术

(具体可见产品条款)

这笔钱可以用来做什么?

严格来说,没有限定用途。用来吃吃喝喝、到处旅游都可以。

不过我们还是建议,悠着点用,可以作为治疗期间的收入补偿。

这样一来,生病期间,病人可以安心治病,同时也不太影响家庭经济状况。

但,它不适合所有人。这3类人,可以考虑不配置重疾险:

1、被动收入占大头的人

前面我们也说过,重疾险的最大作用是:作为治疗期间的收入补偿。

如果你已经建立了充足的备用储蓄,同时收入的大头是被动收入(如房租、股息等),不用自己投入大量劳动就能获得。

那么购买重疾险可能并非必要。

在这种情况下,你可以优先考虑其他的财务规划,比如退休计划等。

PS:提醒一句,无论如何,百万医疗险建议不要省,有钱就配中高端医疗险,能享受更好的就医服务和资源。

2、55周岁以上的人

年龄越大,保费越贵。

55周岁以上的人买重疾险,很有可能出现保费倒挂的情况(交的保费>保额)。

比起配置重疾险,可以更优先考虑百万/防癌医疗险+意外险。

3、有多种疾病史的人

保险公司通常会对高风险人群设置限制,或者提高保费。

已经患有比较严重或较多的疾病的人,重疾险可能会除外、加费,甚至拒保。

如果除外太多或加费太多,买了可能也不划算。

但也想提醒大家,现在市面上的重疾险五花八门,条款也很难看懂。买得不适合的,保费容易打水漂。

如果想有专属的保险顾问1V1服务,帮你细细解答疑问、对比产品、讲解条款,可以预约慧择保险咨询顾问。

祝大家都能挑到心仪的重疾险产品。