港真,从保障来说,当然是重疾险更好!

但爸妈上了年纪,买保险限制还挺多,所以别一上来就买买买,记得先做3件事:

1、做道算数题,看是否保费倒挂

保费倒挂就是交的钱>赔的钱,比如这种↓↓

每年交9712元,交20年,一共要交19万4。

再一看保额,只有15万???

累计交的钱,比能赔的钱还多,亏大了。

而避免踩坑也很容易,买之前算一下总保费,

到底是交的多还是赔得多,立马就知道买得划不划算。

2、如果没有保费倒挂,看价格能不能承受

大家知道,买重疾险是越老越贵的,

像我们爸妈50、60岁的年纪,少少保额、保费分分钟上万:

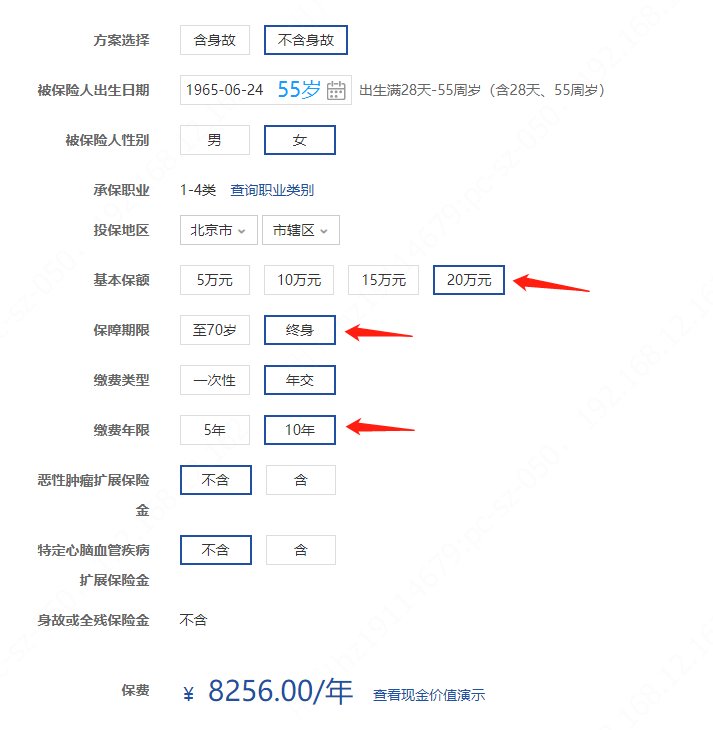

每年交8256元,8万2的总保费,赔付20万,

大家自己掂量划不划算、能不能交得起。

3、如果能承受,看是否能买

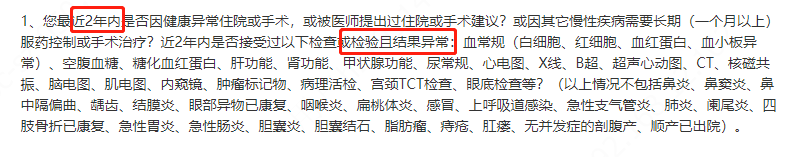

除了价格、性价比,给爸妈买重疾险还有一个拦路虎:健康告知,

重疾险的健康告知比较严格,问的比较细:

如果父母有3级高血压、高血糖、做过甲状腺手术,一般是买不了的。

如果以上3关过不了、或者不考虑重疾险,那么防癌险会是更好的选择,

防癌症虽然没有重疾险保得那么全面,但也真香:

(1)防癌险是啥?

防癌险,只保癌症,就赔一个疾病。

如果确诊恶性肿瘤,或者原位癌,保险公司直接赔一笔钱。

比如选择50万保额的康爱宝恶性肿瘤保险,

如果发生恶性肿瘤,一次性赔付30万;

如果发生原位癌,一次性赔付6万,并且免交剩余未交保费,

如果之后再发生癌症,可以再赔30万。

注意:有的保险不赔原位癌,尽量选择赔原位癌的。

(2)只保癌症,那还有必要买防癌险吗?

①有百万医疗险,可以不用买防癌险

在我看来,如果父母已经有了保证续保时间长(15年、20年以上)的百万医疗险,可以不用买防癌险。

买防癌险的目的,主要是担心大额的治疗费,

既然有百万医疗险可以报销大部分的费用,防癌险也就没那么迫切了。

②没有医疗险,有重疾险,且保额充足,不用买防癌症

重疾险保的病种比防癌险多多了,

如果不是担心保额不够用,可以不买防癌险。

重疾险保额低于30万,再考虑补充防癌险。

③没有医疗险、没有重疾险,强烈建议买防癌险

癌症一直是重疾理赔的大头,

从中国人寿2020年理赔年报来看,

重疾中,恶性肿瘤最为高发,远远甩第二、三名一大截。

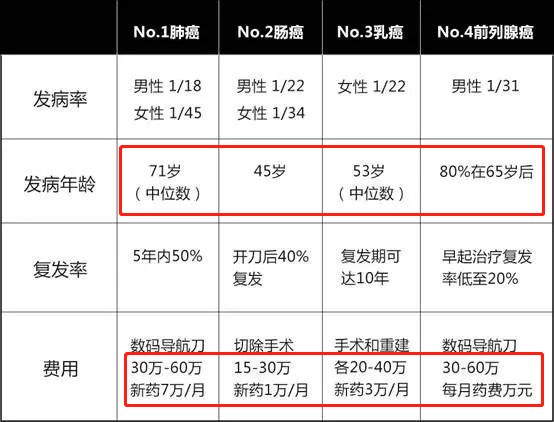

而且,通过数据可以看到,

一些高发恶性肿瘤大多集中在40-65岁、甚至更靠后的年龄段:

除此之外,癌症治疗还不便宜,

动辄数十万的治疗费、每月上万的药费......

因此,还是非常建议,有能力给父母买上保险的朋友们,一定要尽量配上!

这样不仅能给爸妈一份保障,

还能在紧要关头大大减轻我们的经济负担,不给自己留遗憾。

(3)防癌险怎么多,到底哪款更好、性价比更高?

市场上的防癌险其实不是很多,

我这里给大家挑选了2款性价比较高的:

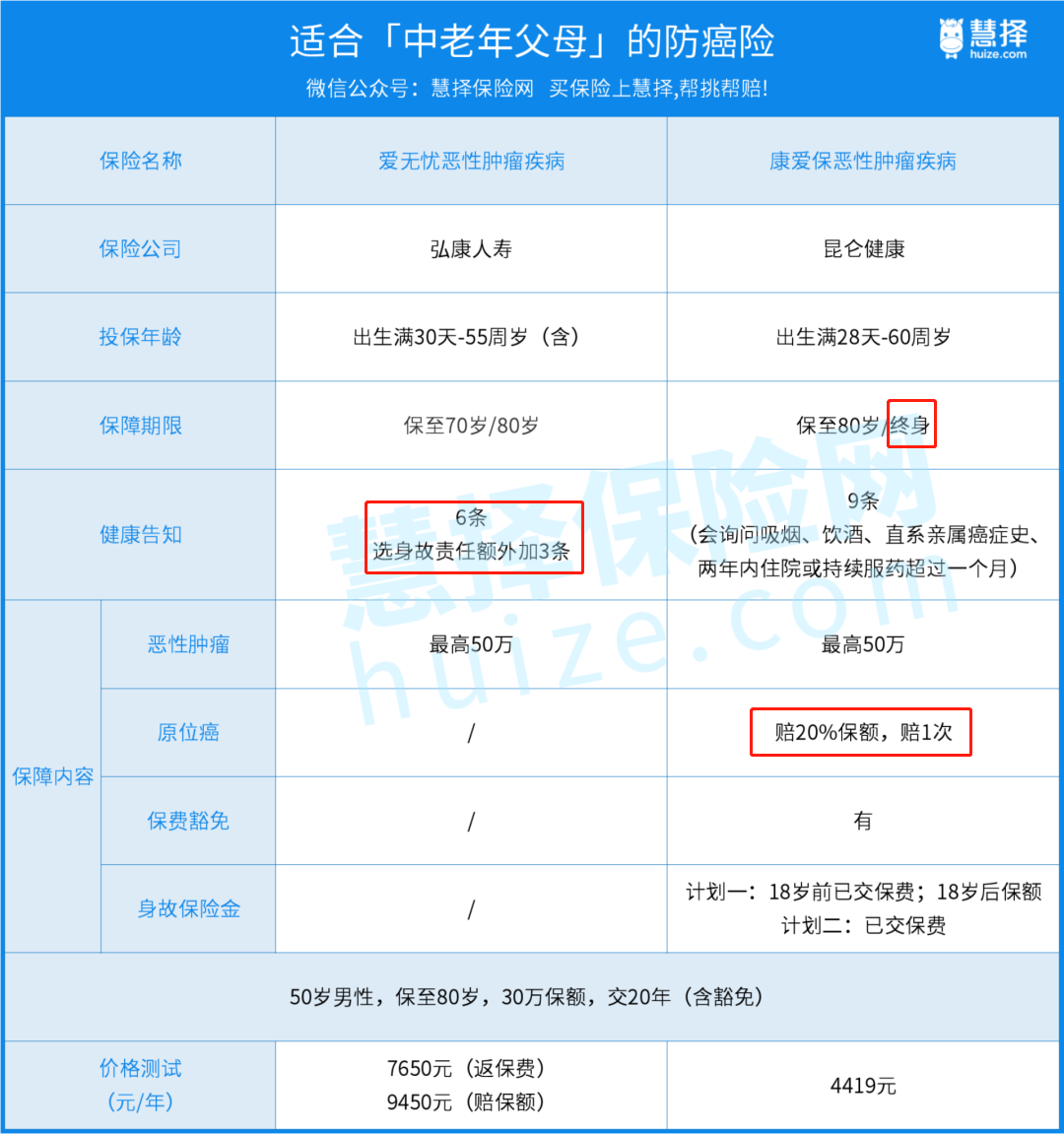

【1】康爱保防癌险

——适合专注癌症保障的人

恶性肿瘤/原位癌确诊即赔,原位癌赔付20%保额。

保费豁免,患原位癌后可豁免后续保费。

可选终身保障,无需担心续保/中断问题。

最大亮点在于原位癌也保,在癌症保障方面非常足。

【2】爱无忧防癌险

——适合健康问题较大的人、得过甲状腺癌的人

得过甲状腺癌,康复后还能买。

既保癌症也保身故,两者保障齐全。

可附加保费豁免,有四种方式可选(轻症、重症、身故或全残)。

健康告知宽松,无询问癌症家族病史。

早期甲状腺癌虽然不难治,但有过癌症病史,再想要买保险可就难了。

爱无忧这款对甲状腺患者非常友好,康复3个月后就可以投保这款产品。

最后最后,再提醒一下大家,给爸妈买保险,优先买医疗险!医疗险!医疗险!

医疗险报销额度大、上百万都能报销,同时价格还更便宜,是更加好用的险种,

在医疗险之后,才去考虑要不要买重疾险或防癌险。

相关推荐

寿险推荐2021:值得买的有哪些?2021寿险推荐

医享无忧百万医疗:大厂出品,保证续保20年医疗险直接选它!一款超能打的百万医疗险

达尔文6号重疾险怎么样 提供哪些保障达尔文6号重疾险怎么样?这款重疾险产品保障全面,保费便宜,重疾保额可恢复,隐藏的多次赔付,多种责任自由选,值得用户信赖。

极简保险攻略:做好这件事,保险才不算白买!

买了两年的重疾险能退多少钱?需要注意什么,一文揭秘退保细节!买了两年的重疾险能退多少钱与保险条款约定有关,通常只退保单现金价值,投保者经济损失较大,建议买了重疾险后退保要谨慎。如果坚决要退保,至少确保自己有新的重疾险产品代替,且新产品已过等待期。