10款最新年金险测评,新华人寿快享福2号年金险值得买吗?

前些日子,打工人被延迟退休、养老金并轨等等大事件刷屏了。

不仅法定退休年龄,往后延期3年,而且社保最低缴费年限,也要从之前的15年逐步提高到20年。

同时,10月,结束了10年的过渡期,养老金正式并轨,体制内外将一视同仁,统一了缴费方式和待遇计算方法。

种种迹象表明,养老金池子的压力,是越来越重了。

我们不得不去想一些办法,来保证我们晚年的生活质量:

第一,还是要交好社保;

第二,响应国家推广个人养老金的号召,自备一些商业的养老年金,收益更高,但相应的,前期投入也更高...

也正因此,在挑选养老年金时,要更加慎之又慎,不同的产品,优势也各有区别。

今天就给大家出一期「热门年金险的测评」,帮你讲清楚哪款生存总利益多,哪款更符合你的需求?

最后,还有最新的,高性价比养老年金榜单,双手奉上!

年金险,怎么挑?

年金险,就是年轻时交一笔钱给保险公司,退休之后从保单里定期领钱,一直可以领到身故,所以也常被视为“与生命等长的现金流”。

怎么挑,主要看3点:

1、看保单利益

传统固定收益的年金险,每年领取金额及保单现价,黑字白底写进合同,一目了然,不会受市场影响而改变。

分红形态的年金险,每年除了固定领取一笔金额,还有额外的分红,相当于两笔钱,收益也很可观,

不过要注意,保单的红利分配是不确定的,在某些保单年度红利可能为零,实际红利按当年保险公司的公布派发。

同样的条件下,每年/每月领取的金额越高,对我们越有利。

但是年金险的保单利益还受现金价值、祝寿金/满期金(部分产品有)、身故保障、领取时间影响:

祝寿金/满期金:到了合同约定的时间会再额外给付一笔现金;

比如星海赢家(火凤版)/星海赢家(青鸾版),

被保人生存到99周岁,除了年金还能额外领取一笔相当于已交保费的祝寿金,到保单期满,还能给付基本保额的10倍作为满期金。

现金价值,指保险合同保险单所具有的价值,通常体现为解除合同时,根据精算原理计算的,由保险公司退还的那部分金额。

如果我们急用钱,有减保或贷款功能的年金险,可以以现金价值为基数,减保或贷款规定的钱,解决燃眉之急。

比如福裕未来、龙抬头龙行版A款、百岁人生3.0(慧享版)等都能申请减保。

尤为适合可能要帮衬孩子,或者想一钱多用的朋友。

另外,配置年金险部分的朋友都会考虑自己身故后,剩下钱会想给孩子留部分。

但养老年金险多数,在领取后现金价值和身故保额会逐年减少;

而快享福2号,在保单全生命周期,始终能保持较高的身故金和现价,非常给力!

还有一些优秀产品,比如星海赢家(青鸾版),最长保证领取20年,保证领取期内身故,也会把应领未领部分金额,一次性给到家人。

2、领取的时间是否符合需求

当前大部分年金险的领取时间都是:女性55岁/60岁、男性60岁/65岁。

当然也有可以早领取的年金险,比如快享福2号,最早保单第5年开始领取;

值得一提百岁人生3.0(慧享版),女性55周岁、男性50岁后的首个保单周年日就能领钱,也就是说,给年纪偏大的人买,今年买,最快明年就能领钱!

特别注意,随着延迟退休落地,未来新开发年金险产品,大概率会将起领时间后置到女58岁/男63岁,建议有需求的朋友尽早规划。

3、看功能

比如申请减保功能、是否支持关联保底利率的万能账户、是否对接养老社区等;

刚在上面已经说过减保的作用了,这里就不再叙述~

还有些朋友可能看重养老社区,养老社区居住环境根据老年人生活习惯设计,满足多层次的养老需求,

比如复星保德信的星堡,保费达到150万即可获得保证入住权,如果想退休后更闺蜜一起住,有人照顾,养老社区就很适合。

值得买的年金险有哪些?怎么选?

说完怎么选年金险,大家肯定很好奇,目前有哪些优质的年金险?哪款收益高?

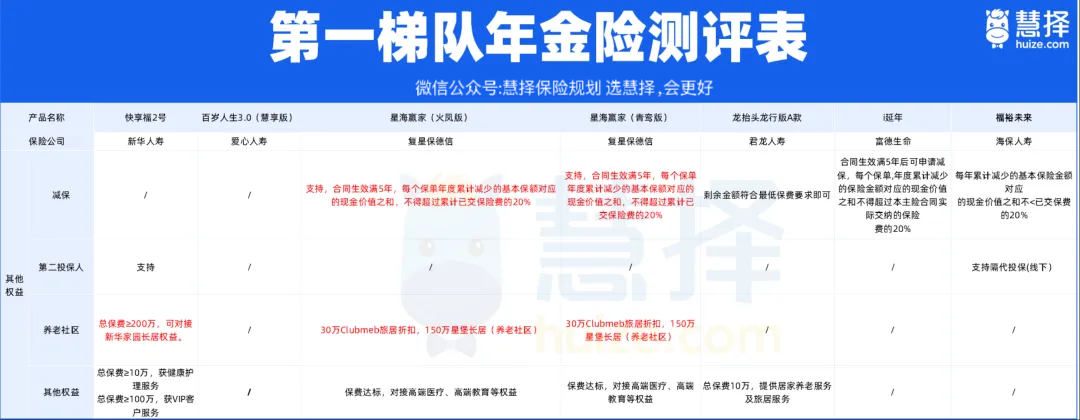

从市面在售的产品里层层选拔后,我帮大家筛出了年金险第一梯队,包含:

● 新华快享福2号--快返年金

● 百岁人生3.0(慧享版)--快返年金

● 星海赢家(火凤版)

● 星海赢家(青鸾版)

● 龙抬头龙行版A款

● 富德生命i延年

● 海保福裕未来

● 光明慧选(超越版)--分红年金

● 国民慧选(节税版)--节税年金

咱们就按照产品的收益表现,以及增值服务等其他功能,把它们做个对比。

传统年金险推荐

此处先对比7款传统年金险,光明慧选(超越版)属于分红型年金险,下有保底上有分红;

属于个人养老金,可以叠加税率优惠享更高收益,我们下面再单独拎出来讲。国民慧选(节税版)

以30岁男性,年交10万,10年交,60岁领取为例:

1.领取金额对比

可以看到,领取金额在第一梯队的有:

<<<。复星保德信星海赢家青鸾版计划三

它是固定领取的,60岁开始每年能领96437元,90岁累计领取298.9万,100岁加上祝寿金累计领取495万,但是不能保证领取。

<<<复星保德信星海赢家火凤版计划三。

它属于三段式递增领取,60-69岁,年领55179元,金额不算惊艳,但70岁开始每年领取11万+,80岁起每年领16.5万+,直至105岁。截至100岁,加上祝寿金累计领取高达513万+,是投入保费的5倍多。

<<<君龙人寿寿龙抬头龙行版(A款)

也是一款递增领取的产品,60-69岁,每年领取40300元,70-79岁,领取80600元,80-89岁,每年领取201500,90岁以后,每年领取322400元

因此,90岁之前,都是星海赢家领取更多,但90岁以后,龙抬头龙行(A款)收益直线上升,总领取金额是上述产品最优秀的。

眼尖的小伙伴可能发现了,表格里少了爱心人寿的百岁人生3.0(慧享版)。

这是一款即期养老年金,投保年龄限制为女性50-75周岁,男性55-75周岁,因此不适用于上述测算案例,这里单独给大家讲解。

它最大的特点是:高龄友好,领取快,中老年人群专属。

给55岁的女性或者60岁的男性投保,首个保单年度日就能开始领钱,也就是说,今年买,最快明年就能领钱!

举个例子:55岁女性,100万趸交,首个保单年度日开始领钱。

交 100 万,每年差不多4.08万养老金,可以一直领到106 岁;

截至到80岁,累计领取了102万,超过投入保费,此时保单现金价值还有37.8万+,IRR达到2.18%;

活的越久,累计领取越多,假设生存至100岁,累计领取了183万+,加上保单剩余的94700元现金价值,IRR高达3.14%。

中途万一身故,还有一笔身故金给到家人,不用担心会有损失。

所以说,如果希望给爸妈养老,让他们到手多点养老钱,那可以优先考虑百岁人生3.0。

2.现金价值对比

前文提到了,在领取金额相当的情况下,现金价值持续时间较长的,灵活性更高一点。

此外,可以再看现金价值的高低,还是以30岁男性,10万10年交为例。

快享福2号、星海赢家火凤版计划三、星海赢家青鸾版计划三,现价表现最佳。

不难发现,快享福2号的现价表现,和其他产品拉开的差距不止一星半点。

投入100万保费,终身现价基本都保持在100万+,一旦家庭遇到资金周转难题,都可以申请取出应急,给我们稳稳的安全感。

而且,因为它第5年即可领钱的特性,很推荐把它作为一个终身2.5%左右的“收租神器”。

3.保障领取/身故金对比

保证领取情况位于第一梯队的有:

龙抬头龙行版A款,星海赢家青鸾版计划一,都是保证领取20年,60岁领取,可保证领取至79岁,假如70岁时不幸身故,身故赔偿为:保证领取20年×每年领取金额。

保证领取情况位于第二梯队的有:星海赢家火凤版计划二,可以保证领取15年。

值得注意的是,除了龙抬头龙行版A款现价持续到90岁,其他产品的现价,基本能覆盖终身。

4.增值服务对比

7款产品里,除了快享福2号和百岁人生3.0(慧享版)两款即期养老金,其他都支持减保,保单更灵活。

支持对接养老社区的有:快享福2号、星海赢家青鸾版、星海赢家火凤版,不过保费门槛不尽相同。

另外,保费达标后:

●快享福2号可以对接健康护理服务和VIP客户服务;

●星海赢家(火凤版)、星海赢家(青鸾版)可以对接复保生态,含高端养老、高端旅居、高端医疗、高端教育4大板块,覆盖家庭全生命周期;

●龙抬头龙行版(A款)可以提供居家养老服务及旅居服务。

综上,4轮比拼结果,可总结为:

想要每年领取金额高→领取金额TOP3:君龙人寿龙抬头龙行版(A款)、 复星保德信星海赢家青鸾版计划三、星海赢家火凤版计划三;

看重保证领取,担心早逝→保证领取第一梯队:龙抬头龙行版A款、星海赢家青鸾版计划一、星海赢家火凤版计划二、;

看重其他→根据自身需求挑选,是看重减保灵活性、还是养老社区对接、或是其他增值服务,对号入座。

分红险推荐

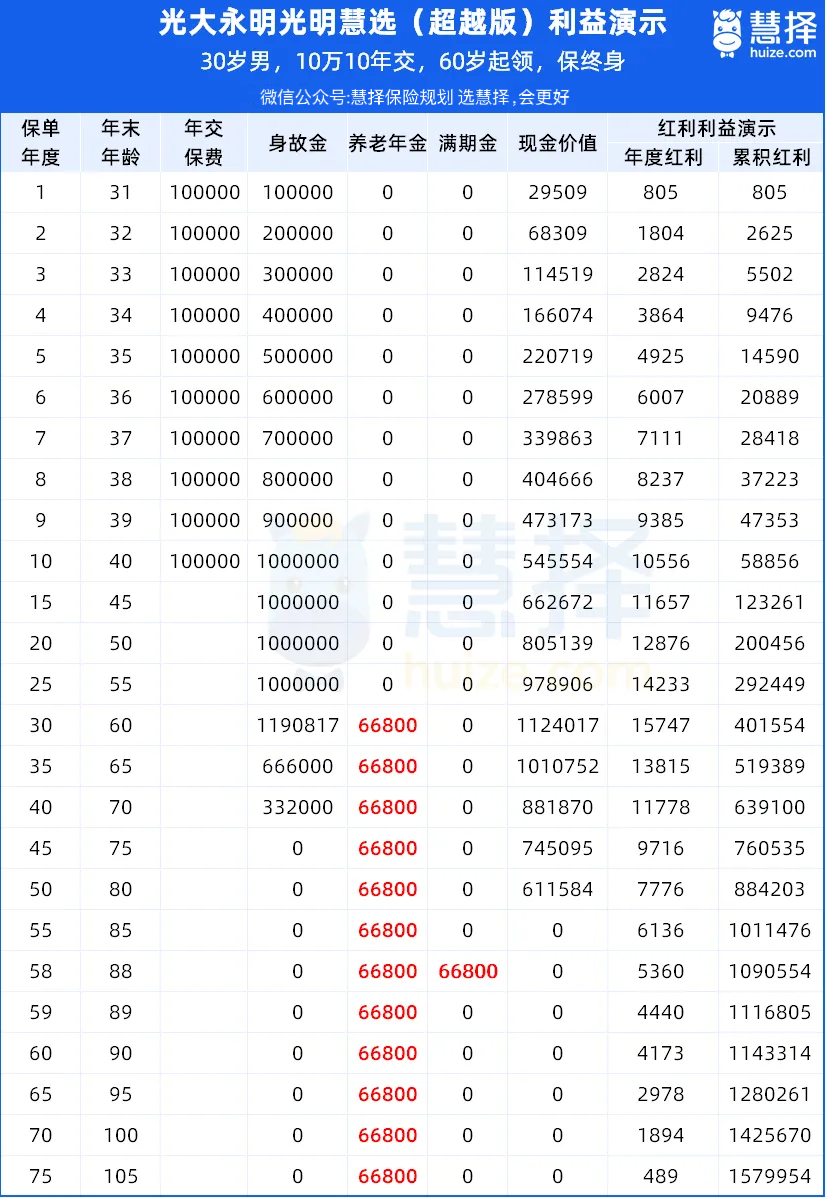

说完传统固收类的年金险,我们再把目光聚焦于光明慧选(超越版),

可谓是分红赛道年金险里的种子选手,亮点满满!

√养老金固定不变,有没有分红,一点不影响领养老金。

√分红,增值在现金价值上,和养老金分开。

√2个计划,定期款,满期额外有10倍养老金,终身款,88岁,额外有祝寿金。

√十分亲民的养老社区,30万旅居,70万长居,100万长居+旅居。

√光大永明大保司出品,国资背景+国外老牌保司股东

光明慧选(超越版)可以让我们与保险公司共享经营成果,在确定保障利益的基础上,享受保单红利。

红利分配采取“现金红利”,具体有以下两种形式:

①现金领取

②累积生息:红利留存于保险公司,并按保险公司公布的红利累积利率以年复利方式累积生息,在保险合同终止或投保人申请时给付。

具体收益情况如何呢,我们以30岁男,10万10年交,60岁起领(按年领取),保终身计划为例,测算一下:

利益演示是基于保险公司的精算及其他假设,不代表保险公司的历史经营业绩,也不代表对保险公司未来经营业绩的预期,保单的红利分配是不确定的,在某些保单年度红利可能为零,实际红利按当年保险公司的公布派发。

固定部分:

●养老年金:从60岁开始,每年可以领取66800元养老年金,领至终身;

● 祝寿金:若88周岁仍生存,额外领66800元祝寿金,当年累计领取13万3600元;

● 现金价值:年金开始领取后20年,保单都能维持较高的现金价值,80周岁保单现价仍然高达61.1万+

截至80周岁,此时累计已领140万2800元,生存总利益为201.4万,是投入保费的2倍整。

活的越长,保单总利益越高,生存至95周岁,生存总利益为247万+。

红利部分:

从投保开始即享受红利,共享公司经营成果,携手共赢。

如果按照红利累积生息,80周岁,保单累计演示分红为88.4万,若持有不动,85岁累计分红达到101万,超过投入保费。

不过要注意的是,保单的红利分配是不确,在某些年度红利可能为零。

如果对未来寿命不乐观,也可以选择保定期版本,保障期满一次性领取10倍基本保额作为满期金。

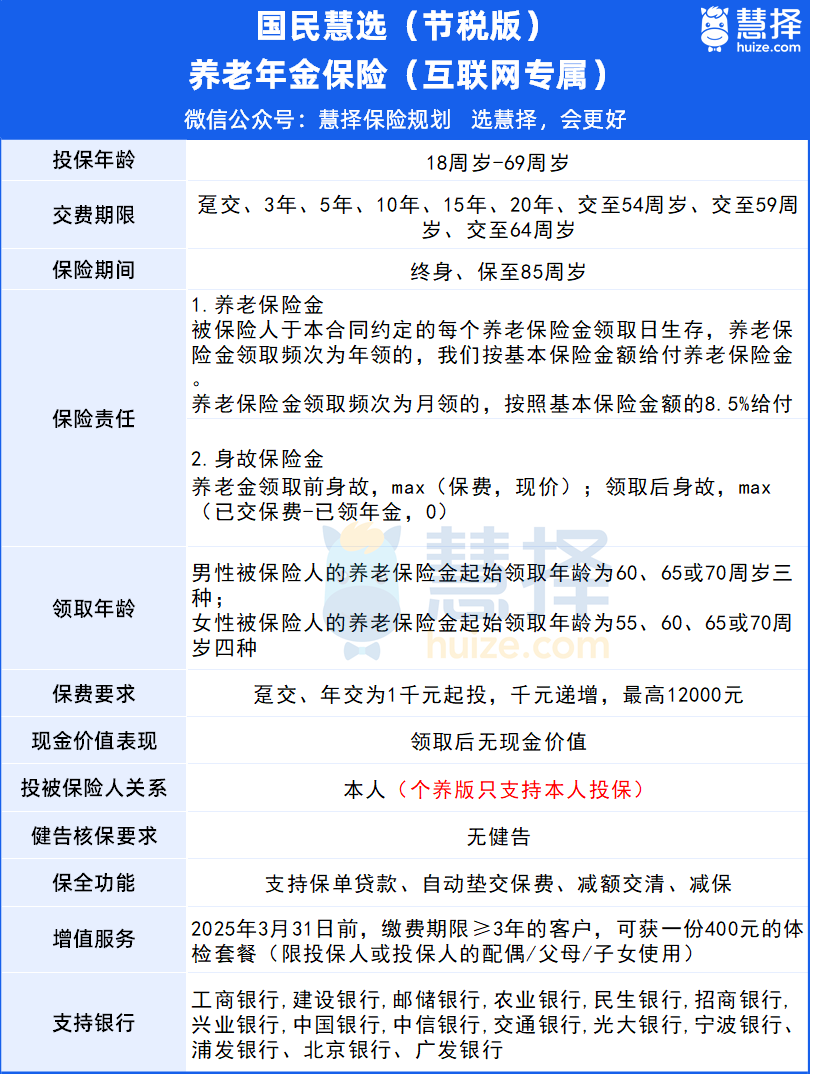

节税年金险推荐

最后,再提一下最近爆火的个人养老金——国民慧选(节税版),

它具备终身锁定利率、安全确定的优势,最重要的是,还能帮助节税,最多每年帮助减免5400元税额(税率45%情况下)

而且,产品本身收益优秀,领取年金处于市场第一梯队。

以 40 岁女性,年交 1.2 万交 10 年,计划 55 岁领取,保障至终身为例,在税率 20% 的情况下,保单利益如下:

按照 20% 的税率计算,每年投保国民慧选(节税版)可节税金额为 2400 元。

意味着每年实际的保费投入是12000-2400=9600 元。

55 岁时,现价价值达到106625 元。

同年起,每年能领取6297元年金,但因为领取需交3%的税延,变为6108元。

到 80 岁已累计领取 158808元年金,是已交保费的 1.65 倍,此时IRR达到2.27%。

此后只要还健在,每年都能领取6108元作为养老补充,截止90岁,IRR可达3.18%。

相当于花了 9600 元,享受到了 12000 元对应的保单收益,属于是实打实的优惠了。

那收入处在其他税阶的朋友,投保这款产品,收益表现怎么样呢?

还是以40岁女性,10年交,每年保费12000元,55岁起领为例:

*注意一点,几个应税分段中间存在空档,这是因为1.2万养老金的减税比例,会落在两个区间之间,比较复杂,就不再专门计算了,空档之间的实际收益率也是落在两组IRR数值之间的。

考虑到税额减免,几个应税分段的年交保费分别变为9000元、8400元、7800元、6600元;

保单整体利益有大幅提升,应税额越高,对应的IRR越高,甚至能达到惊人的5.01%。

所以说,作为养老规划,绝对不要错过国民慧选(节税版)这款个养产品,既可以退税,还可以领更高的年金,税率越高,对应的保单总利益越优秀!

写在最后

好啦,今天的养老金盘点,就分享到这里。

时间不会造就一个伟人,但一定会造就一个老人,

在当下严峻的养老形势下,我们不仅需要选对产品,还要清楚什么时候规划、如何规划,才能让晚年生活维持现状、甚至更上一层楼。

当然了,如果你不知道哪款产品适合你,或是不知道怎么投保收益更高,也可以预约>>>保险咨询顾问,会结合您的个人情况,为您提供产品测算、方案制定、协助投保等服务!

众民保2025

福临门两全C款,节税神器,现在投,明年多省一大笔钱

慧择小马老师|1046 浏览

年化达10%!个税最高省5400元!中意悠然金生来了…

慧择小马老师|847 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|360浏览