增额终身寿险卖火了?什么是增额终身寿险?七大功能在线解读!

今天“增额终身寿险卖火了”冲上热搜,很多人可能不太了解什么是增额终身寿险

现在小编给大家科普下什么是增额终身寿险?有哪些功能?如何挑选?

增额终身寿险,表面上看,只是保障身故/全残责任的寿险,

但它的保险利益不仅限于此,最大的特点是通过现金价值,实现七大功能。

具体有哪七大功能?今天小马老师就给大家说说~

(来源:自制)

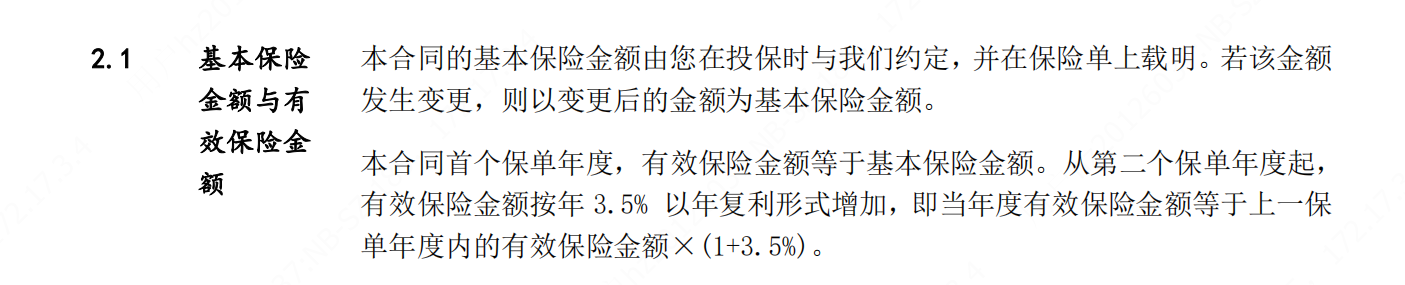

稳定增值

增额寿险,有效保额利率、现金价值都会写进合同,

兼顾安全的同时,让自己的钱稳稳地增值,无需惧怕“被割韭菜”。

(来源:某增额终身寿险条款截图)

具体收益增长多少,不同的增额终身寿险不同,

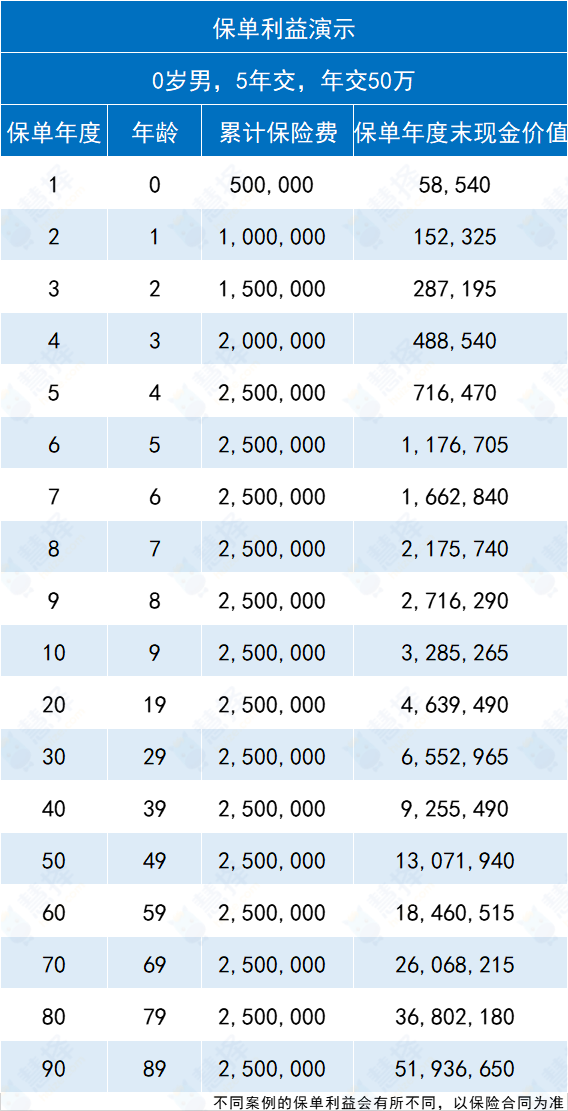

以某款增额终身寿险的保单利益演示为例

0岁男孩,5年交,年交50万,89岁时,就能把250万变成5000万▼

传承财富

孩子嫁娶,父母会想给孩子点钱傍身,

又会担忧日后孩子感情不好,财产也跟着折损,

如何能省心省力地守护婚前财产?

增额终身寿险,投保人和被保人写进合同,有法律效应,

非被保人不能动合同的资金,就算婚后也一样。

同样,家里因财产分配经常闹不和的大有人在,

提前给相应的亲人或自己配置一份或多份增额终身寿险,能避免财富纷争带来的亲人关系破裂。

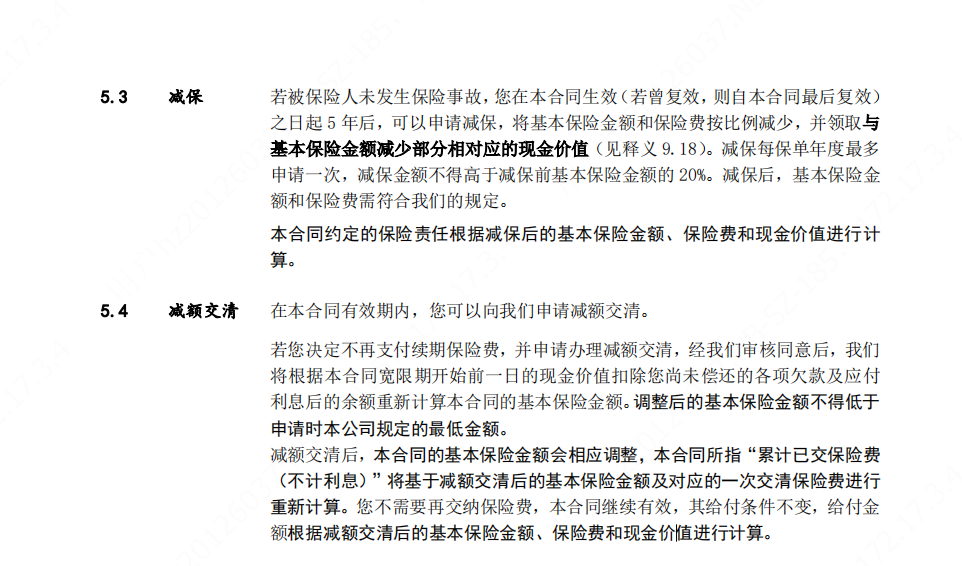

守护现金流

增额终身寿险拥有较高的现金价值,在急需用钱的时候可通过合同约定的方式,如减保、保单贷款等轻松获取现金流;

以某款增额终身寿险的减保为例

保单合同满5年后,每年可以申请一次减保,最高可减基本保额的20%。

(来源:某增额终身寿险的条款截图)

而保单贷款,不同保险公司的贷款要求不同,

但都是根据现金价值一定比例折算,最高不会超过现金价值的80%,

比如,渤海人寿、长城人寿等保司规定保单贷款最高是现价的80%,

友邦保险等保司规定保单贷款最高是现价的70%。

那么,保单贷款和其他常规贷款有什么区别:

方便快捷

不查征信也不用抵押,

拿着保单和身份证,直接到保险公司办理就行;

部分保险公司支持线上操作,直接在保司的官方APP上就能办理。

利息低

不同保险公司的保单贷款利息都不一样,

但有点非常赞,它们一般比银行的信用贷利息要低,

在4.5%-5.5%之间,借款期为6个月左右。

(来源:平安保单贷款截图)

准备退休金

退休后的花费是刚性支出,就算现在不想,未来还是一定要用到,

提前准备,反而为自己的退休,增添一份从容。

终身增额寿险的现金价值高,加上能灵活调用,能给未来的我们多添一些退休金。

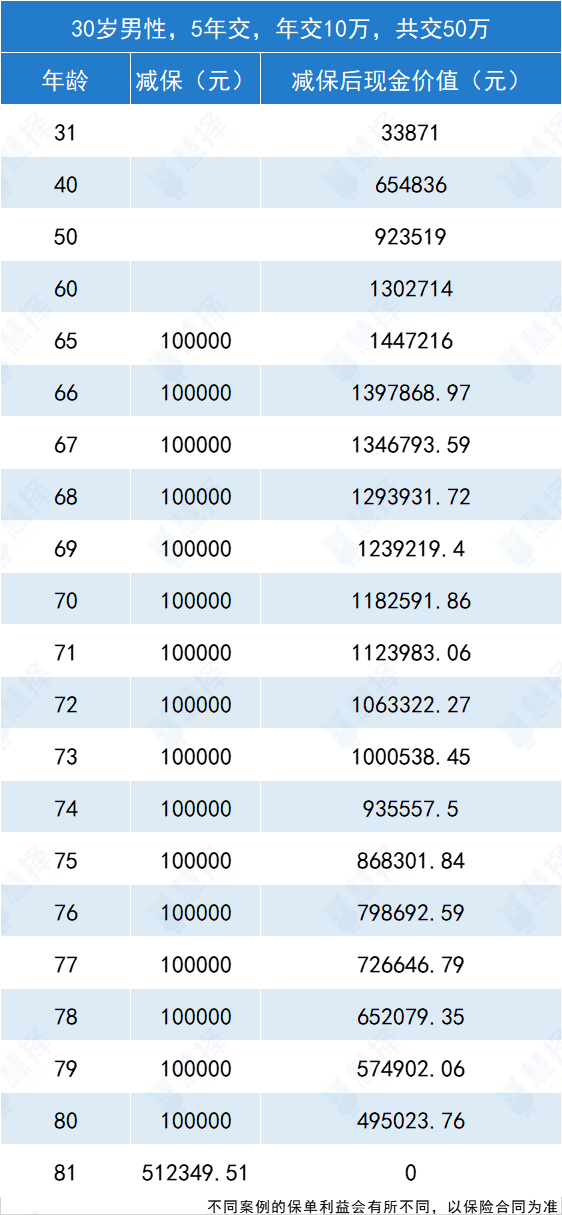

以某款增额寿险为例,30岁男性,5年交,年交10万;

65岁退休,每年取10万,直到80岁,共取150万;

到81岁,退保剩余现金价值50多万颐养天年。▼

准备教育金

增额终身寿险用作教育金,有2大优势:

1、收益长期锁定,与孩子一起“长大”

2、定期缴纳保费,具有一定约束性

万一被裁或创业失败,收入不稳定,也不怕耽误孩子的教育。

以某款增额寿险为例,0岁男性,5年交,年交10万;

18岁-21岁,每年取10万,作为大学教育金,共取40万;

到35岁,退保剩余现金价值100多万作为创业基金。▼

改变消费习惯

从签订增终身寿险合同的那刻起,我们需要定期缴纳保费,

保单现金价值,会按照合同约定一点点增值。

看到每年增值的现金价值,定期交保费的动力就更强,消费冲动的欲望反之越少。

某款增额终身寿险现金价值演示▼

代替健康险

有甲状腺结节、肺结节、乳腺结节等健康问题的朋友,投保健康险容易被拒保;

这种情况,增额终身寿险或许能分担一部分健康险的保障,

举个例子:

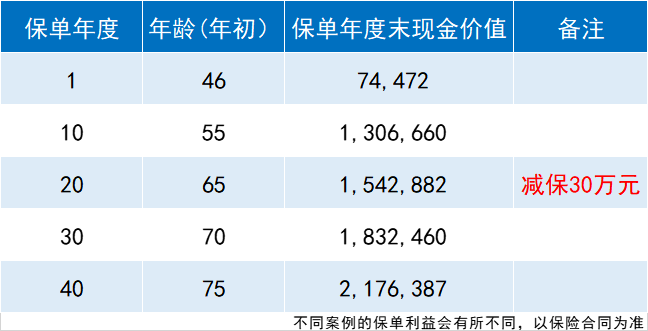

45岁的昆先生有中度三高,一般的健康险都买不了,

今年选择某款增额终身寿险,5年交,每年交20万

65周岁时,昆先生罹患老年高发疾病急性心肌梗塞,

一次性“减保”30万元用于康养,保单继续有效。

75周岁时,一次性退保217万多用于后续疗养,保单终止。

值得注意的是,如果是疾病风险发生在缴费期早期阶段,增额终身寿险还是难以代替的。

因此趁年轻、身体健康的时候,尽早投保才是最明智的选择。

挑选增额终身寿险,看好这两点

增额终身寿险有两大功能:身故保障 + 保单价值增长。 身故,很好理解,就是去世时保险公司赔付的身故保险金。 保单价值,指的是现金价值。 所以在挑选增额寿时,我们需要做好两门功课: 基础功课

(1)现金价值 现金价值,就是我们退保或减保时能拿到手的钱。 所以现金价值越高,保单利益就越高。 而且增额寿的现金价值,从你投保的那一刻起,就白纸黑字写进合同里。 换句话说,无论市场环境多动荡,都不影响增额寿的保单利益,算是增值界的“铁饭碗”了。 这也是利率下行环境中,增额寿突然爆火的原因。 (2)减保规则 增额寿的现金价值不是说拿就拿的。 需要我们操作减保或退保,才能变成拿到手里的钱。 所以什么时候能减保、每次能减多少、累计能减多少……这些都是我们在投保前需要关注的要点。 (3)加保规则 大家都知道,利率下行是大趋势,增额寿的预定利率也一直在下行。 上世纪90年代,市面上有很多预定利率8%-9%的储蓄险产品; 到2013年,普通型人寿保险的预定利率已经下调至3.5%。 但如果你的增额寿保单支持加保,就相当于“占坑”锁定利率。 ——但是,银保监会近日发布了《人身保险产品“负面清单”(2023版)》,直指加保、减保问题。 业内推测,增额寿的加保功能很可能会绝迹于江湖,而减保限制也将越来越严格。 大家在挑选时尽可能挑选要求宽松的即可。 升级功课

(1)万能账户 有些增额寿险可以关联万能账户。 什么是万能账户呢? 简单来说,就是保险界的“余额宝”。 有闲钱就往账户里放着生钱,要用钱时就拿出来周转。 当然,万能账户和余额宝还是有区别的: 万能账户:有保底利率;存入取出需收取一定手续费;存满一定期限有持续奖励 余额宝:无保底利率;存入取出不收费 万能账户我们主要看: 1 两个利率 保底利率 也叫最低保证利率。就是写进保险条款、一定能拿到手的利率。 目前比较优秀的万能账户保底利率在3%左右。 结算利率 保险公司实际给到你的利率。 保险公司每月会在官网公布最新的结算利率,感兴趣的朋友可以去看看。 2 领取规则 包括领取上限、每次领取金额、领取时间间隔等。 目前很多万能账户都有每年不超过20%已交保费的领取限制。 3 追加规则 包括追加上限、每次追加金额、追加时间限制等。 4 手续费用 包括初始费用、领取、退保手续费用。 (2)养老社区 达到一定要求,有些增额寿产品可以对接养老社区。 有养老社区需求的朋友,重点看: 1 保费门槛 有些只需30万保费即可对接,有些要达到一两百万才能入住。 2 社区级别 有些增额寿对接的养老社区,不仅环境优美,堪比五星级酒店;还有稀缺的医疗资源,社区内有专业护理人员,社区旁边有配套医院,看病不奔波不折腾。 (3)医疗服务 达到一定条件,可以享受增值医疗服务。 比如就医绿通、家庭医生、肿瘤筛查、多学科会诊、院内外护工护理等。

增额寿怎么买,保单利益才更高?

被保人选择 虽然增额寿有身故保障,但大部分都是奔着“现金价值”去买的。 此时“被保人”的选择,就有门道了。 如果被保人去世,给付身故保险金,保单结束,现金价值也就无法再增长了。 一般来说,被保人年龄越小越好,孩子 > 成人 > 老人。 但这不是唯一方案,不同的需求可以有不同的思路。 目前市场上推出了支持“双被保人”的产品,比如金满意足3号(下文会细说)。 如果选择“自己+孩子”共同作为被保人,相当于可以延长保单年限,让现金价值有更多的增长时间。 缴费年限选择 被保人相同,投入的总金额相同,但缴费年限不同,也对现金价值有影响。 一般来说,金额相同,缴费年限越短,收益越高。 但也有例外,需要根据不同产品做具体测算。

写在最后

增额终身寿险长期利益好,拥有一定灵活性,

因此,现在有一笔闲钱不确定用途,或想给孩子准备教育金、创业金,或想准备退休金的朋友,

不妨了解一下增额终身寿险寿险,让自己多一个选择,少一份后悔。

最后,想进一步了解增额终身寿的朋友,可以咨询你的保险咨询顾问。

众民保2025

- 上一篇:这年头谁还买重疾险呀

- 下一篇:听劝!有了百万医疗,真没必要买重疾险?

福临门两全C款,节税神器,现在投,明年多省一大笔钱

慧择小马老师|1030 浏览

年化达10%!个税最高省5400元!中意悠然金生来了…

慧择小马老师|836 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|360浏览