又又又,有大变动!增额寿、年金险还有哪些产品?

保险行业近期发生了几件重要的大事,给大家列一下:

1、《人身保险业经验生命表》即将迎来更迭,影响终身年金险、重疾险、定期寿险的定价。

2、万能账户结算利率又下调。从今年1月起,不得超过4%,6月起不得超过3.8%。

3、“报行合一”全面推行,带来的后果,很可能就是年金险、增额终身寿险的保单利益又要下调。

目前,大白已经陆陆续续收到一些产品变动:

鑫禧年年C款,1月31日24时停止录入15、20年缴费期

i保稳盈两全险,2月1日0时停售

增多多5号,1月17日下架7年缴费期(已下架)

可想而知,接下来的日子,会有更多产品进行调整……

所以,大白赶紧把目前值得关注的增额寿和年金险产品,给大家做了个对比和推荐。

如果有相关需求的朋友,可以先看看这篇,再做决定~

话不多说,进入正题:

增额寿推荐

给新来的朋友解释两句:

它的特点是投入保费后,现金价值会逐年递增,而且白纸黑字写进合同里,40岁、60岁、80岁时这张保单值多少钱,一清二楚。

而且一般来说,它的现金价值增长速度,会比年金险快很多。

不过麻烦的地方就在于,如果需要“取出”现金价值,要进行减保的申请。比年金险自动打钱要多些步骤。

所以,选增额终身寿,我们核心关注2点:

1、保单利益。简单来说,看同样的保单年度,谁的现金价值增长更快。

2、减保规则。会影响到能通过减保操作,拿出多少钱,什么时候开始拿。

这次对比的增额终身寿,大白选了9款。

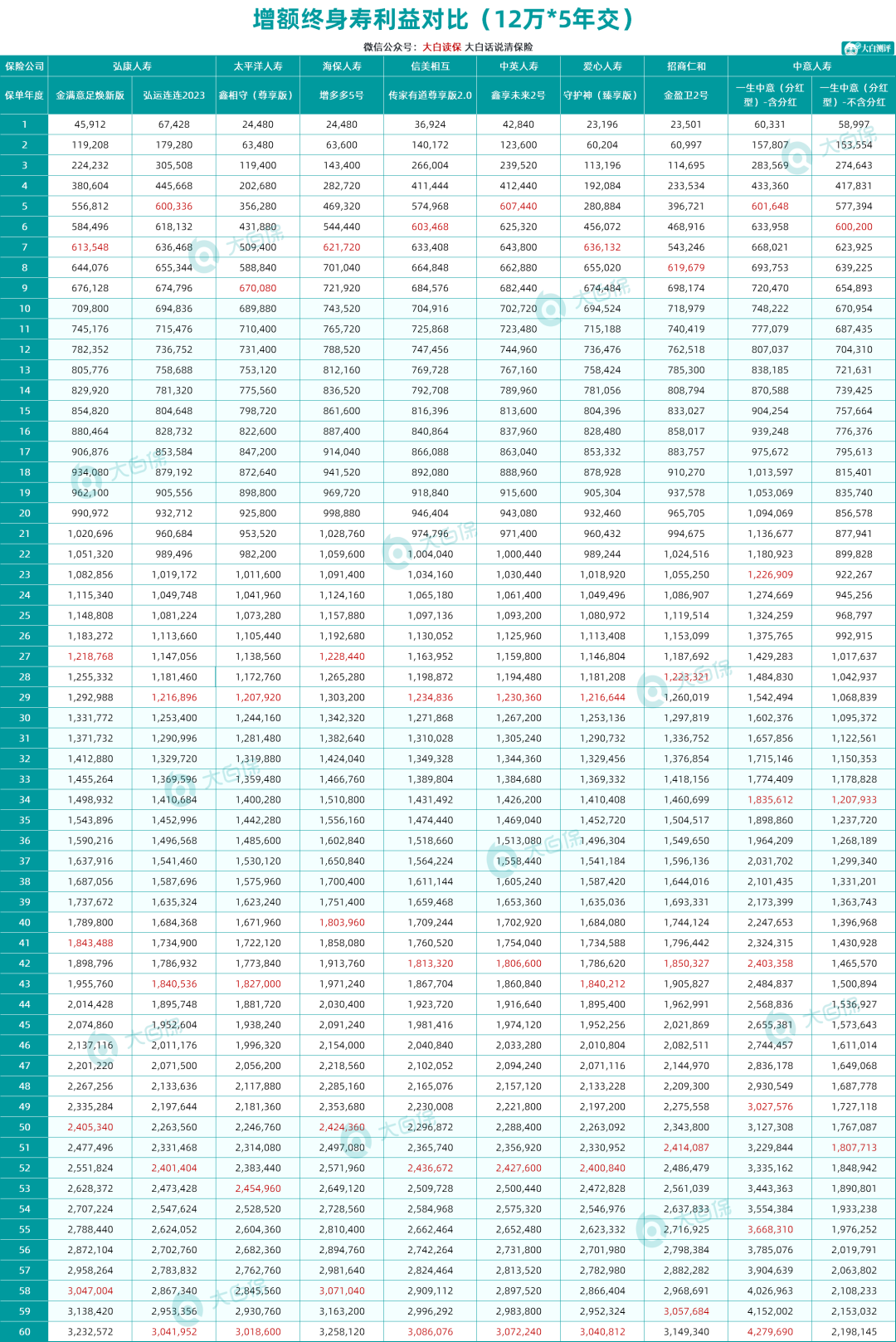

先来看看它们的利益对比:

(测算条件:40岁女性,12万*5年交)

(此处仅演示到100岁;一生中意是分红型保险,保单的红利分配不确定。)

1、在前10年的阶段。现金价值>已交保费,最快的是弘运连连2023和鑫享未来2号,都是5年达成。

不过大白建议大家别太在意这个阶段,毕竟我们买它,就是冲着长期利益去的。

2、但在后面的阶段。最快的选手换人了,金满意足焕新版和增多多5号(一生中意后面再聊)基本稳居榜首。

其他的几款产品,彼此间利益增速很接近,差距都不大。

3、一生中意(分红型),存在一定不确定性。

如果保司能力强,能一直保持红利实现率≥100%,那是真的香!保单利益从开始,一直领先到后期。

大白到中意官网扒拉了中意人寿公示的过去5年红利实现率,表现非常不错!

包括2003年上市的“老产品”,最低也有100%,最高甚至达到247%!

但我们也知道,过去业绩不代表未来业绩,万一的万一,它的分红一路走低,到手的保单利益可能不如那些确定的。

大白觉得,风险偏好稍高的朋友,可以考虑买一些,当个有保底之余又可以搏个额外收益的配置,也是不错。

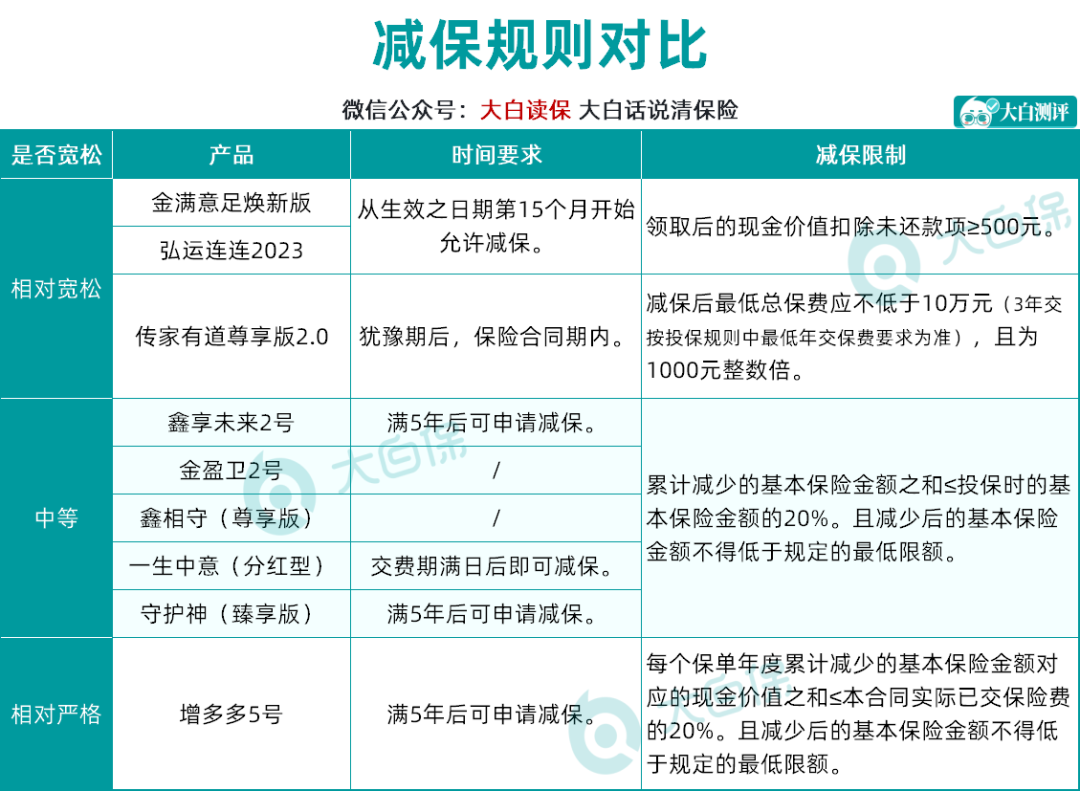

再来看看它们的减保规则:

弘康的2款产品最宽松,限制很少。

大部分产品都是中等严格。

只有增多多5号,减保相对严格一些。

这么综合对比起来,大白给大家最推荐的2款增额终身寿险是它们:

1、综合领先的选手:金满意足焕新版

利益增长快且高,减保规则宽松,还要什么自行车~

把里面重点摘出来给大家看看:

① 利益棒棒

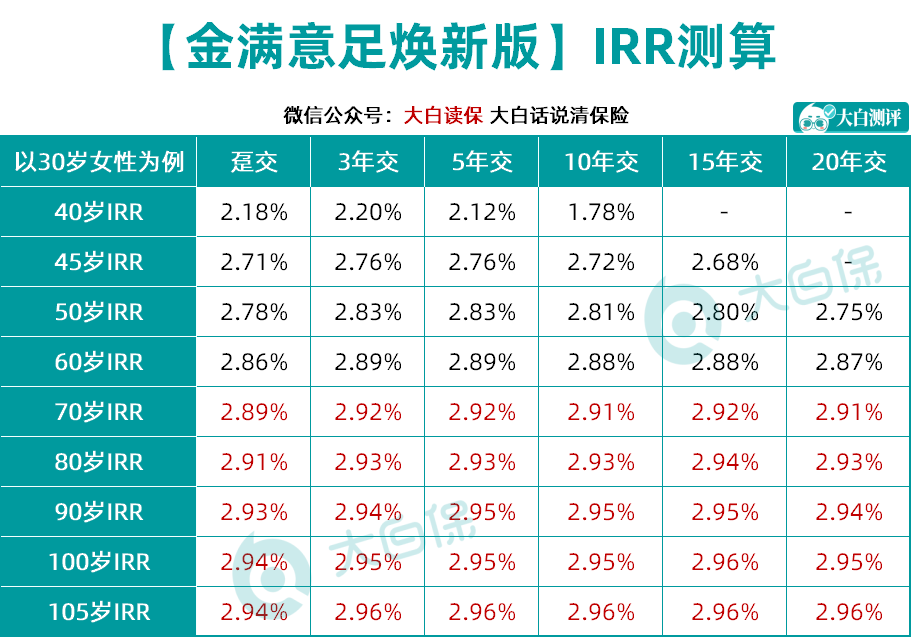

以30岁女性、年交10W为例,大白测算了各个缴费期的IRR情况:

可以看到,金满意足焕新版不论在哪个缴费期,后期IRR都能达到 2.94% ~ 2.96%,折算年化最高能到10%以上!

② 支持隔代投保

爷爷、奶奶、外公、外婆可以给孙辈投保。等孩子长大了,再将投保人变更或指定为孩子。

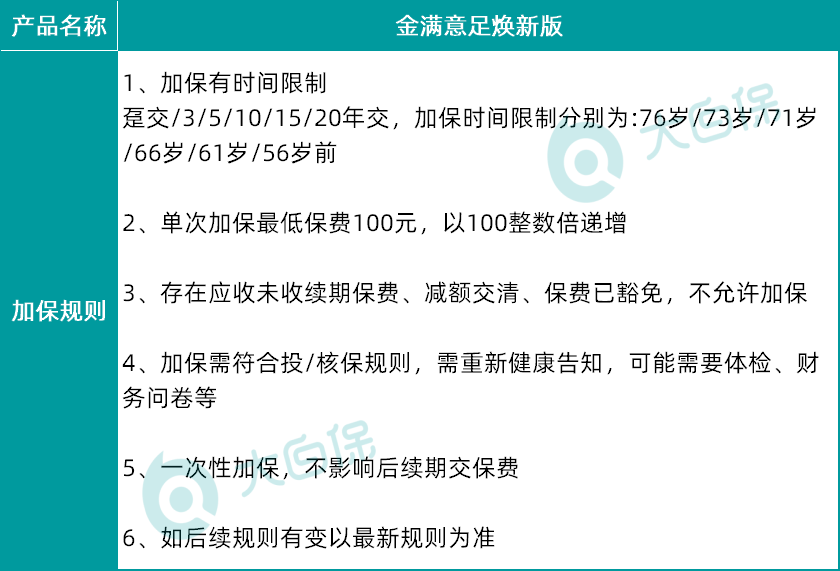

③ 支持加保

非常难得的功能,且目前加保无额度限制。

不过大白也需要说明下:

加保是在保全规则中,保险公司后续有变更规则的权利。

加保需要重新进行健康告知,如果后续身体条件变差了,保险公司有可能审核不通过。

④ 配置高端服务

总保费100万,就可对接信托、以及养老社区即期入住服务。有需要的朋友,可以多种选择。

2、或有惊喜的选手:一生中意(分红型)

分红情况好的话,保单利益连金满意足焕新版都吊打,不过风险相对高一丢。

除了上面讲过的保单利益和减保规则外,它还有这点亮点:

① 支持第二投保人和隔代投保

第二投保人是指原投保人在世时指定一人,在自己先于被保险人身故时,指定的这个人成为保单新的投保人,接收和承担原投保人的全部权利和义务。

这个功能可以避免保单成为遗产,进而导致继承或债务纠纷,也能让投保人的投保意愿得以延续,而非退保。

② 可搭配万能账户

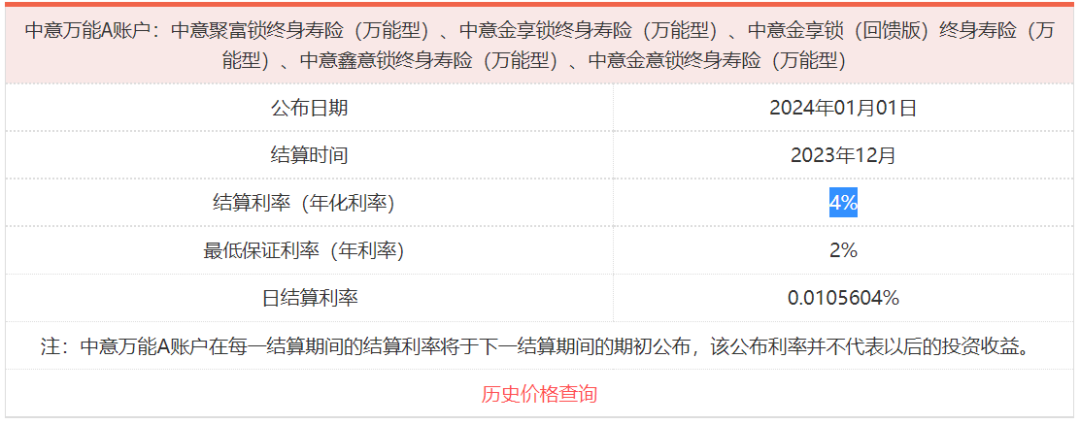

一生中意搭配的万能账户,是鑫意锁。

虽然它的保底利率2%,但根据中意官网披露的最新数据显示,2023年12月万能账户结算利率可达4.0%。

(图源:中意人寿官网,后续结算利率以官网最新公布数据为准。)

万能账户支持单独追加的,定期追加有额度限制,不定期则没有上限限制。

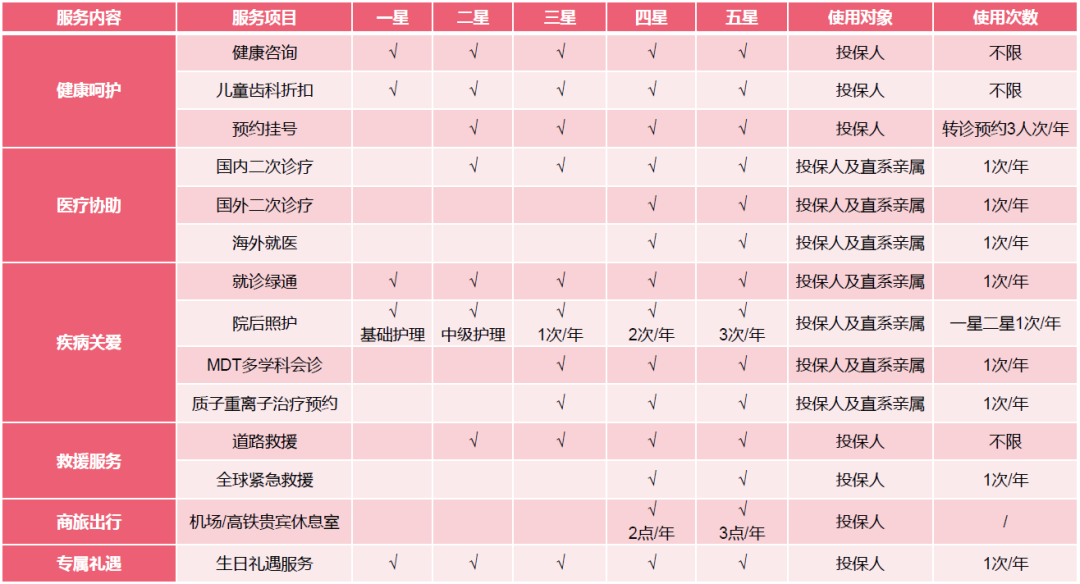

③ 增值服务多

客户可以享用保险公司提供的优质医疗资源,如国内外二次诊疗、海外就医、重疾绿通、院后照护等,在关键时刻帮客户解决看病难的问题(不同等级享受的服务不同)。

(图源:《中意人寿增值服务概览》)

除此之外,满足一定条件,一生中意还提供法律/留学咨询、院内外照护等服务,非常实用。

年金险推荐

年金险的优势,在于它可以提供稳定、长期的现金流。

我们经常理财的朋友应该清楚,资产量和现金流,其实不一定成正比。

等我们老了之后,不想再花那么多精力去研究赚钱、投资,就想有几笔稳稳的现金流,每个月安心养老。

那么年金险,就是非常合适的选择。

选年金险,核心关注3个点:

领取金额(一般可以选择年领、月领)

保证领取(一定能领到多少钱)

现金价值(后期多数时间,被保人身故就是赔现金价值)

这次对比的年金险,大白选了10款。

先来看看它们的年度领取和现金价值对比:

(测算条件:40岁女性,12万*5年交,选60周岁开始领取)

(此处仅演示到100岁,具体保障期间参考表格中【保障期间】)

1、年度领取金额高的,是富德生命的两款:鑫禧年年C款和富多多1号。鑫禧年年C款在86岁的时候,还有一笔祝寿金可以领。

2、保证领取多,龙抬头2.0和大家慧选A款。其中,大家慧选A款在90岁和100岁时有2笔祝寿金。

3、现金价值高,金禧一生2023和大盈之家2.0,终身有高现金价值。

相信看到这里,大家就开始有点懵了。各有各的好,这怎么选?

其实这也是产品设计者的一些小心机:

我在一个方面打不过别人,但可以在另一方面遥遥领先呀。毕竟不同的用户有不同的需求,总能满足到一波人。

所以,关于年金险,大白的推荐也分了不同的方向:

1、纯纯的养老金、家里有长寿基因,推荐2款:富多多1号、鑫禧年年C款

这2款有些细微差别。

富多多1号和鑫禧年年C款的年度领取金额是很拔尖的,两款现金价值都一直持续到90岁。

其中富多多1号最高,但鑫禧年年C款在86岁一笔祝寿金能拿。

所以如果足够长寿,活过了86岁,鑫禧年年C款的总领取是高于富多多1号的。

另外如果有养老社区的需求,这两款中,只有鑫禧年年C款可以对接。

2、领取金额、保证领取、现金价值3者均衡,推荐:龙抬头2.0、大家慧选A款、增多多5号闪电版

龙抬头2.0和大家慧选A款都是领取金额中等+现金价值到80岁左右+可保证领取20年。

其中,大家慧选在养老社区的门槛上,有个限时放宽的福利:

2024年1月1日-3月30号承保的五年及以上缴别的保单(2024年3月31号当天承保的保单不享受此政策)。

可享受诚心一星二档160万、三档200万的保费门槛8折优惠。

增多多5号闪电版则是胜在更长的保障期间,以及更长时间的现金价值。

另外,它不仅能对接养老社区,还能对接万能账户,这点也在这3款中独有的。

3、又想要高现金价值、又想有养老金可领,推荐:金禧一生2023、金满意足5号、大盈之家2.0

这3款相对好选。

更在意高现金价值(可以传承),选金禧一生2023。终身高现价,但年度领取金额就稍低一些。

还想要养老社区,选大盈之家2.0,对接大家养老的养老社区。

想要保证领取的,选金满意足5号,年度领取也比另外两款要高。不过,金满5现在只支持0-30岁被保险人,算是个遗憾。

好啦,今日份盘点到此结束了。

这篇信息量有点大,对于这两个险种的产品不够熟悉的朋友,阅读可能也会有稍许困难。

如果还是没有思路,可以咨询一下我们的保险咨询顾问,能为你定制化推荐+1V1解答问题

达尔文12号

福临门两全C款,节税神器,现在投,明年多省一大笔钱

慧择小马老师|1057 浏览

年化达10%!个税最高省5400元!中意悠然金生来了…

慧择小马老师|856 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|360浏览