年底前,千万别忘了个税专项附加扣除已经开始

一年一度的个税专项附加扣除已经开始确认了。

虽然羊毛出在羊身上,都是自己交的税,但是如果明年能多退点税的话,四舍五入也相当于涨了点工资不是。

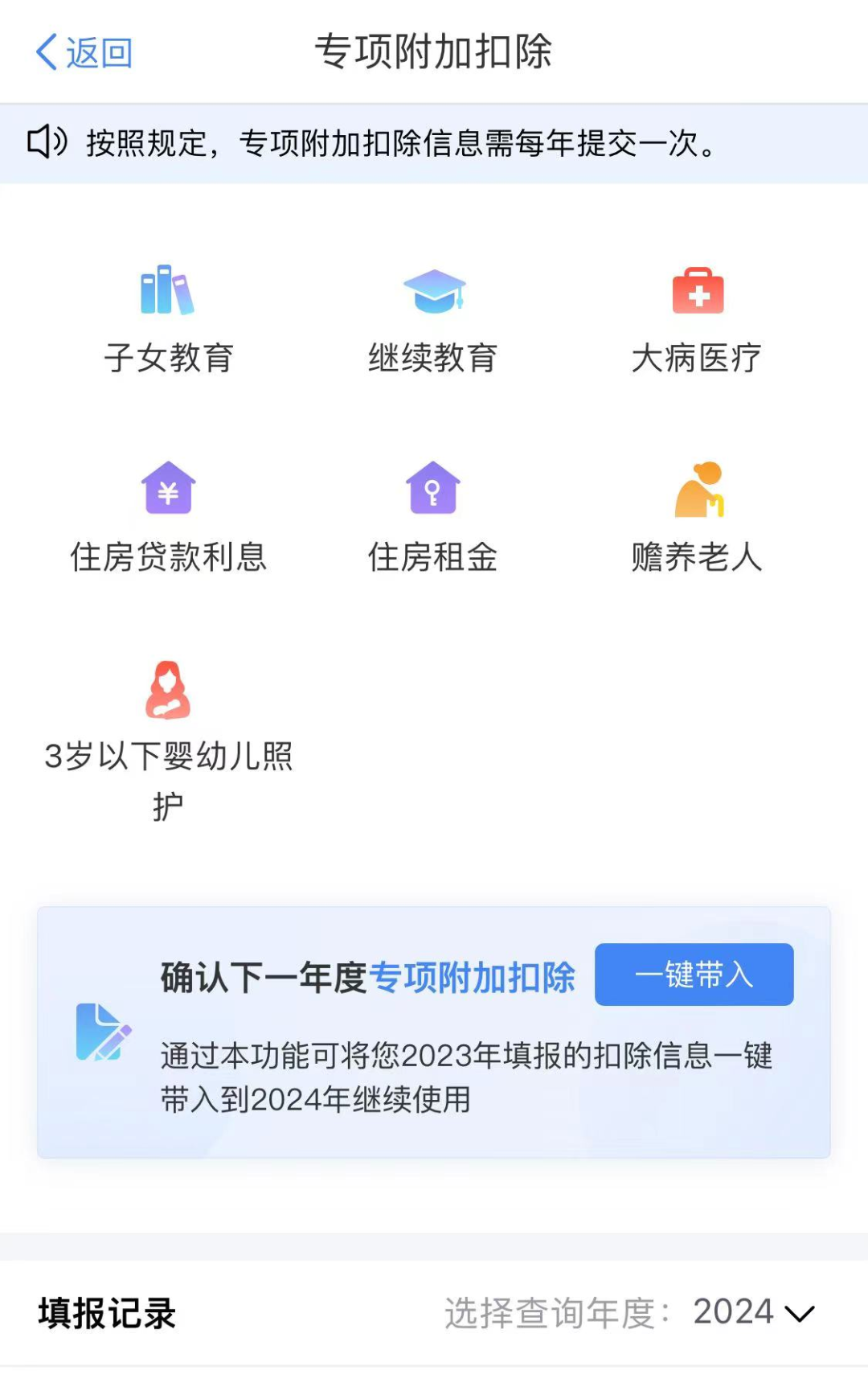

现在,能够个税扣除的项目有这7项:

子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人、3岁以下婴幼儿照护。

另外,自今年1月起,婴幼儿照护、子女教育、赡养老人三项个人所得税专项附加扣除标准,都有所提高。

意味着上有老、下有小的朋友,能抵更多税,减轻不少负担。

而这一切都要在12月31号之前操作好。

下面我们就来详细解读一下这7个能抵税项目,具体都有什么要求?

最后再带着大家实操一下,个税附加扣除的信息,到底应该怎么填。

01

在介绍7个项目之前,先和大家科普一下,一些填报的细节。

如果是去年已经进行过「专项附加扣除填报」的朋友,只要信息没变动,确认无误后,直接「一键带入」,顺利提交就行。

操作如下:

在实际填报中,我们要非常注意以下的情况,以防有需要修改、新增的地方。

大概总结了这几点,包括但不限于:

① 家中有老人在2023年去世,2024年不能再申请赡养老人专项附加扣除;

② 家中老人2023年刚满60岁,可以新增申报。

③ 2023年的租房合同已失效,需要重新修改租房信息。

④ 房租和房贷需要替换扣除的情况。

比如买了房子不再租房,2024年就不能再申报住房租金,改为申报住房贷款利息。

⑤ 家里孩子出生了,需要新增3岁以下婴幼儿照护。

⑥ 夫妻的收入发生变化,税级和以往不同。

举例很难面面俱到,等到大家自己申报时,要根据自家的具体情况,看看哪些项目是需要修改、新增的。

重点讲一下第⑥点中提到的,夫妻的税级情况。

很多朋友都会问,像子女教育、住房贷款这种,夫妻都能抵扣的项目,给谁扣比较划算?

这就涉及到夫妻双方的税率等级了。

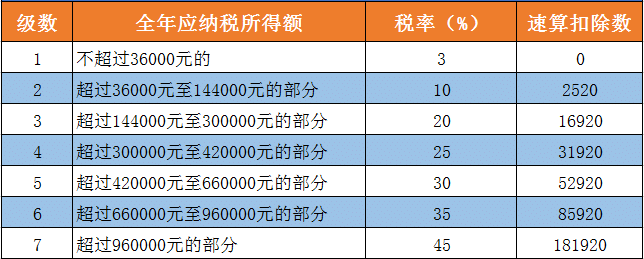

毫无疑问,如果两人税率不一样,那么让税率高的人抵扣,就能省更多钱。

如果税率一样,我们则需要分三种情况讨论。

1、一人全额抵扣后,均不会出现税率降级的情况,那么两人随便给哪一方扣除都行;

2、全额抵扣后,有一方的税率降级了,那么由不降级的一方抵扣更划算;

简单举例。

小帅年收入18万,小美年收入11万,双方都适用于10%的税率。

小帅交税9480元,小美交税2480元,夫妻俩合计11960元。

双方一共抚养两个3岁以下的子女,抵扣额为4000元。

全给小美抵扣的话,她的税率变成3%,交税60元,小帅还是交税9480元,合计交税9540元。

如果全给小帅,两人仍是10%的税率不变。

虽然小美还是要交税2480元,但小帅只需要交税4680元,合计7160元。

所以给不降级的一方抵扣更划算。

3、两人都降级,需要合理分配,确保都能抵扣到降级金额。

小帅年收入7万,小美年收入9万,都是用3%的税率。

小帅每年交税300,小美交900,合计1200。

专项扣除每月4000的话,一年就是4.8万。

只给一个人用,随便谁税级都会变为0,但另一个人仍要交税。

而合理分配一下,比如小帅每月扣除1000,小美每月扣3000,就都不用缴税啦。

每年立省1200。

这个实际上还是挺复杂的,大家核算时,一定要算清楚,将优惠拉满。

02

接下来,我们来把7个专项附加扣除项目,分别解释一下。

并在段尾,附上了大图总结。

1、子女教育

子女教育费用分为两类。

一是学前教育,指3周岁到小学入学前。

二是学历教育,指小学、初中、高中/中职/技工、大专/本科、硕士、博士。

每个孩子每个月能用2000元免税额,一年也就是24000。

2、继续教育

也分为两类。

①一类是学历继续教育支出。每月能抵扣400,最长不超过48个月。

注意一下,同时接受多个学历教育继续教育的,只能填报一个。

②第二类是技能人员、专业技术人员职业资格继续教育支出

在取得相关证书的当年,可以扣3600元。

同样,一年拿多个证,只能扣除一个证的金额。

但是如果同时有学历继续教育和职业资格继续教育支出,两种情况,则可以同时申报。

常见的技能人员职业资格,包含焊工、道路运输从业人员、特种设备安全管理和作业人员等;

而专业技术人员职业资格,则包括教师资格、法律职业资格、注册会计师、造价工程师、新闻记者职业资格证等。

具体职业资格明细,大家可以搜索一下,《国家职业资格目录(2021年版)》,看看自己考的证,能不能抵税。

一定要注意一下资格证书取得的时间。

比如我们现在是抵2023年的税,那么我们取得证书的时间,也应该为2023年。

3、大病医疗

这个大病医疗,针对的是医保报销后,一年累计自付超过15000元,且不超过80000元的部分。

可以自己扣,也能让配偶扣。

未成年子女的医疗费也可以由父母申报扣除。

4、住房贷款利息

必须是境内首套房的贷款利息支出,商贷或公积金贷都可以。

每月可以抵扣1000元,最长20年。

5、住房租金

扣除的额度根据城市大小有所不同。

例如,直辖市(北京市、天津市、上海市、重庆市)、省会城市、计划单列市(大连、宁波、厦门、青岛、深圳)以及国务院确定的其他城市,每月扣除标准为1500元。

除此之外,市辖区户籍人口超过100万的城市,扣除标准为每月1100元;

不超过100万的城市,扣除标准为每月800元。

提醒一下,如果是同时符合房贷利息支出和租房支出的,只能选择一项进行扣除。

所以说,哪项抵扣较多,大家就申报哪项。

而对于大城市的情侣来说,双方处于未婚的情况,那么就只能由签租房合同的那一方扣除。

6、赡养老人

这里的老人有两类人群。

一是60周岁及以上的父母。

二是子女均已去世的祖父母、外祖父母。

如果是独生子女,那么每月能抵扣3000元;

如果非独生子女,与兄弟姐妹分摊,每人分摊额度不能超过每月1500元。

7、3岁以下婴幼儿照护

婴幼儿是指3岁以下的孩子。

从出生当月开始到满3周岁的前一个月,1个孩子每月可扣2000元。

可以父母一方扣2000,也可以双方分别扣1000。

03

具体怎么操作

了解清楚这七项的具体细则后,我们来看看具体该如何实操,分三类情况。

第一类就是,开头已经说过的,如果是扣除信息没有变动的情况下,直接「一键带入」就行。

第二类是,如果专项附加扣除信息有变动,需要修改或作废信息。

进入专项附加扣除信息填报详情界面,点击「作废」或「修改」,按实际情况调整即可。

第三类则是,如果是去年确定的部分没有变化,但是今年想要新增。

那么就先「一键带入」,再去专项附加扣除界面,选择自己想新增的扣除项目即可。

另外,大家也不要忘了,个人养老金,也能够抵税。

不同于直接去个税APP操作,你需要先去办理个人养老金业务的银行,查询自己的个人养老金缴费凭证。

然后你会获得一个凭证编码和二维码;

接下来,来到个税APP,在办税的页面。

选择个人养老金扣除,无论是扫码录入或者手动录入,皆可。

注意一下,只开户不存钱,是不能节税的。

等退休后,从养老金账户领钱时,再按3%的比例扣税。

个人养老金,对于高净值人群来说,还是非常值得考虑的。

若年收入在30万以上,按照每年1.2万限额算,税率30%即可抵3600元。

今年就要结束了,有点不舍。

2023年是我这几年度过得最快的一年,转眼间就到年底了。

不知道大家今年过得怎么样?

不管如何,如果是符合专项附加扣除标准的朋友,记得去个税APP申报一下,也算是为来年开个好头。

今天的文章就到这里。一般来说,只要是和钱直接打交道的事,都很复杂。

达尔文12号

- 上一篇:京沪同时放大招

- 下一篇:小神童5号意外险优点有哪些?

福临门两全C款,节税神器,现在投,明年多省一大笔钱

慧择小马老师|1030 浏览

年化达10%!个税最高省5400元!中意悠然金生来了…

慧择小马老师|836 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|360浏览