基础养老金和个人账户养老金的区别

摘要:同时,还有一些地方在实施个性化的养老保险政策,例如广东省的“养老保险公积金”政策等。个人账户养老保险个人账户养老保险是指由个人和用人单位共同缴纳一定比例的养老保险费用,将缴纳的费用存入个人账户中,退休后用于领取养老金。

随着人口老龄化问题的加剧,养老金问题也越来越受到社会关注。我国的养老保障体系主要包括基础养老保险和个人账户养老保险两种模式。本文将从两种养老保险的定义、特点、发展趋势以及案例等方面进行探讨,希望能够为读者解决相关疑惑。

一、基础养老保险

基础养老保险是指由政府出资和建立的统一的养老保险制度,其特点是参保人员和用人单位共同缴纳,缴费比例由国家规定,并由政府统一管理和运营。基础养老保险的目的是为了保障参保人员退休后的基本生活需求。

1. 特点

(1)参保范围广泛。基础养老保险适用于所有在职职工和城乡居民。

(2)缴费比例一般较低。目前我国企业和职工的缴费比例分别为20%和8%,城乡居民的缴费比例也不高。

(3)养老金水平相对稳定。尽管养老金水平不高,但由于基础养老保险是国家统一管理,因此养老金发放相对稳定。

2. 发展趋势

目前,我国正在积极推进基础养老保险的改革和完善。其中,最为重要的是提高养老金水平、延迟退休年龄、扩大覆盖面等。同时,还有一些地方在实施个性化的养老保险政策,例如广东省的“养老保险+公积金”政策等。

3. 案例

近年来,基础养老保险的养老金水平得到了较大的提升。例如,2019年,我国基础养老保险的平均养老金为3205元/月,而2018年则为3045元/月,同比增长了4.98%。

二、个人账户养老保险

个人账户养老保险是指由个人和用人单位共同缴纳一定比例的养老保险费用,将缴纳的费用存入个人账户中,退休后用于领取养老金。个人账户养老保险的目的是为了提高个人养老保障水平,鼓励个人自主储蓄。

1. 特点

(1)养老金与个人缴费金额相关。个人账户养老保险的养老金水平与个人缴纳的养老保险费用相关,缴费多则养老金多。

(2)个人养老金风险自负。由于个人账户养老保险的养老金与个人缴费金额相关,因此个人养老金风险自负,如果缴费不足或者投资亏损,则可能导致养老金不足。

(3)投资收益影响养老金水平。个人账户养老保险的缴费金额会被投资运营,因此投资收益对养老金的水平有着直接的影响。

2. 发展趋势

个人账户养老保险在我国尚处于起步阶段,未来的发展趋势将更加注重个性化、市场化以及可持续性等方面的发展。同时,还需要进一步完善相关政策法规,提高个人账户养老保险的透明度和监管标准,以保证其可持续发展。

3. 案例

个人账户养老保险在我国的发展历程中还较短,目前尚未形成大规模的成功案例。但是可以借鉴一些国外的个人账户养老保险模式,例如新加坡的中央公积金计划(CPF)等。

三、基础养老保险和个人账户养老保险的比较

1. 参保对象区别

基础养老保险适用于所有在职职工和城乡居民,而个人账户养老保险通常只适用于一部分职工和企业。

2. 缴费方式区别

基础养老保险的缴费比例由国家规定,由用人单位和职工共同缴纳,而个人账户养老保险的缴费比例可以根据个人意愿自主选择,由个人和用人单位共同缴纳。

3. 养老金水平区别

基础养老保险的养老金水平相对较为稳定,但普遍偏低,个人账户养老保险的养老金水平与个人缴费金额相关,缴费多则养老金多。

4. 风险承担区别

基础养老保险的风险由国家承担,个人账户养老保险的风险由个人承担。

四、总结

基础养老保险和个人账户养老保险都是我国现代养老保障体系的重要组成部分。两者的差异性主要体现在参保对象、缴费方式、养老金水平以及风险承担等方面。未来,我国将进一步完善养老保障体系,促进基础养老保险和个人账户养老保险的协同发展,以满足人们不断增长的养老需求。

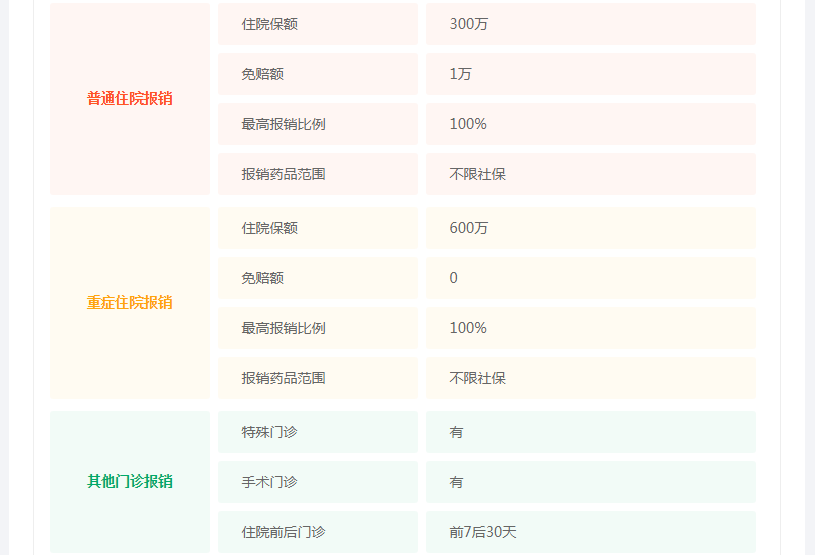

星相守医疗险

- 上一篇:暂无数据

- 下一篇:商业养老保险是国家的吗

福临门两全C款,节税神器,现在投,明年多省一大笔钱

慧择小马老师|1028 浏览

年化达10%!个税最高省5400元!中意悠然金生来了…

慧择小马老师|831 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|360浏览