一个,躺着赚钱的好事!

最近身边不少朋友发了年终奖,少的几万,多的十几、几十万;

除了自己用、买基金、买股票,还剩一些,他们想存起来,找个保本保息的去处。

我都推的增额终身寿险。

为什么?

且听大白解释。

01

超灵活又能帮你赚钱的寿险

▿

大白身边的朋友,不是在创业,就在筹划换二套房、娃出国留学;

也就是说,他们的闲钱:

1.没法长久放在一个地方(年金锁定期太长,pass);

2.本金不能有损失;

3.最好还能定向传承——尤其有娃的,希望不管大人创业失败、遭遇意外甚至夫妻离婚,孩子都能不受影响。

增额终身寿就很适合他们。

因为它:

一很安全

你交多少钱,到哪年再拿回多少钱,投保时就定好了(等于增额终身寿收益是确定的,自己就能算出来)。

白纸黑字,写进合同,不受经济好坏的影响。

又是寿险合同,有保险保障基金兜底,本金肯定能保证。

二很灵活

买了后,过几年急用钱,比如孩子要上学、自己要买房、换车、进修,怎么办?

增额终身寿有个减保功能,可以让我们很方便地把钱领出来花(后面有例子)。

钱要没领完,会在账户里继续复利生息。

三指定性强

增额终身寿,是用确定的钱、确定的赔付条件,赔给确定的人。

投保人生前不用担心没钱花,也不怕身后没钱留给家人。

像保单现金价值,专属投保人,可作为其东山再起或突发时刻的应急资金; 像身故金,专属受益人,不会被追债,或作为遗产被分配,可作为未来生活的保障。

相比银行存款、基金、股票、房产,增额终身寿“这三个确定”独一无二。

就特别适合用来做资产配置,将财富的控制权牢牢掌握在手里。

四它收益不差

增额终身寿定价利率为3.5%;

听不懂?

简单说,即它收益最高能达到3.5%。

3.5%哪里高?!是不是大大的疑惑?

提醒下,3.5%是复利,而且是能持续几十年的复利。

而银行理财、国债、股票、基金是单利,还未必能延续。

大白最近看到一张基金图,非常深刻。

基金是赚钱,但很多基民追涨杀跌,最后没赚什么钱。

那还不如买增额终身寿,至少省心:

1.按时交保费;

2.安心持有(复利的力量是可怕的);

3.收益自己就会慢慢上来。

02

两个案例,教你活用增额终身寿险

▿

再说说产品。

六选一,大白挑中了金满意足。

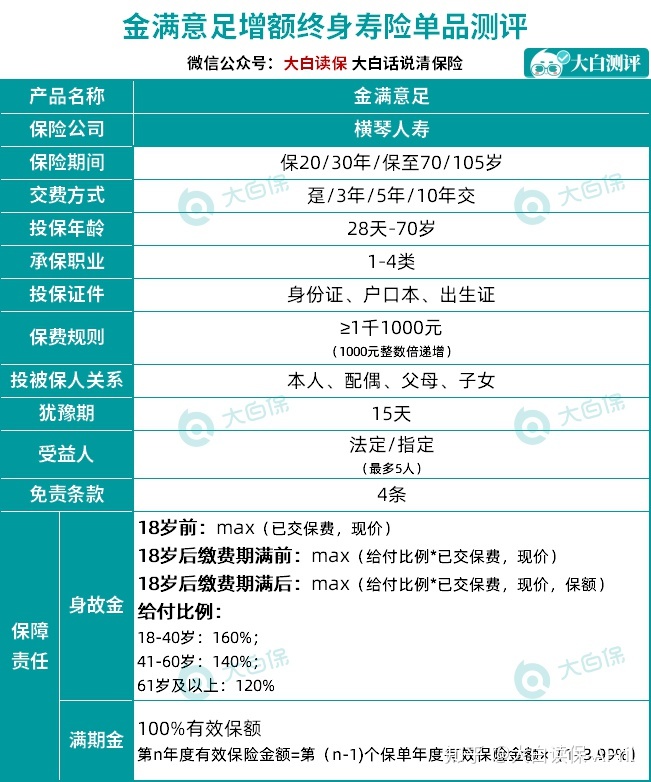

具体长这样:

该怎么用呢?

大白找了2个案例,手把手给你们示范。

案例1

人物情况:

40岁宝妈小花,公司高管,年入百万。

孩子小小花10岁。

痛点:

小花职场进入瓶颈期,涨薪很难;

又希望退休后,生活品质不下降。

需求:

55岁退休时,有足够的养老金用;

自己百年时,还能留一笔钱给孩子。

大白建议:

投保人、被保人填小花自己,受益人填孩子。

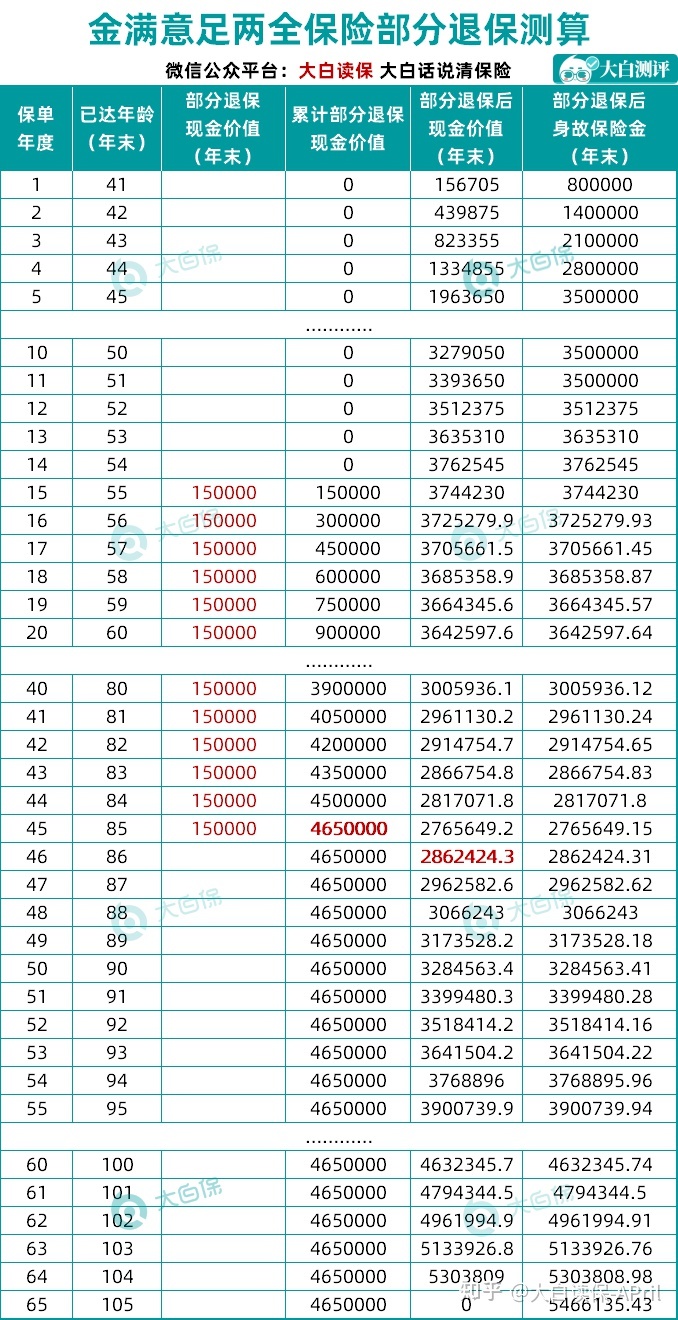

保费每年交50万,一共交5年,保到105岁。

使用方案:

小花55岁退休后,她每年从金满意足账户里领走15万。

加上国家养老金,晚年生活会很富足(住高端养老院也没问题)。

一直领到85岁,总共领走465万。

此时账户里还剩286万2424元。

这笔钱如何处置?

我给了小花4种选择。

1.更换被保人为小小花,让小小花接着领钱

小花85岁时,小小花都55岁了,接近退休。

那可以让小小花接着领钱,补贴养老。

最长能领20年(保单保到105岁)。

2.大病救急

80多岁,癌症、心血管病非常高发。

小花不幸生病,可以减保或退保,拿钱治病;

没治好,也留了一笔丧葬金。

大大减轻子女的负担。

3.身故金

若小花无病无痛,在90岁自然身故。

此时账户的现金价值和身故金等额,达到328万4563。

因为小小花是受益人,保险公司会一次性把这300多万赔给她。

整个过程非常私密,不涉及第三方,不会作为遗产被分配,不会被抵债,小小花即使离婚也不会被分财产(父母的身故受益金不视为夫妻共同财产),传承性非常强。

4.设立信托

小花如果退休时,养老金够用,

其实她也可以不领钱。

而是把钱导入到信托里。

金满意足对接的粤财信托,目前为广东省唯一省属国有信托机构。

而且是不可撤销信托,资产隔离功能比可撤销信托,要高很多。

提到信托,李嘉欣公公许世勋就把420亿家产做了家族信托;据悉,李嘉欣夫妇每月能从账户里领走200万港币作为生活费。

就不用担心子女败家、离婚被分财产、或被骗到倾家荡产。

要关联信托,金满意足累计保费达到100万就可以。

除了信托,还会赠送增值服务卡。

享受各种健康福利:

比如高端体检、门诊住院预约、国内外旅行紧急救援等。

限于篇幅,大白不展开,感兴趣,约顾问给你详细介绍。

如果觉得一年交50万保费,门槛太高。

那可以看下第二个案例。

案例2

人物情况:

小明,28岁,公司骨干,年收入25万,。

工作6年,目前单身。

痛点:

想强制存钱,备不时之需。

大白建议:

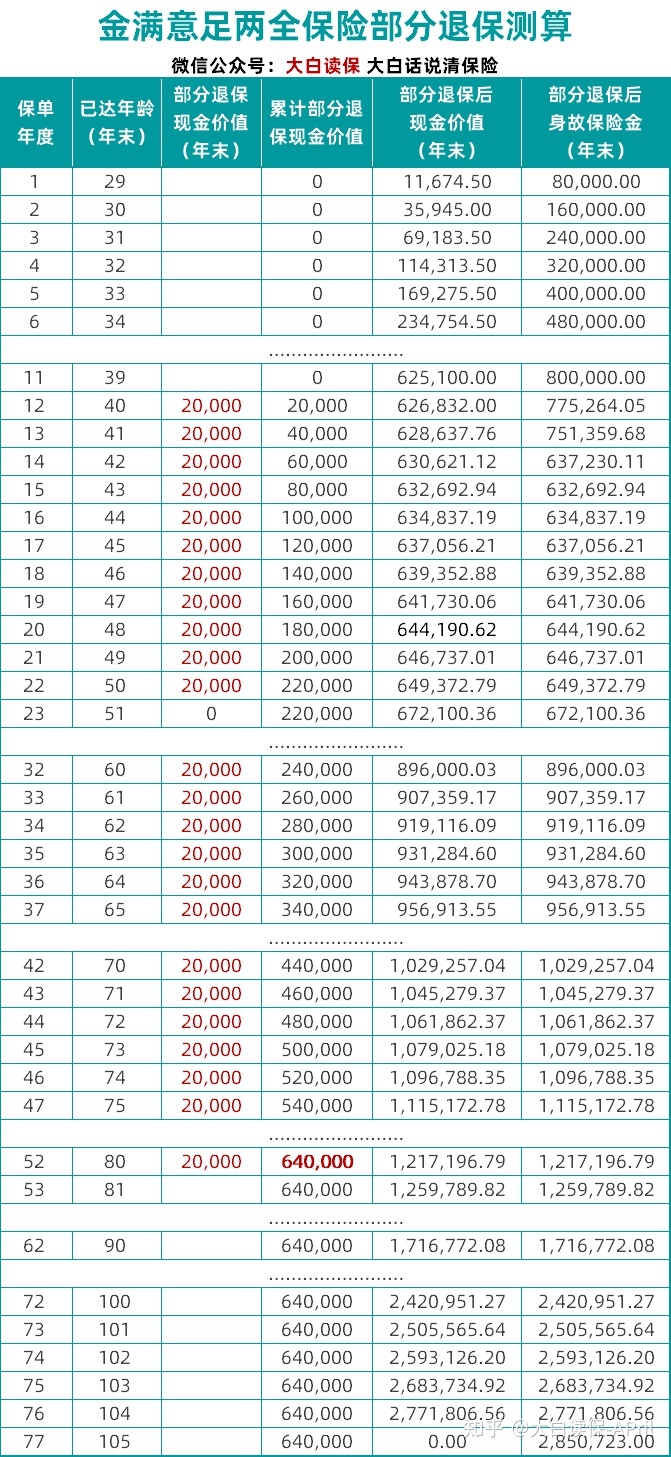

小明自己做投保人、被保人,父母为受益人。

每年交5万,共交10年,保到105岁。

使用方案:

小明37岁时,现金价值达到501441.5元,超过了保费。

即37岁后再退保,都不会亏。

要是遇上急用钱的事,小明可以灵活安排。

比如40岁-50岁每年从账户取20000元,补贴家用。

60岁-80岁每年取20000元,补充养老。

到小明81岁时,账户里还有125万9790,供他自由支配。

当然,如果小明结婚后要单独买房、买车;送孩子留学;父母大病……也可以随时减保。

总之,增额终身寿,是灵活性很强、又能帮你赚钱的寿险。

手里有年终奖,或是其它闲钱,发愁没处花;

可以预约顾问,给你做个方案看看~

03

金满意足,两个不得不说的加分项

▿

再补充金满意足两个亮点。

1.保额增速快

一般,我们不用太关注增额终身寿的保额。

论杠杆比,它肯定不如定寿。

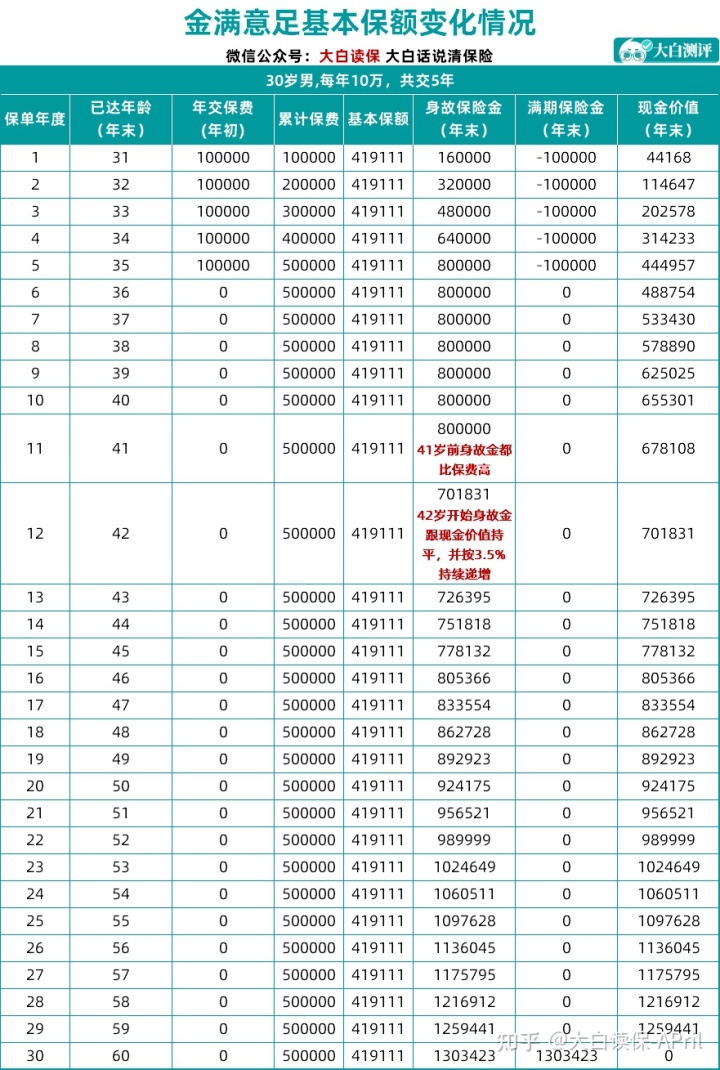

像30岁男,5年交、每年交10万,保30年。

如果他买定寿,保额能买好几千万(哪怕刚交完第1年保费,就身故,保险公司也得赔几千万)。

而金满意足,第一年保额只有41万9111。

既然如此,大白为何还说保额是亮点?

因为金满意足是增额终身寿里较特殊的存在,它带两全责任。

即,身故就赔钱,活着就领钱,生死都保,怎么都不会亏。

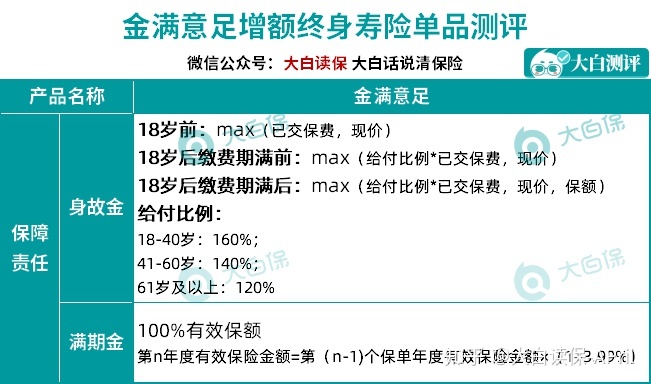

1.身故怎么赔钱?

规则如下:

看不懂?

那看例子。

很明显,越晚身故,赔的钱越多;

40岁身故,赔80万;50岁身故,赔92万4175;60岁身故,赔130万3423

但不管何时身故,赔的都会比保费高。

2.活着怎么领钱?

合同期满,人还活着,就能返钱。

返的钱=基本保额。

而金满意足,基本保额每年会按3.99%的速度长大。

还以30岁男,5年交、每年交10万,保30年为例。

第一年保额:41万9111

第二年保额:43万5833

……

30年后,保单到期,保额为130万3423(感兴趣预约顾问帮你算)

等于能拿回的钱,是保费的2.6倍。

真实收益达到3.61%。

记住,这是复利,

如果换算成单利,那有6.33%(无风险,不用打理)。

就很不错了。

但除非是买给孩子做教育金、婚嫁金、创业金的,否则大白个人不建议大家选保20年、30年。

为什么?

就不得不提金满意足第二个亮点。

2.可以加保

加保,简单说,就是你觉得收益不错,想往账户里加钱。

别小看这个功能,结合减保,它可以让你根据经济形势灵活调整资金进出。

即外部收益高,就把钱从金满意足账户里取出来,投到理财里去;收益低,就把钱存到金满意足里,去赚稳稳3.5%的复利。

像余额宝,2014年,收益还有6.7%,如今只剩1.5%。

银行理财也没善终,2014年平均收益率5.13%,如今也降至3.77%,而且不排除未来还会降。

而增额终身寿,锁定的是10年以上的3.5%复利。

复利的力量是很可怕的。

以30岁男,年交10万,交5年,保终身为例。

到90岁时,现金价值和身故保险金都已经达到365万7714。

是保费的7倍。

那自然要想办法争取加保的权利。

而金满易足只有保70岁或105岁,才支持加保。

更良心的是,它加保不限制时间和次数。

同类产品一般会限制,或干脆不支持加保;万一银行利率持续下滑,保险公司盈利压力就大了。

考虑金满意足又能随时减保,减保同样不限制时间、次数;

那不如直接保到105岁,去享受终身的增值。

大白算了下,保终身的情况下,不管怎么交钱,金满意足的真实收益率(IRR)都稳定在3.42%-3.49%之间。

趸交:

3年交:

5年交:

10年交:

因为增额终身寿险预定利率最高不能超过3.5%,

那一款增额终身寿,如果实际收益率能接近3.5%,就能归到第一梯队里,值得推荐给大家。

要是你还不心动,只想买单纯的养老金。

那可以看看:

信泰如意享七金版

它因为牺牲了流动性,收益就高点,最高能做到4.68%,很不错。

众民保2025

福临门两全C款,节税神器,现在投,明年多省一大笔钱

慧择小马老师|1030 浏览

年化达10%!个税最高省5400元!中意悠然金生来了…

慧择小马老师|836 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|360浏览