钱怎样留给孩子,不会被外人分走?

中国很多的父母,都缺一堂课:

如何体面地、聪明地给孩子留钱?

千万不要觉得,这是所谓“有钱人”才需要研究的话题。

事实上,很多城市的中上阶层,比如手上有超过2套甚至更多房产的人,或者银行存款超过100万的父母。

这件事情,都非常值得你花大力气去仔细研究!

举个例子,比如你在江浙沪有2、3套房子,市值很可能已经超过了300万、500万甚至更多。

那么请问,你的女儿或者儿子,要工作多少年才能攒下这么多钱?

这笔钱,万一孩子遭遇遗产纠纷、婚姻变故或者子女败家,

会不会让整个家族一二十年的积蓄,全部化为乌有?

而根据胡润研究的《2024胡润财富报告》:

中国资产规模破千万的家庭有206.6万户;

达到600万级别的有512.8万户。

并且预计在未来10年内,将有20万亿元财富传给下一代;

20年内,这一数字将增至45万亿元;

30年内,财富传承总额预计将达到79万亿元。

财富已经达到了存量时代。

这个时代,留好钱,可能比创造钱更为重要。

在财富传承中,有一个工具是无法绕开的,它就是——

终身寿险

什么是终身寿险?

一句话解释:

终身寿就是保障期限一辈子,以被保人身故为给付条件的保险。

保障期限一辈子,而人这辈子固有一死。

所以这份保险100%会赔付。

那为什么全世界所有的富人,都会选择它做财富传承的工具?

因为它有五大优势。

第一,它便宜

你不用想给孩子留多少,就实打实地准备多少。

比如想留300万,只需要准备100万甚至更少。

第二,它确定。

大多数人都是自己花剩多少、最后给孩子留多少,并没有一个清晰的传承规划。

可能今天这笔钱拿去补充养老了,明天那笔钱拿来给自己爱好买单了。

过程中,零零散散地就花出去不少,最后实际留下的,比自己预期的少多了。

但保单从一开始,你投入多少就是确定的,专款专用。

并且未来哪一年退保能拿多少、身故能剩多少,都白纸黑字清清楚楚地写在保单里。

能让你对分红有预期、对保底有个数,让家庭资金有更清晰合理的规划。

第三,它有明确的传承属性。

通过指定受益人的机制,你可以想把钱给谁就给谁,不用照着法律规定的顺序来。

并且还可以设置多个受益人,细分受益的顺序、不同的受益比例。

比如先给大女儿受益50%,再给小儿子受益50%。

或者先给孩子受益100万,剩下的都再给配偶。

这样可以确保你的钱,一定按你的想法给到想给的人。

第四,它还有隐蔽性。

你买它不需要通知任何人,也不需要经过复杂的继承公证、没有漫长的法律流程。

出险了,保险公司会直接把钱打到受益人的账户里。

只有你和你的受益人会知道它的存在,只要不说,别人就查不到。

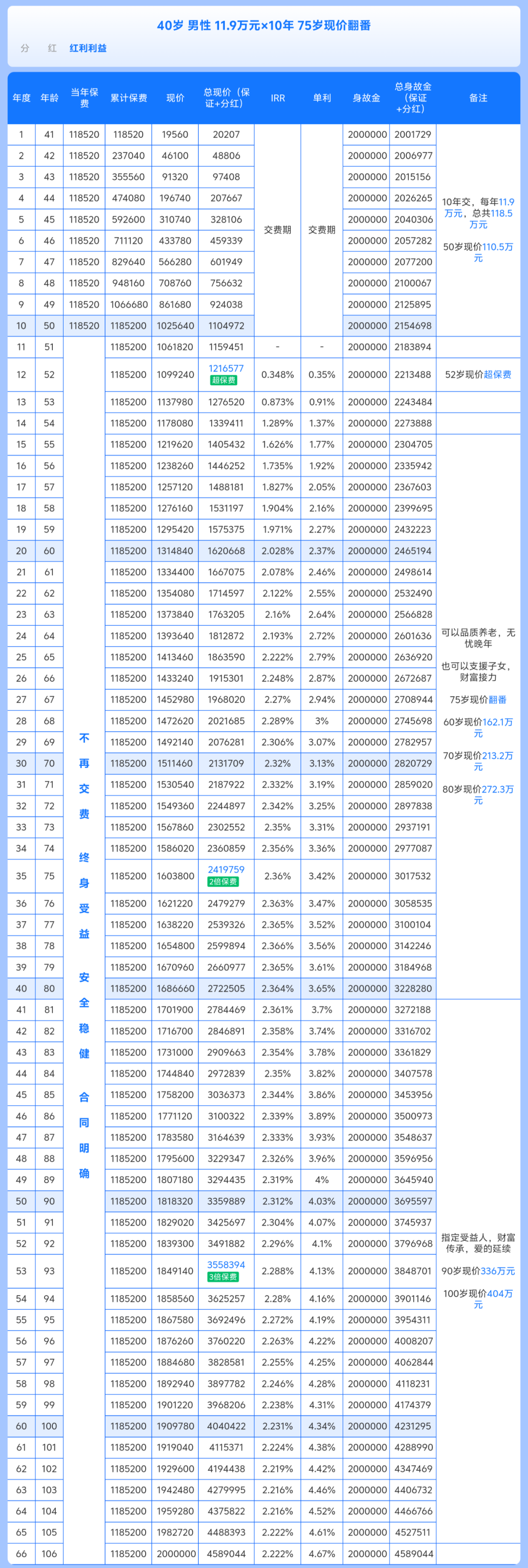

第五,它还具有法律属性。

“父母留的东西,肯定是孩子的个人财产。”,很多家长可能心里就是这么想的。

但法律上的认定远没这么简单。

前两年就有个引起热议的案子,上海一独生女的双亲不幸车祸去世,留下2亿遗产。

结果半年后,她平时和和睦睦的丈夫突然以性格不合为由,起诉离婚。

司马昭之心了,就是打这2亿遗产的主意。

但二老去得突然,没有留下明确遗嘱。

最后法院依法执行,还是让男方分到了3套房产和大量存款。

这个结果让所有旁观者都感到不平与无力。

没有哪个父母愿意看到,自己给孩子留下的财富,因为孩子婚姻关系的破裂,最后白白分给了不相干的前女婿、前儿媳。

而除了在遗嘱里写清楚,终身寿险也可以实现财产隔离,同样也有法律属性。

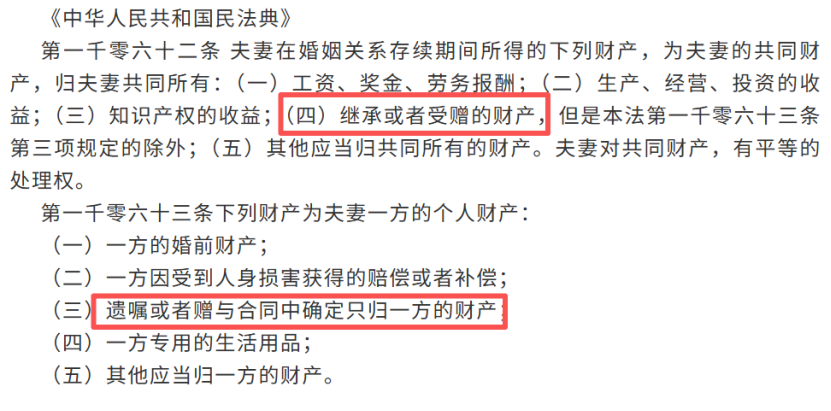

2015年12月,最高人民法院在北京召开了“第八次全国法院民事商事审判工作会议”。

会议上对这个问题就进行了明确解释,不熟悉法律地朋友也看得明白。

用人话说就是:

父母人寿保单的身故赔款,子女作为受益人的,就是子女的个人财产,不属于子女的夫妻共同财产。(除另有约定外)

既然这么好,为什么终身寿险在内地接受不高呢?

原因非常复杂。

比如,咱们富起来的时间太短。

内地的经济飞速发展,其实也是就是千禧年之后的事,很多家庭的财富积累至今不过二三十年。

很多创业者仍然在努力打拼,专注于如何赚更多钱、让企业更好地经营。

至于考虑到几十年后,“怎么把财富稳妥地交给下一代”这件事,很多人感觉还非常遥远,没有意识到它的重要性。

而在香港,很多家族不仅考虑到了儿女,甚至为下几代也铺好了道路。

像李嘉诚就说过:

"我们李家每出生一个孩子,我就会给他购买一亿元的人寿保险。

这样确保我们李家世世代代,从出生开始就是亿万富翁。"

比如,中国人比较忌讳生死,不愿意做身故规划。

在我们的传统文化里,谈论“身后事”是一个比较敏感的禁忌。

这种对“不吉利”的避讳,让大家更倾向于关注眼前的生活与健康。

而终身寿险恰恰以身故赔付为核心,直接关联生死,让人下意识地就绕开,不愿深思和规划。

再比如,内地还没有开始收遗产税。

在很多发达国家和地区,比如美国、日本、韩国等等,他们的遗产税非常高,最高档的比例能达到40%-50%左右。

(日本的遗产税速算表:

「1000万円以下」≈「47万人民币以下」

「6億円超」≈「2800万人民币以上」)

所以大家会积极利用终身寿险这样的工具来合理规划、减轻税负。

但在我们内地,目前还没有开征遗产税,暂时没有这方面的税务压力,自然不会考虑到这方面的问题。

最后,也确实还有个保险行业自身的原因——

内地终身寿的供应不够,竞争力不是特别足。

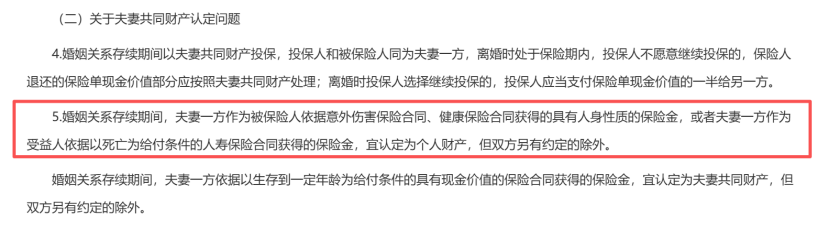

我以内地某款杠杆终身寿为例。

40岁的张先生给自己买200万保额,分十年交。

他每年需要缴纳11.85万的保费。

第一个问题就是,它的杠杆不够高。

总保费118.52万,保底只能赔付200万,不到2倍。

即使加上分红,到80岁也只能赔322.8万,只有已交保费的2.7倍。

第二个问题,钱一放进去,这辈子都被锁住了。

还是上面的例子,即使加上分红,现金价值也要35年才能翻2倍,IRR只有2.36%。

说实话,这个增长速度有点慢,中途退保取出来并不一定划算。

相当于往后几十年里既没有使用权,也没有掌控权。

毕竟钱是自己辛辛苦苦赚的,结果保费一交,这笔钱就好像不是自己的了。

就眼睁睁看着一笔活钱变成了死钱,万一遇到商机或者急事,会非常被动。

身故后,它还有第三个问题——

身故赔付太简单粗暴了,直接赔一大笔就完事了。

我们给孩子留钱,当然是希望他们拿着这笔钱能过得更好。

但这样一次性的一大笔钱,难免会担心,孩子会不会把握不住、挥霍一空?

会不会被坏人惦记上,被抢走骗走?

缺乏有效的约束和引导,很可能会白白浪费了父母的心意。

不过,内地保险的发展时间毕竟相对比较短。

这类杠杆终身寿本身需求也不大、升级也慢,产品还是处于一个比较初期的形态。

我们可以参考比较成熟的保险市场,比如香港的保险市场。

来看看香港的这类产品,是什么形态。

第一个,香港终身寿险的保费成本,要低多了。

一个是因为香港的预期寿命更长。

可能是个冷知识,香港人的预期寿命是世界第一,有85.77岁,比日本还高。

而内地的预期寿命目前是78.37岁,差了7岁左右。

寿险本身就是保险公司在赌“什么时候赔付”。

预期寿命更长、赔付时间越晚,钱在保司手里增值的时间就越长,成本定价自然会更低。

另一方面,香港对杠杆寿的需求也更大。

保司之间的竞争更激烈,保司的精算数据更多,价格自然也会越卷越极致。

我就以某款香港产品为例。

同样张先生买200万的保证保额,十年交。

每年只需要8.69万,总保费86.9万,比内地便宜了27%左右。

第二,它的保额杠杆也更高。

从交费开始,保底就有200万的保证赔付,是总保费的2.3倍。

加上分红,到80岁,保额能增长到505.96万,达到已交保费的5.8倍多。

如果长寿活到100岁,能增长到1110.78万,达到已交保费的12.78倍。

第三,它保留了投保人生前的使用权、控制权。

因为它的现金价值表现也不错。

(P.S.即表内“退保發還金額”)

加上分红,保单第23年,现金价值就已经涨到了174.87万,是总保费的2倍多。

保单第31年,现金价值涨到了216.27万,达到保费的3倍,增值速度非常快,IRR高达4.68%。

如果中途你急用钱,不想等身故了再赔钱,直接退保拿钱走人也不亏。

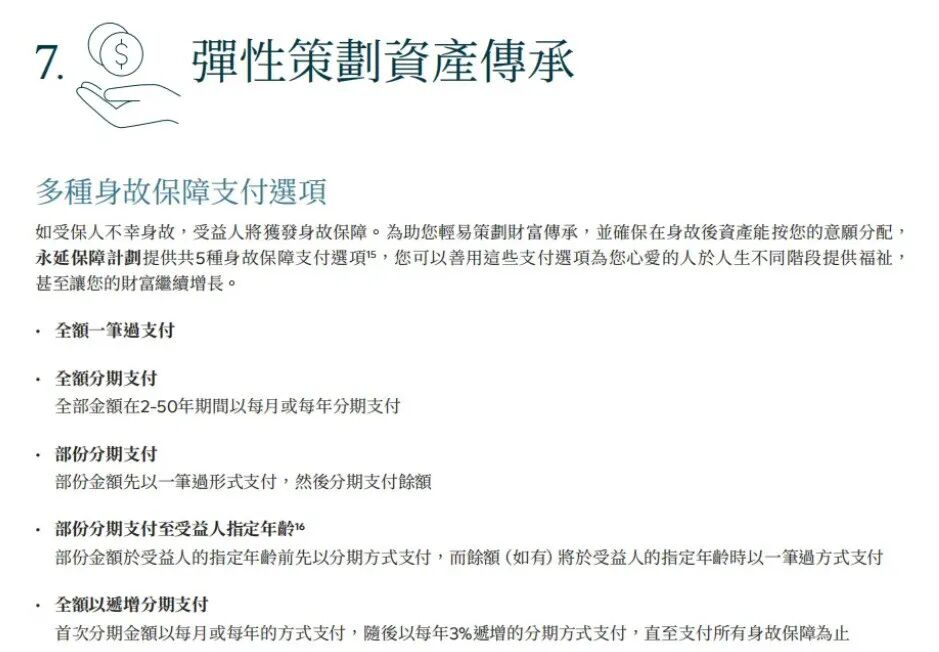

最后,保单本身自带小信托,身故传承更方便。

想让这一大笔钱按年、按月来给,或者达到一定条件给,往往需要额外对接信托。

而信托不仅需要更高的门槛,并且设立和后期管理也需要一笔额外的开支。

但香港的杠杆寿赔付方式就非常灵活。

它相当于自带一个小信托,且不需要额外支付信托费用,非常贴心。

比如最常规的就是可以先约定好,是一次性给还是分期按年、按月给。

分期给细水长流,就像给孩子发一份稳定的工资,确保他们拥有长期、稳定的现金流,基本生活无忧。

有的产品还能更细,可以约定先给一笔,剩下的再分期。

比如孩子才二十来岁,可以先给一笔钱,支持他去海外游学、支付他的创业成本,或者给他自己的小家庭添砖加瓦。

剩下的钱依然会按月给付,成为他未来几十年的稳定后援。

或者也可以先分期给,到指定年龄再把剩下的一次性给完。

比如分期给到45岁,前面保障孩子青壮年时期的生活品质。

等到45岁,孩子的心智和事业都更加成熟稳定时,再将剩余保险金一次性给付。

既可以支持他新一轮的创业、投资,也可以作为他自己的养老储备,衔接人生下一个新阶段。

孙俪主演的电视剧《蛮好的人生》里面有个剧情,我印象特别深刻。

收废品的桃姐,一辈子省吃俭用存下300万,但是因为规划不当,最后女儿离婚被渣男分走一半。

300万在网络上看着不多,但实际上,这是桃姐一辈子的辛苦操劳换来的,也本将成为女儿一辈子的依靠。

现实中,这种情况也真的不少,就像前面讲的上海独生女的例子。

而且财富的传承规划,看的是相对值,而不是绝对值。

它不是富人的专属,每位父母都值得深思!

双十一活动这两天已经开始了,想想咱们平时网购一些小东西,都会花点心思凑满减、看测评、货比三家。

那么对于几十万、上百万,家里辛苦奋斗赚来的资产,为什么不更认真地规划如何传承呢?

一个普通中产人家,未必大富大贵,但也希望一生积蓄,可以安全、聪明地全部给到孩子。

父母怜子之心,莫过于此。

大家如果对今天的内容感兴趣,或者有什么疑惑,欢迎留言告诉我们。

也可以直接点击>>>和我们的顾问老师一对一详细沟通,让他帮助你做专属的分析规划,做一个更适合、更全面的传承方案~

众民保2025

福临门两全C款,节税神器,现在投,明年多省一大笔钱

慧择小马老师|1075 浏览

年化达10%!个税最高省5400元!中意悠然金生来了…

慧择小马老师|858 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|360浏览