我宣布,本季度最佳【个养版】的养老存量类保险绝对就是它|中英福临门两全保险

前几天有预告过,今天我们讲中英人寿的福临门两全险。

也是万万没想到,居然会在2024年的最后一个月里讲「两全险」,看来今年保险行业的这股名为「文艺复兴」的风是从年头吹到了年尾啊。

重回大众视野的两全险,和分红险的「身世经历」有点类似,都是那种曾经流行一时、多年来备受争议的产品类型,昔日的边缘产品终于迎来它们的复兴时刻,怎么不算老树发新芽,翻身农奴把歌唱呢。

感慨完毕,进入正题。

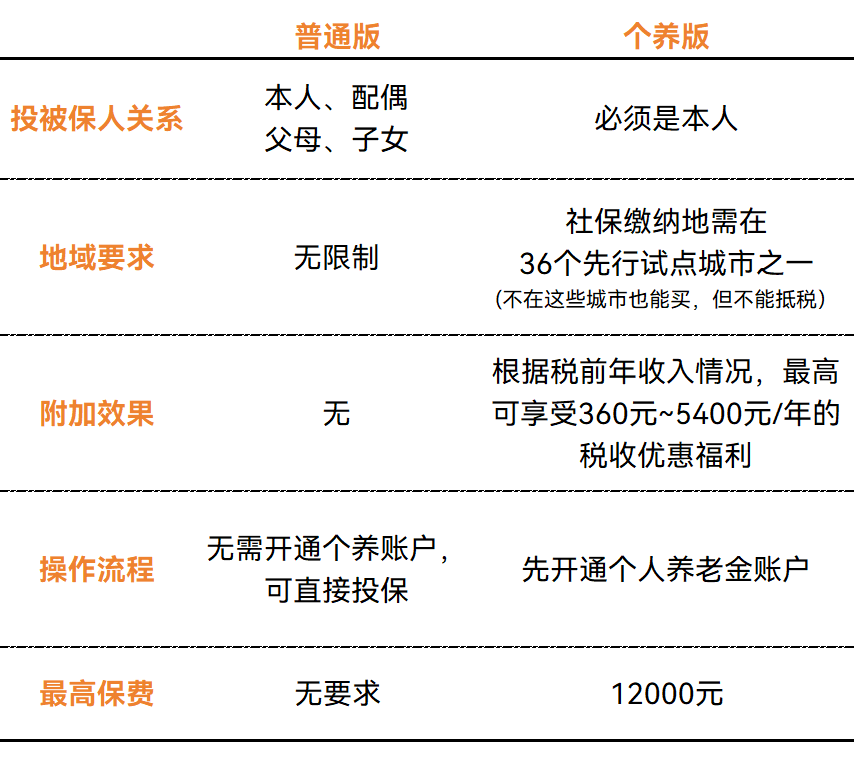

所以正式讲解产品前,咱们先了解下【个养版】保险和【普通版】保险的核心区别

大部分人投保个养版是奔着它的节税效果去的,确实,这是它作为政策性保险最核心,也最无可取代的功能,不过任何事物都有两面性,所以这里还是要做些提醒。

个养版保险的注意事项

1、 未来个人养老金的范围可能会扩大到全国,但目前仍然还要求投被保人有在36个试点城市地区缴纳职工或城乡基本养老保险,才能享受税优政策。不在试点城市也能买,但不能抵税;

2、 抵税有三大前提:还在保险缴费期、社保必须是正常参保状态、参保地是试点城市(此时此刻的要求,不代表未来);

3、 个人养老金产品,不论保险、基金、还是理财、存款,除了完全丧失劳动能力、出国/境定居的情景以外,相关利益都要达到法定退休年龄才能够拿到手。可以理解为:放进个人养老金账户里面的钱,无论买没买产品,买的啥产品,在法定退休年龄前都是封闭运行的;

4、 假设当初的个养版保险产品选的是60岁领取,但轮到自己退休时,被延退到62岁了。

那么到60岁时保险还是正常兑付的,只是这笔从保险里面释放出来的钱会进入个人养老金资金账户里面,在62岁前这笔钱提不出来,但可以再用它买其他的产品(不买产品也会按活期存款计息),等满62岁了,再从个养资金账户里面提现(提现时需扣3%的「手续费」,本质上是税延)。

OK,以上信息先知道就行,后面会有用。

再聚焦到产品本身

首先解释下什么是【两全险】:两全指的是生死两全,会设定一个保障期限,如果在保障期限内身故或全残了,会赔付身故全残保险金,如果到保障期结束那天依然生存,会给付一笔满期保险金。

大白话理解就是:不论生死都有钱拿,也就是所谓的「两全法」。

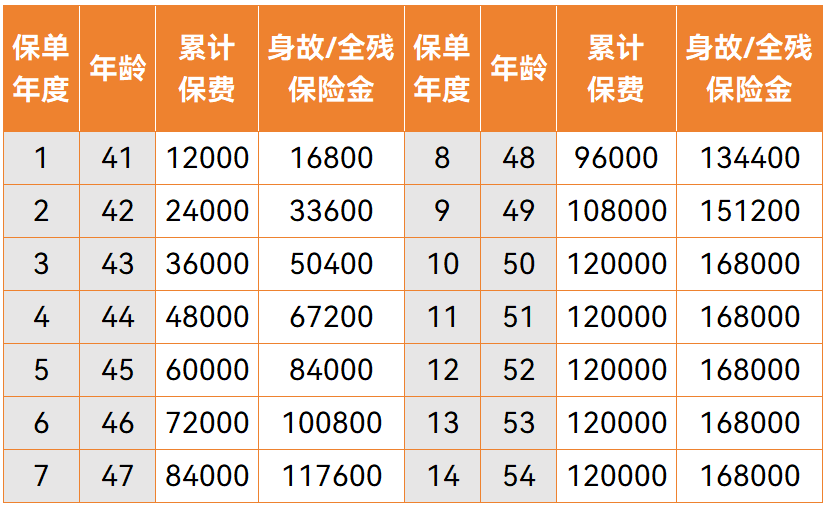

再以一位40岁的女性投保福临门两全为例,具体讲解下它的保险责任:

假设这位女士选择每年缴费1.2万元,缴纳10年,保至55岁。

若在55岁保单满期日之前去世或者全残,不同年龄段出险的赔付金额如下

PS:有意向投保这款产品的朋友们的重点基本都是放在【满期生存金】,而不是身故保险金上的,否则直接投保寿险就好喽,所以这里就不过多介绍身故金了,总之,不会低于已交保费的。

而若到55岁那年的保单周年日,这位女士依然健在,则可领取147576元的满期金。

保险责任就是这些,看起来特别简单是不是。

没错,两全险的内容一点儿也不复杂,不过别忘咯,它还是【个养版】的,所以还有一些「隐藏」的内容

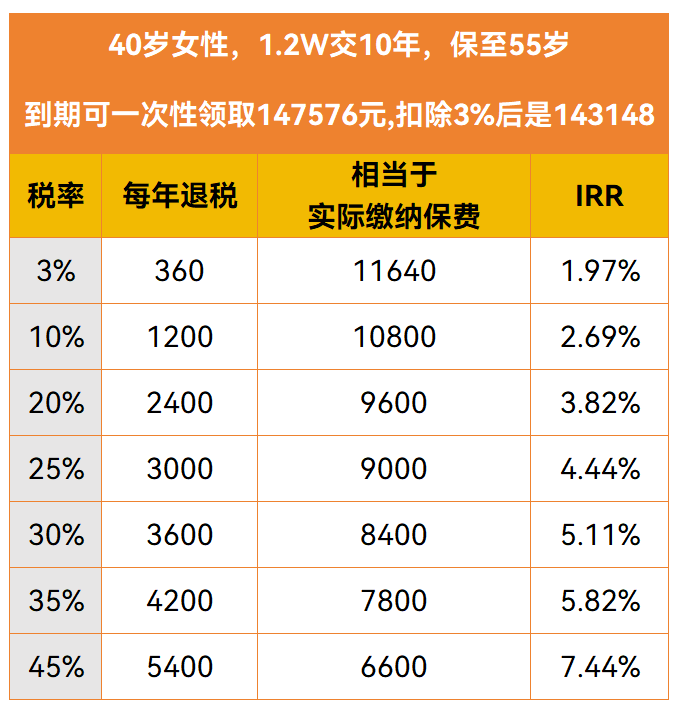

1、表面上的满期金是147576元,但「提现」还得扣3%的税,扣完后是143148元;

2、看似是1.2万交10年,然后第15年领取143148元,收益上貌似平平无奇,可别忘了,它是有税优功能的:

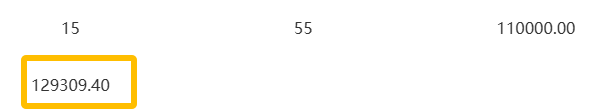

而我又再以40岁女性,每年11000元保费(取整),交10年,测算了几款不同的普通版的增额寿险,在55岁那年的现金价值表现分别是

均差了1万来块左右,由此可见,被税优功能加成后,福临门两全版的实力更是不俗了,税率越高的人群投保,利益收获就越大。

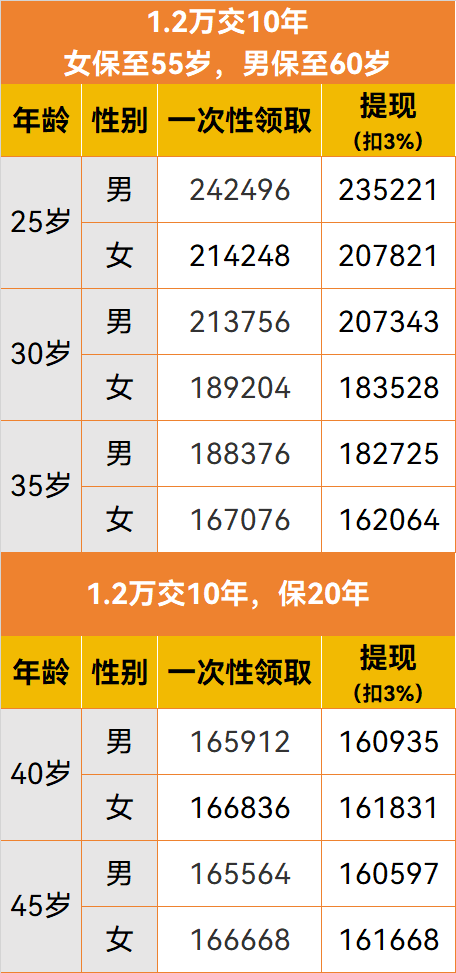

顺便再展示下不同年龄段人投保的保单利益

通过上述内容,我们可以掌握到如下信息

于是我们可以得出

①节税功能刚刚讲过,不赘述了。

②之前讲年金时,我们常提「纪律性」这个词,它指的是通过一些保单自有的属性,比如前期现金价值低,或者干脆没有现金价值,使得我们没办法随随便便退保(因为退保会有损失),且在设定的期限前拿不到钱,逼着这份保单里的钱变成一笔专款专用的专项资金。

而个人养老金政策从面世之初到现在,最为大众「诟病」的恰好也是它极强的【纪律性】:不到法定退休年龄拿不出来。

但对于真正想规划养老资金的人而言,这点不是啥问题,因为太自由的钱是留不住的,这个设置反而可以更好的保证这些个人养老金是专用于养老目的的。如果真的能随随便便取出来用,绝大多数人都是攒不下的。

所以如果你的需求很明确,就是规划一笔用于退休后使用的养老资金,保单的纪律性强反而是好事。

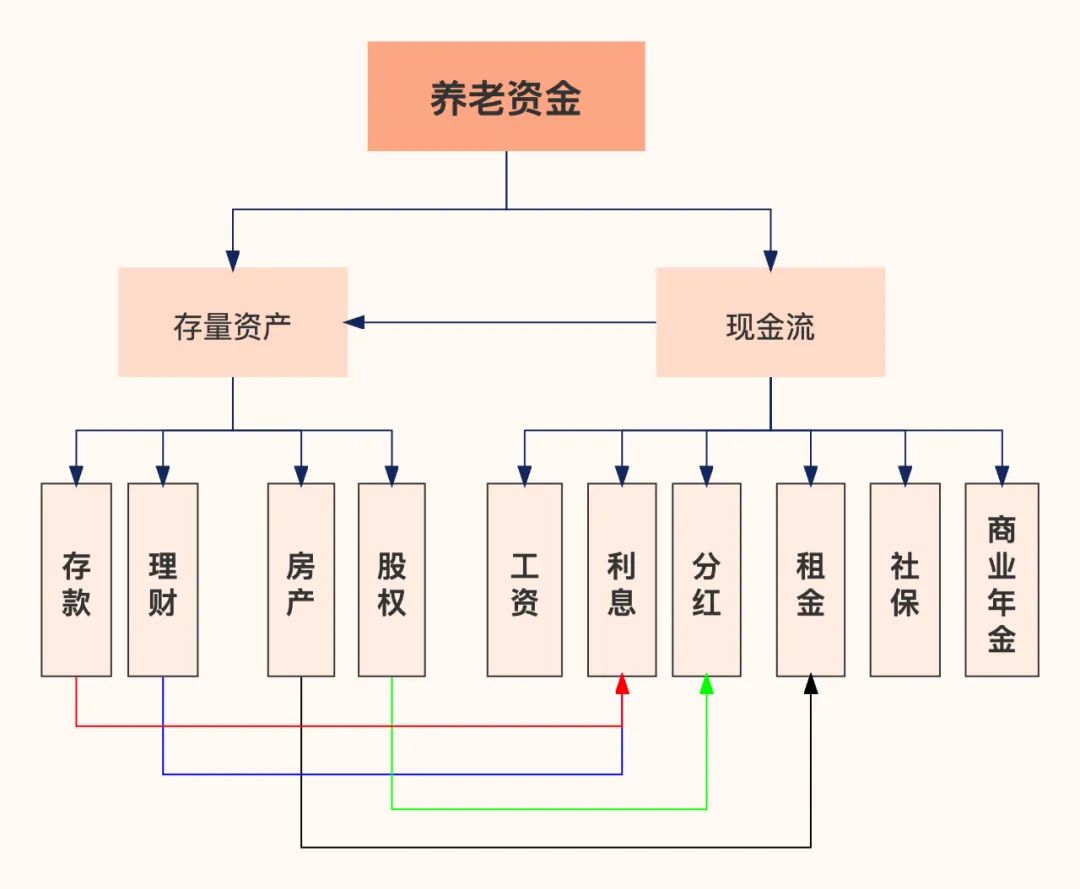

早在2020年,关哥就提出过【养老金来源】的概念,一个健康的养老资金来源构成一定是多样且多层次的,不能只依赖于某一类产品或工具。

粗暴划分的话,大概可以分成两大类:存量资产+现金流。

前者决定我们在当下能动用多少钱,体现我们的财务能力;后者决定我们以后还能有多少钱,体现财务的稳健型与安全感。

只拥有存量或者只拥有现金流都是不够,或者说不足以维持财务健康的。因为没有存量,我们可能无法应对突发的大额支出或者紧急事件;而如果没有现金流,可能又会面临坐吃山空的风险。

所以一个健康的养老资金规划,肯定是:手里有现钱,每月/年有新钱。

之前我们花了很长时间、很大的篇幅去科普现金流、养老资金年金化的重要性,不是因为存量不重要,而是大家都知道存量的重要性,所以存量类的产品和工具,一般不需要科普,只要利率尚可,都能卖的不错(果然是储蓄大国)。

比如银行存款、比如增额终身寿,基本不用啥科普,展示个利率/计划书,就有人自主下单

福临门两全险也可以归类到存量资产里面,满期一次性拿到一笔钱的这种方式,估计也是很多人喜欢的那种。因为哪怕是接受不了养老年金的人,也不会完全排斥【养老规划】。可能只是目前单纯get不到现金流作用,不太接受这种方式准备养老金而已。

但正常都会考虑到以后老了会不会没人养我,养老钱从哪来,我是不是得从现在开始攒一笔钱等老了时候用,那既然反正都要「攒一笔」了,那不如选它喽,尤其是对于税率3%及其以上的朋友,又能达到目的,又能省税,可能也是同类型工具中再好不过的选择了。

以上。

将近3000字,只是堪堪把这款产品的基本内容给梳理了一遍,还有挺多其它的小细节,比如怎么买合适、承保公司的介绍、增值服务怎么用等等。

众民保2025

福临门两全C款,节税神器,现在投,明年多省一大笔钱

慧择小马老师|1028 浏览

年化达10%!个税最高省5400元!中意悠然金生来了…

慧择小马老师|831 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|360浏览