人身保险案例分享 年收入20万怎样投保更划算

现在人们生活压力大,环境污染、食品安全等导致发病率逐年提升,为了让家庭更有保障,离不开保险的守护。保险可以让家庭更牢固,也更有实力去应对未知的风险。当然,家庭配置的原则是先大人后小孩,今天就以一个具体的人身保险案例分享给大家,年收入20万的一家三口该如何投保更划算,大家可以了解下做个参考。

家长是孩子最坚实的依靠和后盾,所以在保险配置上优先完善家长的保障方案。尤其是承担家庭经济来源的支柱,健康问题关系到一家人的生活质量,所以从这个方面考虑,重疾险和寿险是必备品。小孩子,天真烂漫的年纪,主要考虑健康风险就可以了。而意外险,则是每个年龄段的人群都应该配置的。接下来以一个具体的案例给大家做详细的介绍。

人身保险案例

李先生一家三口,李先生和妻子均为30岁,李先生身体有点小毛病,还有一个两岁的女宝宝,三口之家幸福美满,为了防患于未然,想要给自己和家人配置保险,大人小孩均只有医保,经济情况是李先生年收入20万,李太太家庭主妇,有50万的房贷,预算一年保费1.5万以内,以保障为主,希望能以较低保费换取高点的保障额度。

因为李先生一家希望以低保费得到高保障的额度,同时考虑到保费预算一年1.5万以内,所以建议以消费型为主,这样费率较低,也不会给家庭造成太大的经济压力。因为李先生是家庭收入的主要来源,健康和身故两方面必须考虑,所以重疾险和定期寿险是标配。同时可以挑选一些性价比高的医疗险和意外险,这两个险种价格都不是太高。

李太太,是家庭主妇,寿险可以暂时不考虑,建议优先配置重疾险、医疗险和意外险。

两岁的女儿,年龄较小,健康问题不同忽视,所以重疾险和医疗险不能忽视。

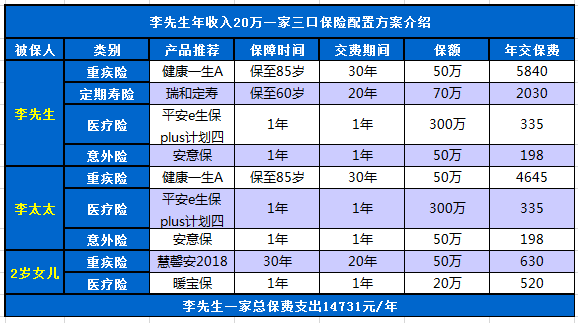

具体家庭保险配置方案如下(仅供参考):

人身保险案例解析

1、李先生因为有身体方面的一些小问题,选择智能核保的产品比较好,建议选择健康告知较宽松+智能核保的弘康健康一生A,50万保额,30年缴费,可有效降低缴费压力,更好的提升保险的杠杆率。中国居民平均寿命为76岁,保障至85岁,也是很不错的。

定期寿险选择瑞和定寿,健告最宽松免责条款少,保障至60岁,孩子也成年,没有太多的责任需要承担了。保额70万,可以覆盖自己的债务问题。

医疗险选择了当下主流的百万医疗险平安e生保plus 计划四,300万一般医疗+300万的恶性肿瘤医疗,有无理赔都能续保,年度免赔额1万自费药也能报,享绿通等多项增值服务。

2、妻子的保险配置和丈夫的重疾险和医疗险一样,保障也是足够了,因为不承担家庭的经济来源,所以寿险可以暂时不考虑,后期有条件再投保也可以。

3、宝宝的重疾险选择了慧馨安2018plus,50万重疾保额,因为这款产品特定重疾双倍赔付,可达100万,保额也够了,保障30年,孩子成年后也会好的产品可以替换。

医疗险选择暖宝保,保障全面,身故20万,疾病门诊5000元,疾病住院1万元,门诊住院意外医疗都包含,应对孩子的小额医疗风险,这一张保单就能搞定所有,所以小孩子也不用再另外配置意外险。

以上就是给大家分享的年收入20万的一家三口配置人身保险案例分享,一般情况下年保费支出占家庭年收入的10%-20%相对来说比较合理,不会给家庭造成太大的压力,但考虑到李先生家庭还有50万的房贷,所以保费支出稍低于10%,占据7.5%左右,可以满足家庭保障需求。当然每个家庭的情况不同,不同拘泥于固有的理念,可根据自己的实际情况自由调整,不要盲目模仿别人,适合自己家庭的就是最好的保险方案。

星相守医疗险

福临门两全C款,节税神器,现在投,明年多省一大笔钱

慧择小马老师|1034 浏览

年化达10%!个税最高省5400元!中意悠然金生来了…

慧择小马老师|840 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|360浏览