到底有多少钱才算“中产”?

我翻了一圈,包括国内外的各种报告,大家对中产定义的标准都不同。

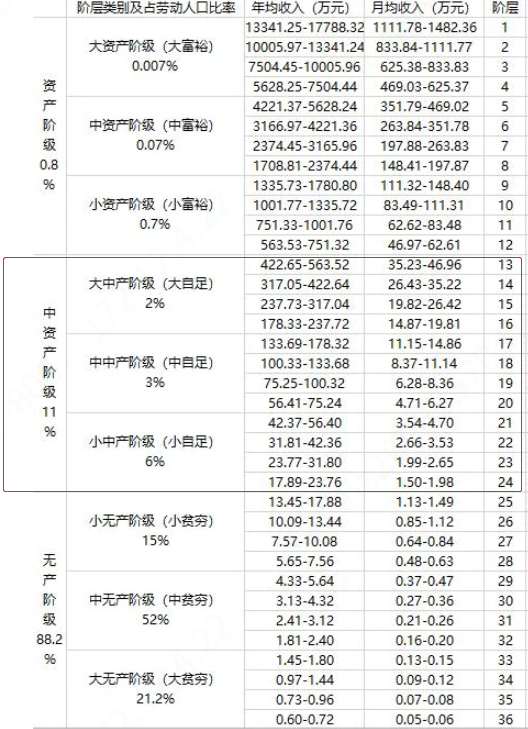

毕竟古早的几年前的报告、其他国家的看看就算了,做不得真。倒是有一份网传的资料有点东西,对照下中产的标准——年均收入18万-563万,占比11%

1

中产正在面临哪些难题?

虽说知乎“人均百万”,但还是得泼个冷水,很多人看上去是个中产,有车、有房、生活精致,但存款也不见得有多少。

1、净资产有多少?

有的虽然有两三套房,但在银行负债几百万的企业主的也是有的;有的勤勤恳恳的高层,但也没有额外的收入,所有的资产都套在郊区一套房子上了。

这些人按道理年收入都能达到“中产”的标准,但要算起存款——不好意思,没有!

除了看中产赚多少,记得把负债也算上,咱来算净资产。

2、应对风险的能力

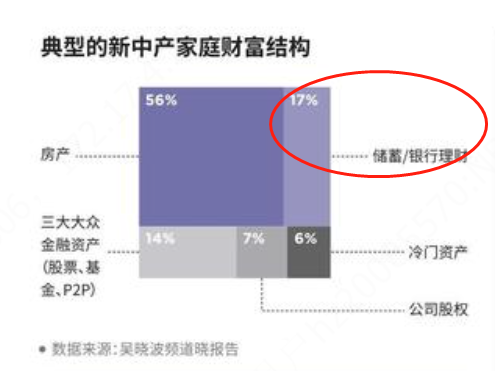

根据19年新中产白皮书的数据,财富结构中,房产就占到了56%,

如果是家里有人生病、着急变现,真的很为难!!

不管是自主性房产,还是投资性房产,就算挂出去卖也需要时间谈到合适的买家;

股票、基金一般都是长期投资,短期内割肉变现损失很多;

剩下相对灵活的储蓄只有17%,也就是说100万,只有17万左右的现钱。

这时候,就能意识到健康险的重要性了。

3、已有财富增值难

除此之外,中产还要面对的难题是“财富缩水”。

搞投资的一定知道,时间是有价值的。比如说只要有足够的时间,投资的复利能让你的财富翻N倍。

同样的,时间还伴随着通货膨胀,过去的1块钱可以解决一家几口人的口粮,今天的1块钱只能买1瓶水。那今天的100万到20-30年后呢?

这是我们每个人都需要提前考虑的问题。

2

如何稳稳地守住自己的财富?

1、投资二分法

首先,一定要知道我们手头上的钱,

是有时间价值的,要了解复利和通货膨胀等必要的理财常识。

用短期没有具体用途的钱买点基金,按照“投资二分法”管理——50%放在纯债基金里面,50%放在偏股型基金里面。

这个操作其实就是简化版的平衡型资产配置方案,适合新手操作。

为什么这么分呢?市场上的金融产品大概可以分为两类,

一类是靠时间的累计来赚钱,获取固定收益,比如债券; 一类是靠风险的溢价来赚钱,获取风险收益,比如股票。

债券和股票对专业知识要求更高,但是无论是投资债券、还是投资股票,想要做好都需要极为专业的知识、深厚的投资研究,

新手想要做到少则3-5年,多则10年以上。

所以,把专业的事交给专业的人做,而基金就是请专业机构替我们进行投资的一种产品。

为什么是纯债基金和偏股型基金呢?

【纯债基金,就是专门投资债券的基金。】

长期持有亏损的可能性很小。历史数据显示,年平均收益在5%左右,长期下来能够提供很好的安全垫。纯债基金又分为长期纯债和短期纯债。

长期纯债主要投资对象是到期期限超过1年的债券。

以下提到的产品仅作为举例,收益以1月为例,不作为投资购买建议。别瞎买!别瞎买!别瞎买!)

比如x信稳健纯债债券基金,近1年的收益率是8.84%,近3年的收益率是19.95%。短期纯债主要投资对象是那些到期期限在6个月~12个月的债券。比如x合磐泰短债债券基金,近1年的收益率是5.29%。

在基金排行页面中找到开放基金排行页签,然后在债券型的分类中找到长期纯债或者短期纯债。

【偏股型基金,主要以投资股票为主的基金。】

通常股票占基金总仓位的60%~95%,收益波动大。可能有的年头能赚20%,有的年头也可能亏20%。因此风险大,但长期来看平均年化收益超过10%,收益也大。

比如金x信息产业股票基金,近1年的收益率是93.18%,近3年的收益率是256.79%

在基金排行页面的开放基金排行页签中,除了债券型和FOF之外,其他都属于偏股类基金,包括股票型、混合型、指数型、QDII、LOF。

具体在挑选基金的时候,无论是纯债基金还是偏股型基金,

建议大家选择存续时间比较久的老基金,可以参考最近5年的业绩表现,选择那些最近5年业绩排名在同类型基金前20名的。

另外,注意下基金规模,建议规避那些规模较小的,怕影响流动性.

具体的操作你也可以通过腾讯理财通看到,选择不同的品类、参考一年/3年/5年的涨跌幅:

2、理财型保险

不少朋友一听保险就溜了,但在利率下行的现在,有保险合同锁定一个不错的利率,有充足资金的朋友还是可以多多了解的。

保险也有不同品类可供选择,比较常见的就是各类年金。

适合有充足闲置资金的朋友们,如果还在初始阶段,当然先积累财富更重要啦!!

【年金险】

年金险本质上是一份保险,我们的权益受保险法保护。

交多少钱,领多少钱,什么时候领,这些在签保险合同的那一刻起,就都确定了。

所以,无论未来的经济形势有多糟,银行存款利率降得有多低,

都不影响你的收益,该给你的钱,保险公司不会耍赖。

总之就是一句话,无论发生什么情况,你该拿多少钱,就能拿多少钱,特别安全。

年金险的内部收益率(IRR),通常是在3%-4%之间。

看着不算高,但年金险有两大优势

第一,年金险的收益率是复利,而常见的定期存款,结构化存款等的利率都是单利。

“复利”的力量有多强呢?

同样4%的收益率、100万本金,40年后,以复利计息,总额是480万,而单利则只有260万。

第二,年金险是长期稳定的收益,不会受宏观环境或市场利率下降等因素影响。

【增额终身寿】

增额终身寿险,其实就是保额会随着年限增长的保终身的寿险。

因为各种“停售”的风波,增额终身寿险一路走红,成了财富传承的优选品类。

增额终身寿险,有3点优势:

/1/价值确定,长期稳定复利

现有的增额终身寿险,预定利率一般都在3.5%,而它的基本保额,通常是以约定的利率每年增长,现金价值也一起递增,而且是白纸黑字写在合同里:

来源:某款增额终身寿险条款

保障身价长达终身,不受任何市场利率波动的影响。

3.5%、3.8%的涨幅看上去可能不高,但别忘了,有效保额和现金价值都是复利增长的,放到长期来看绝对不低!

我们以一款热销的增额终身寿险为例:

给刚出生的男baby投保增额终身寿险,一次性投100万。

如果长寿,现金价值(也就是保单能换到的钱)可以膨胀到十几倍甚至二十几倍保费。

在利率下行的大趋势下,拥有这样一份确定的保障才够安心。

某增额终身寿险产品利益演示

/2/灵活自由

如果你急用钱,可以通过“保单贷款”的方式,获得现金流,解决临时资金周转的问题。

/3/资金安全,保险行业受到强监管

在我国,保险属于安全级别比较高的行业之一。银保监会每个季度末都要考核保险公司的偿付能力、资金情况、以及应对风险的能力。

一旦发现问题,就要督促整改,对于投保人的保护力度是很大的。

不管有钱没钱,多一种方式处理好我们的资产,都是好事。

而对于未来的养老以及生活质量,未雨绸缪也是我们现在更在努力的原因!!