新手买保险总是犯这些错误,快看自己有没有:

坑点:大而全,却不是适合自己的

正确:不听吹嘘,认真对比产品责任!

坑点:一问人,基础责任都不保

正确:不看公司名字看偿付能力,同时认真对比产品责任!

坑点:预算超支、多了不必要的保险责任

正确:结合保险需求,认真对比产品责任!!

以上这些坑点,看完下面干货,通通可以避免。

大择结合自己10多年的从业经验,给你总结出挑选重疾险的全流程方法!

花5-8分钟,掌握挑选方法,以后所有重疾险产品,完全可以自己分析。

所以,认真阅读,看完记得点收藏!

![]()

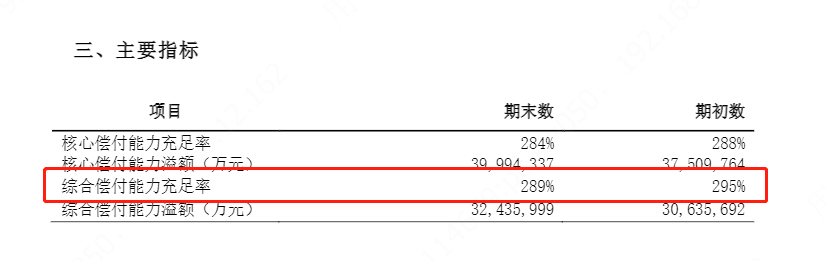

综合偿付能力是衡量一家保险公司赔付能力的关键指标。

查询有两个途径,要么在保险公司官网查,要么去中国保险行业协会查,这里教大家第二个方法,去保险行业协会官网查询:

![]() 来源:中国保险行业协会官网

来源:中国保险行业协会官网

打开协会官网(http://www.iachina.cn/),找到信息披露-保险公司年度信息披露,点击进入,输入保险公司名称,找到偿付能力披露:

![]() (这里以太平洋保险公司为例)

(这里以太平洋保险公司为例)

打开PDF找到【综合偿付能力充足率】,这一项衡量了保险公司的赔付能力,

![]() 太平洋保险2020上半年度偿付能力报告

太平洋保险2020上半年度偿付能力报告

综合偿付能力充足率大于100%即为达标,在理赔上不会出现保险公司没钱赔的情况;

100%是银保监会的监管红线,低于100%的保险公司会被勒令整改。

所以,看到综合偿付能力充足率低于100%的保险公司,千万不要选!!!

可以看到太平洋保险2020上半年度的偿付能力充足率为289%,偿付能力充足,妥。

查其他保险公司大家就自己去查了。

![]()

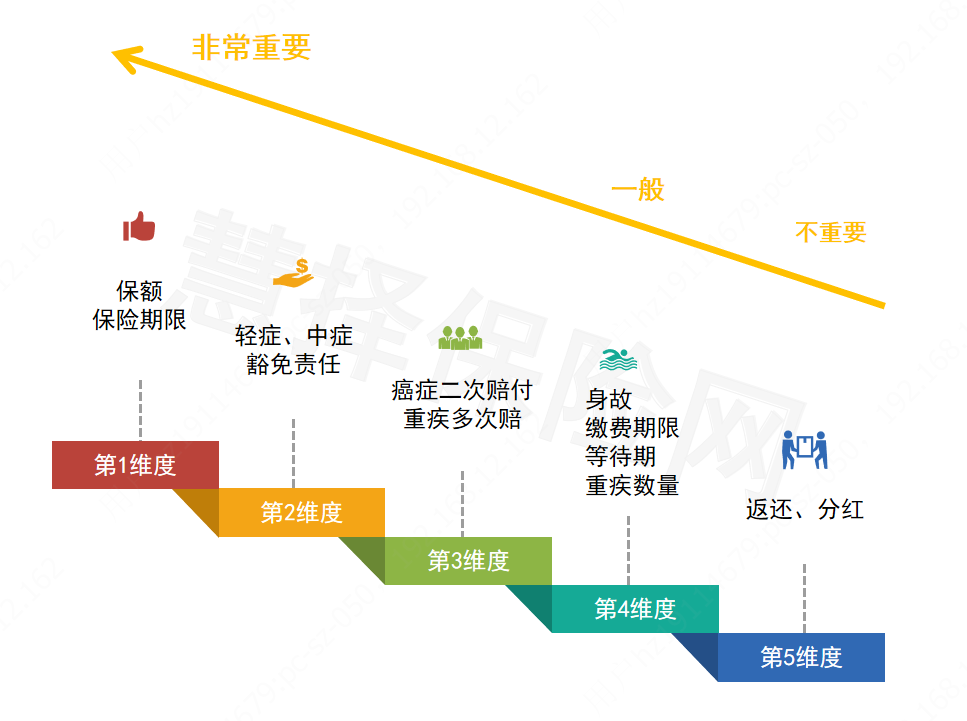

我已经把一款产品要看的重点给你标好了,从第1梯度到第5梯度,重要性依次递减,越往后越不重要。

![]() (图片自制)

(图片自制)

1、第一维度

(1)看保额(⭐⭐⭐⭐⭐)

永远记住“买保险就是买保额”。

试想一下,如果A买了一份保额为10万的重疾险,后来不幸罹患了急性心肌梗塞,需要长期吃药和康复治疗,治疗费用高达二十多万(一般在10-30万左右),这份重疾险连基础的治疗费都不够,谈何弥补收入中断的各种费用呢?

因此,买重疾险一定要买够保额,建议大家30万保底,最好能买50万。

现在的重疾险保额一般可选10-50万,部分更有60-100万可选。

我们可以轻松选到足额的重疾险。

有很人想要买高额的重疾险,保额买80-100万,而重疾险最高保额普遍是50万,一份重疾险保额不够怎么办呢?

经济压力大,买不起50万保额怎么办?

(2)保障期限(⭐⭐⭐⭐)

保障期限和保额同位于第一梯度,重要性仅次于保额。

当我们年龄大了,在中老年尤其50岁以后,因为身体机能再像年轻时代能抗,罹患重疾的可能性相对高。这个时候,如果我们选择的保险期限不够长,在很需要保障重疾的阶段进入了保障空白期,会很不划算。

特别是当年纪大了以后,很难再通过重疾险的健康告知,即便还能买也容易出现保费倒挂(保费>保额),因此我们现在就要把未来的保障期限也考虑起来。

优先建议保到终身,次之保到80岁(因为有些地区显示的平均寿命在80岁左右,四舍五入相当于保到终身了),那如果是预算不太够的年轻人,选择保到70岁也还行,就不建议只保到60岁了,毕竟延迟退休一来,退休年龄都在60+,在工作期间生病没了工作失去收入可怎么办?在工作期间患病,一份重疾险保障就是你的治疗费和生活保障。

生活总是变化的,保险配置是随之调整的。

随着我们收入增加和社会疾病变化,保险方案建议大家每10年检查一下,保额不够了-补;保障疾病不全了-补。

不要嫌麻烦,配置保险就是为了抵御风险,当出现新风险或者问题变大了,我们不就需要跟着调整吗?

关于期限与保额谁更重要,再强调一下,保额的充足性优于保障期限的长久性,

举个例子,保额10万,保障终身,保费一年5000元。

如果在55岁发生大病,只能获赔10万;

而如果是保额50万,保障70岁,保费一年5000元。

同样在55岁发生大病,可以赔50万。

大家想想,10万的保额应对一场大病,够用吗?

2、第二梯度

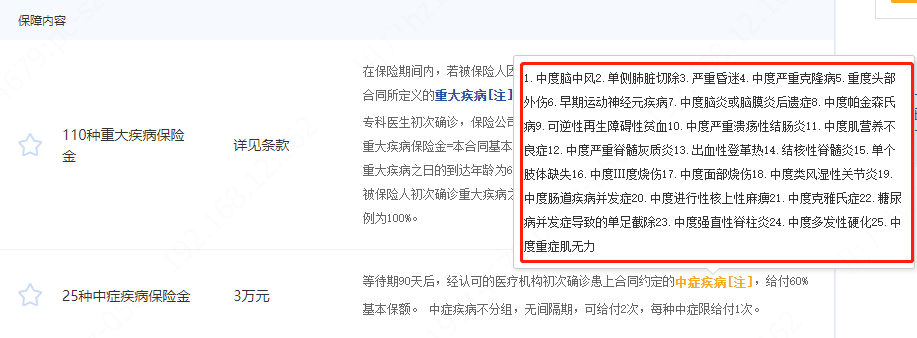

(1)轻症/中症(⭐⭐⭐⭐)

轻症、中症是重疾的前期阶段。

如今大家更注重定期体检,因此很有可能发现疾病时还不是重疾,如果你买的重疾险不保轻症、中症的话,就无法得到赔付。

现在,新定义的重疾险,已经统一规定了3种轻症的名字和理赔条件,只要重疾险产品承诺有轻症保障,就必须含有这3项:

同时规范的3个轻症分别和重疾一一对应:

恶性肿瘤-轻度——恶性肿瘤

较轻急性心肌梗死

——急性心肌梗死

轻度脑中风后遗症——脑中风后遗症。

这项轻症是根据大数据得出较为高发的,因此强烈建议大家在买新定义重疾险的时候优先选有轻症的。

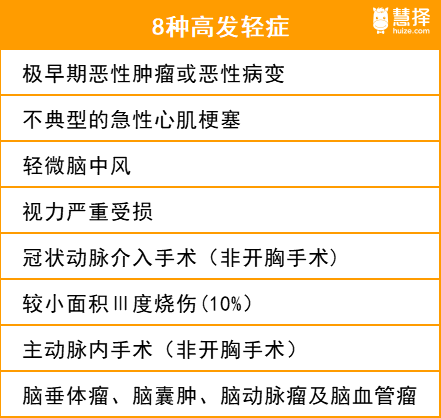

有8种轻症是较为高发的,我们需要重点关注。

![]()

怎么找?

打开一款产品的轻症/中症目录,然后一一对照看有没有包含。

![]() 图源:慧择保险网

图源:慧择保险网

(2)豁免责任(⭐⭐⭐⭐)

豁免责任就是,如果不幸罹患了合同所约定的疾病(有些产品还包括全残、身故),后续的保费就不用交了,而保险合同依然有效。

豁免责任分为被保险人豁免和投保人豁免。

需要注意的是,被保人豁免一般都是产品自带的,而投保人豁免需要加费投保。

之所以把它放在第二梯度,是因为如果罹患重疾的话,经济上会有一定的压力,有豁免责任可以避免因为没钱缴费而导致合同终止。

被保险人豁免一般是产品自带的,即使不自也建议加钱买。

不然得了病还要交保费,经济压力更大了。(太惨了)

我们聊聊哪些情况要附加投保人豁免:

① 父母给孩子投保,要附加。这是为了即使父母罹患大病,孩子的保障能不受影响。

②夫妻互保,夫妻互为对方的投保人,一人得病免2人的保费(前提是各自有被保险人豁免)。

3、第三梯度

恶性肿瘤二次赔、重疾多次赔(⭐⭐⭐)

不分组多次赔>分组多次赔>单次赔付。

同一组赔过的话再次罹患同组的疾病,是不会再赔付的,所以不分组多次赔要优于分组多次赔的产品,而单次赔付胜在价格相对便宜。

确诊重疾并得到理赔后,合同就此结束。因为有过疾病史,往往买不了其他重疾险了。但再次罹患重疾的可能性谁也不敢说很小,这时候多次赔付的重疾险就很有必要了。

因为罹患恶性肿瘤的概率比其他疾病高,同时恶性肿瘤复发转移的可能性也较大。也就是一旦患上癌症,复发的概率高,如果附加了恶性肿瘤二次赔能得到理赔的概率大。

4、第四梯度

(1)身故(⭐⭐)

重疾险的保障重点是疾病,如果你十分看重身故这一保障,我更建议你买“重疾险+定期寿险”的组合。

定期寿险在被保险人全残或身故时可以赔付一笔钱,虽然挑选保险时会麻烦点,但不同的风险用专门的保险去覆盖,更能做到极致的保障,另外定期寿险的保额可根据实际情况重新调整,更适合自己。

不过现在很多重疾险产品选择保到70岁,会强制绑定身故责任,大家可以根据自身情况选择产品,毕竟适合自己的才是最好的。

(2)缴费期限(⭐⭐⭐)

缴费期限指的是你需要交多久的钱,如果预算不多的话优先选择更长的缴费期限,减少缴费的经济压力。

另外,如果前期不幸发生了保险事故,符合豁免条件,还可以不用交后续的保费了。这样看来长期缴费的性价比更高一些。

不过如果未来你的收入不稳定,现在又有足够的预算,选择趸交短期缴费则是更好的选择。

(3)等待期(⭐⭐)

重疾险的等待期一般为90天或180天,在其他保障相差无几的情况下,我们优先选择等待期更短的,早保障早心安。

(4)重疾种类(⭐⭐)

中国保险行业协会于2007年推出了《重大疾病保险的疾病定义使用规范,其中规定了25种高发的重疾,而这25种重疾覆盖了普通人罹患重疾的95%以上。

因此,我们不必过分追求重疾种类多的重疾险,但如果有家族病史的话可额外关注需要保障的疾病。

5、第五梯度

返还、分红(⭐)

带有返还、分红性质的重疾险是我非常不推荐的。

“买保险没有用到不就亏了?”这种想法是正常的,但真的不太合理。

首先这种重疾险比纯保障的重疾险贵很多,会占用你的保险预算,从而分配到其他需要配置的险种预算过少,保障不足。

还有,若是你在保障期限内发生了理赔,你多交的保费就没有了。

如果你真的看重投资,不如把多出来的钱买一份年金险,收益更高。

最后,提醒一下,

当你看好产品准备投保,一定要做好这个工作【健康告知、智能核保(⭐⭐⭐⭐)】

现在,熬夜、饮食不规律等这些不健康的生活习惯似乎成了很多人的常态,长期以往,身体难免有点小毛病,体检报告各种小结建议。

这时,千万千万不要隐瞒身体的真实健康情况,否则很容易出现理赔纠纷!!!

如果不确定自己能买哪款重疾险,可以尝试一下可以智能核保的产品,按提示操作即可。