人的一生,既不是想象中的那么好,也不是想象中的那么坏。

20来岁:赚钱赚钱赚钱,只要身体吃得消,我就能干通宵!

30、40岁:升职加薪敌不过供房养娃和爹妈,工资一发、立马蒸发!

50岁:什么?延迟退休?我这老胳膊老腿要干不动了......

60岁:终于退休了,但是养老金紧巴巴,不开心......

总结起来,人生的烦恼主要是这3大难题:

生不起病、养不起娃、存不下钱。

要是保险能帮你解决这些问题,不仅省事省力、价格还不贵,我想你肯定愿意。

这篇文章分为4个重要的人生阶段,用保险帮你解决人生难题。

建议你收藏下来,每隔一段时间回顾一下,明确自己的人生目标哦~

早走一步,才能更从容应对难题!

1

20岁出头:初入职场的年轻人

初入职场的年轻人,白白胖胖,身体倍棒,

就是兜里有点过于干净......

房租水电、吃饭交通......我的钞票子快回来!

不仅穷,职场环境还十分严峻!

996、007、内卷,我的身心要不健康了......

这要是病了,家里不得砸锅卖铁、逼得80岁奶奶下地干活??

唉,不想让父母操心,还是自己管好自己吧。

苦于没钱,只能花小钱、办大事了。

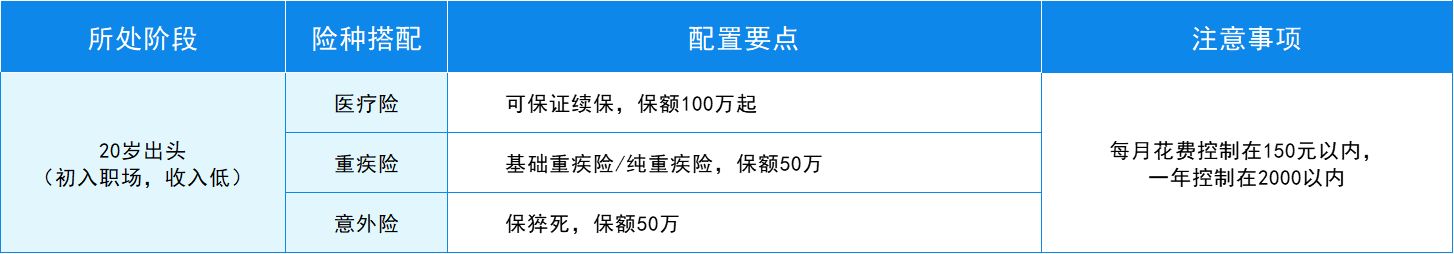

这个时候,这些保险就是你的护身符:百万医疗险+定期重疾险(50万)+意外险

(1)百万医疗险:医疗费用报销

和我们平时出差花了钱,拿着发票找财务报销一个道理。

百万医疗险优点

社保外的医疗费用补偿,报销额度高

保障责任全,4大基本保障,包括住院医疗、特殊门诊、门诊手术、住院前后门急诊

增值服务好,可提供高质量就医服务和先进治疗手段资源

百万医疗险缺点

保障期,1年且不确定续保。对年龄、身体条件有一定要求。

免赔额,一般为1万元,超过免赔额部分才理赔。

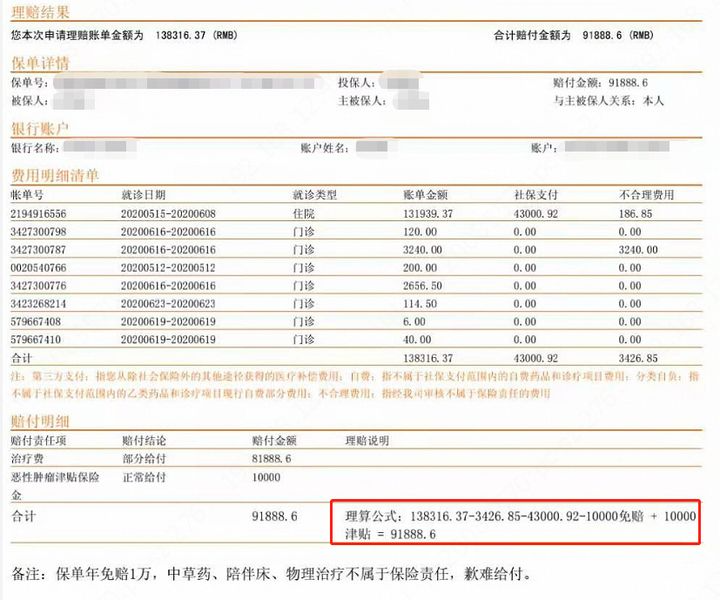

看个百万医疗险的赔付单子,就更清楚了。

理赔账单金额是13.8万,最终赔付9.1万元。具体怎么算呢?

赔付金额=总费用支出-不合理费用(中草药、陪床费、物理治疗等)-社保支付-免赔额+津贴(看具体产品,一般没有)

注意哦,百万医疗险你买1份跟买10份差不多,

因为用来报销的单据也只有一份,复印件不接受。

所以,只要买一份就够了,

年轻人买百万医疗险很便宜,一年200-300就可以享受高额报销,

年轻人、尤其是贫穷的年轻人,这个一定要买!

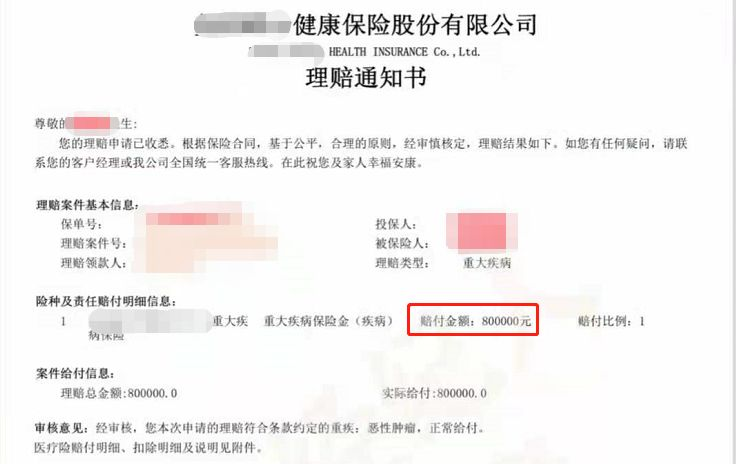

(2)重疾险:直接赔一笔钱

确诊合同约定疾病后(有的疾病得达到一定期限),保险公司赔付保额。

这笔钱随便怎么用,不治病拿着钱环游世界、炒股投资,保险公司也不会管。

重疾险优点:

保额不限用途,可覆盖治疗后的康复损失。比如说,大病并发症治疗、后续康复费用、家庭误工费等等。

保障时间长,短则20-30年,长则保至70岁,甚至一辈子

重疾险缺点:

健康告知,比较严格,有既往症、身体问题不一定能买上。

产品复杂,市场上重疾险鱼龙混杂,普通消费者难分辨好坏。

重疾险的赔付长这样:

报案→交资料、审核→赔付,一般一个月内就能处理完,快的一两天的也有。

因为重疾险产品很多样,这里不做具体推荐。

(3)意外险:报销+赔付

意外险很好理解,意外受伤、意外身故、意外伤残,只要是意外导致的就可以赔付,

甚至一些意外险还可以报猝死。

像切菜切到手、炒菜烫到、追公交崴脚等等都可以保障。

具体责任一般包括:

意外医疗责任:因为意外受伤进行治疗,可以报销1-2万

意外身故/伤残责任:直接赔一笔钱。身故赔保额,伤残按受伤等级进行赔付。

有一点要注意,猝死不是意外,而是疾病导致的,

如果你买的意外险里没有标明保猝死,那么猝死就赔不了。

用一顿饭的钱,换份保障,还是很划算的!

2

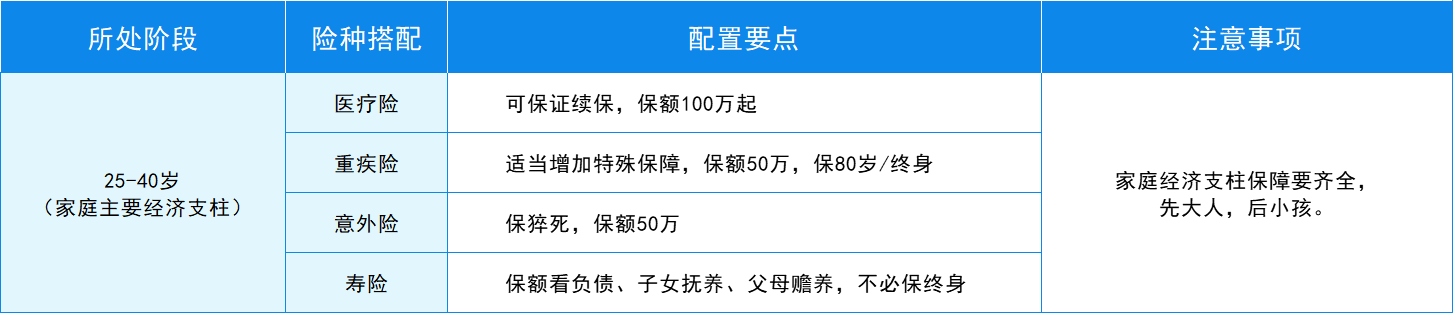

25岁-40岁:家中主要经济支柱

恭喜!你已经来到人生的黄金阶段,不仅事业上更上一层楼,家庭也超幸福。

但随之而来,就是各种压力:

养娃、养爹妈、供房、供车,月月都是不少的支出。

同时,你还得抓住25-35岁这段职业黄金时期,

毕竟,未来是升领导层还是直面中年危机,就看你这10年混得怎么样。

左手是家庭,右手是事业,钱袋子和精气神都要被掏空了,

但是看着幼儿、伴侣、老父亲母亲和大领导,你只能说:我能行!

是真的行吗?

这个时候,用好保险守护家庭,给自己分担压力,就十分重要。

在这个阶段,你是家里的顶梁柱。家里要是有点什么事,都得依靠你。所以,在打拼的同时,切记做好自己的保障!

在这个阶段,给自己投保思路就是:

基础健康保障第一,家庭债务第二,

对应的保险保障就是:医疗险+重疾险+意外险+定期寿险

(1)基础健康保障:百万医疗险+重疾险+意外险

百万医疗险:报销治疗费用

重疾险:补充病后收入

意外险:防范意外状况

年方30、如日中天,大部分人身体还是不错的,加上有医保,小病报销不成问题,

但这个阶段要是不幸生大病,于家庭于个人都是暴击,

不仅面临高昂的医药费,事业还很可能就此走下坡路,或者失去工作。

病,不能不治,一份百万医疗险能有效解决医疗费的问题。

除了报销医药费,还要考虑养病的钱,除了积蓄就是重疾险了,

重疾险能在你发生约定的疾病的时候,赔一笔钱给你,

养好病,重新出发。

(2)家庭债务处理:定期寿险(养娃、养爸妈、还贷)

寿险,简单来说,就是人没了或全残,保险公司给指定的受益人赔一笔钱。

保额是50万,就赔50万;保额是100万,就赔100万。

虽然人不在了,这笔钱来完成剩下的使命,用来承担贷款、照顾家人等等。

所以很多人说,寿险不是给自己买的,而是给家人买的。

不管处在什么年龄阶段,我们总有放不下的牵挂。

寿险就是身后一份强有力的保障。

买寿险,重点看3个地方——保额、价格和免责。

每一条对上了,然后签合同,付款,完事儿~

保额:5-10年的年收入+房贷+车贷 等负债(如果有的话)。

价格:越便宜越好,因为定寿保障内容相差不会太大。

免责:越少越好,内容需要特别关注。

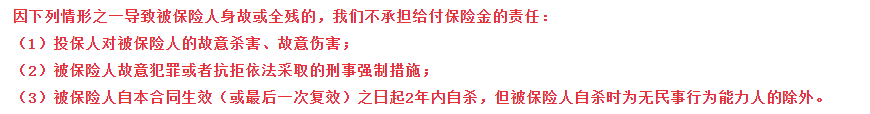

经常看到的免责条款有下面这几条:

也就是,什么犯罪啊、自杀的限制……涉及法律和原则上的限制。

不同的寿险产品呢,还有自己的一些规定。除此之外,其他人没了的情况,都可以赔。

3

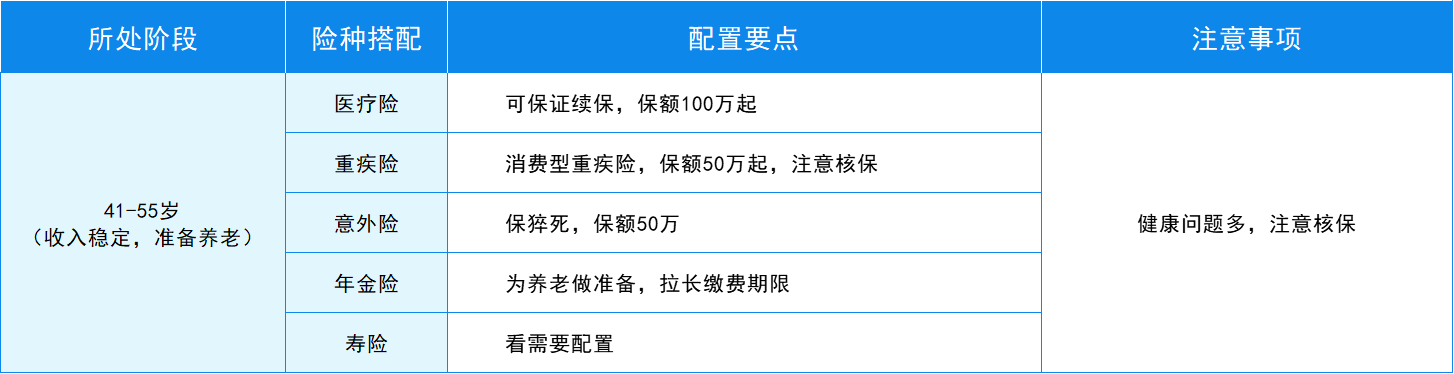

41岁-55岁:收入稳定,准备养老

一晃眼,孩子也成人了,自己也临近退休,工作、身体开始感到力不从心。

年轻时熬的夜、喝的酒、生的气都报应到身体上,不服老不行,

这个时候,基础保障万分重要:百万医疗险+重疾险/防癌险+意外险。

同时,这个阶段,儿女成人、就业,家庭担子减轻,

加上稳定的事业,收入尚可,可以开始规划养老生活了。

投保思路:重疾险/防癌险+百万医疗险+意外+养老

重疾险:有贵又便宜,根据个人情况选择。

防癌险:仅保癌症,患癌赔保额。虽然保障范围比重疾险小,但癌症是重大疾病中最高发的,保了癌症就保了最高危的疾病,所以买不上重疾险的人可以考虑防癌险。

百万医疗险:现阶段商业医疗险属于刚需,优先买保证续保时间长的百万医疗险,保额高,保障全面。

意外险:基础必备。

其次:养老规划

我们每天都在努力赚钱,但很容易忘记一个事实

——钱放着不动,是会“缩水”的!!

因为通货膨胀率每年高达7%-8%。

100块每年缩水8块钱,100万每年8万块就没了。

也就是,如果你指望存钱来养老,很可能部分养老金还没花就已经蒸发了。

所以,要么存足够多的养老钱,即使部分蒸发了,剩余的钱依旧足够养老;

要么,利用工具钱生钱,让生出来的钱应对通胀。

有钱人看到了这一点。

所以很多富人都买了理财险,让自己的财富稳定增值,保住自己的钱袋子。

对我们普通人来说,赚钱不容易,就更要重视对钱的管理了。

有闲钱可以买养老金,利滚利到退休,

每个月可以领取一笔钱,确保退休后的生活质量。

4

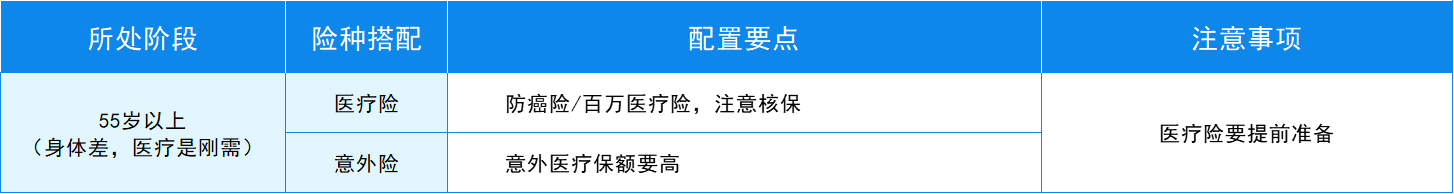

55岁以上:医疗是刚需

终于,熬过了最艰难的时期,要开始准备退休,享点清福了,

但是,很多老年疾病也跟着年龄缠了上来:

高血压、糖尿病、通风、冠心病、老年痴呆、脑梗塞......

一旦被任何一个缠上,麻烦都少不了,

所以,这个阶段,医疗保障是重中之重。

投保思路:防癌医疗险+百万医疗险+意外险

百万医疗险不用多说,从20多岁就一直强调,一定要买!

尤其从40岁开始,百万医疗险就要着重选保证续保时间长的(15年、20年以上等等),

但是到了这个阶段,不少人会因为健康问题买不上百万医疗险,

这时,建议考虑防癌医疗险。

防癌医疗险:仅保癌症的医疗险,

只报销癌症相关的确诊、治疗费用。报销范围比百万医疗险小。

这里有3个险种,大家做一下区分:

防癌医疗险≠防癌险:前者是医疗报销,后者是得病赔付。

防癌医疗险<百万医疗险:前者只报销癌症,后者不限疾病。

总结一下:

20岁出头,初入职场的人:

百万医疗险+定期重疾险(50万)+意外险

25-40岁,家中主要经济支柱:

百万医疗险+终身重疾险+意外险+寿险+(年金险)

41-55岁:收入稳定,准备养老

百万医疗险+消费型重疾险/防癌险+意外险+(年金险)

55岁以上:医疗是刚需

百万医疗险/防癌医疗险+意外险

最后,注意!避开这个误区:

很多人买保险,还有一个最大的误区:

总觉得一个年龄段的人,保险需求都差不多,可以直接套用方案,

但其实这样很不好,

买保险不是一个模式化的事情,它需要根据具体情况做个性化的配置。

即:看健康问题、看家族病史、看体检报告,然后在搭配公式上调整。

切记,虽然每个年龄段的人有共性,

但每个人的情况都不同,一定要结合自己的情况调整保险方案!

相关推荐

家庭常买什么保险?四大险种理性配置,不同成员保险规划方案揭秘!保险强大的抗风险能力可以让家人多一份依靠,那么,家庭常买什么保险呢?比较受欢迎的主要有四大类,分别是意外险、重疾险、医疗险及寿险。

惊呆!100万一针的抗癌药,竟然有保险可以保CAR-T疗法是怎么治疗癌症的?为啥这么贵?

绍兴惠民保如何申请理赔?朋友们一直关心理赔的流程是怎么样的。比如需要准备什么材料?理赔的时候有什么要注意的?星球君收集大家问的比较多的理赔问题,在这里跟大家说说,如果身边的朋友有需要,可以转发给他们哦!

【山西】专为山西人民定制的“晋惠保”上线啦!

【连云港】开始参保!连云港人专属的补充医保,49元保100万!