都知道保险有个”四大金刚“——重疾险、医疗险、寿险、意外险。

说起年金险,大家知道的却不多。

其实,年金险是一座大金矿。这个险种在线下出单,都是几百万几千万的大单。

悄悄说,还有几房太太,每条“线”都开了不同额度保单的。

简直就是:一场大戏即将上演!

要用好这个险种,的确让自己以后的日子过得更滋润的。

这个险种是很多人心痒痒,但是又怕被坑,犹豫来犹豫去,只好放弃的一块“大肉”。

今天探长就来揭一下老底,说说年金险到底是什么。

简单粗暴地说,年金险就是你现在每年交一笔钱,连续交个几年,或者是一次性交一笔钱给报下公司。

在合同期满或者身故之后,保险公司按照合同上月的收益给你返还本金和收益。

有终身的,就是到一直领到去世,有些年金产品还带身故赔偿金(身故赔偿金也就是说“人没了”,再给一笔钱)。

也有定期的,到一定期限返还,相当于年轻的时候储蓄,到要花钱的时候返给你。

还有连生的年金险,这种保险可以保两个人,第一个人去世了,第二个可以接着领。

有不同的年金,那要怎么选呢?

探长接下来就先聊聊你可以怎么用好年金这种产品呢?

有哪些优点和缺点?最关键的,怎么判断年金的收益?

1

年金保险,到底有什么用?

80年代,结婚是“老三件”,到现在嫁女儿几个金镯子都出不了门的感觉。

比起这些,还有一种更傲娇的方式。

如果有人问嫁妆,伸手指比个“8”——嫁女儿八张年金险保单。

这一个手势,是不是很有排面?

最近几年,东部沿海的地方,就有这样的新风潮: 嫁女儿,配年金 。

特别是土豪,在婚前,得给女儿先配一张大额年金保单。

1

嫁娶买年金

女儿是小棉袄,更是心头肉。

嫁女儿,当然希望女儿婚后衣食无忧,至少有一笔钱是长期给到女儿的。

细水长流总比一次性给放心多了。

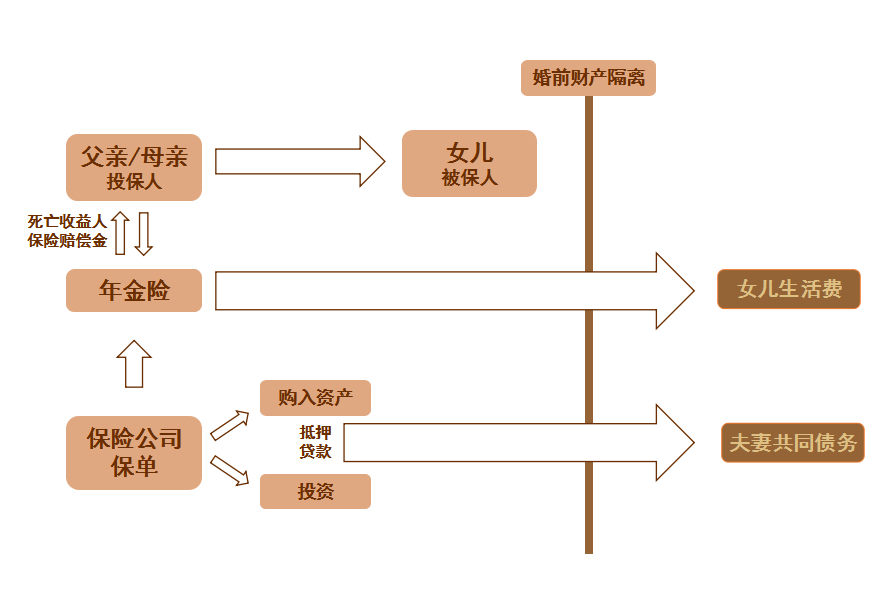

另外,婚前配的年金险,在法律上是赠予的关系。

要是以后小两口有什么感情问题,一拍两散了,也不至于自己的老本还要分女婿一半。

以后小两口要是考虑创业、买房买车的,拿保单去贷款。

就可能作为夫妻的共同债务。年金险做婚前的财产隔离,也省去一些纠纷。

做好婚前财产隔离,就像下面这张图一样,安排得明明白白的。

2

年金险规划教育金、养老

到这你可能要问探长:“我又不嫁女儿,就不用考虑买年金了?”

当然不是。从功能性上来讲,年金保险满足的是:在确定的时间,拿到确定的钱。

简而言之就是,现在按周期存入一笔资金。保险公司在约定的时间之后,以约定的收益率返还给你。年金险的本质是一笔理财的投入。

同时,年金险又带有身故赔付这种特性。

你看啊,我们根据这种特性加上人生中的几个阶段。

这笔钱就可以规划我们的养老金、或者给孩子存下的教育金。

不同的年金产品有不同的特性,这也是为什么要清楚买保险的目的。

比如说,有些年金产品养老金给的特别高;有些呢,中短期会有不错的收益;或者是那种时间很长,约定期限后,每年都有一笔不错的收益。

这都是可以进行选择和择优的!

3

用于强制储蓄

你是不是听过很多人哭穷,想买的东西太多,口袋里的钱太少。

每个月月光的上班族,很难存下钱。一个年金险,就能帮你解决这些问题。

要说怎么赚钱这件事,探长还真研究过。印象比较深的是这本书——《贫穷的本质,我们为什么摆脱不了贫穷?》

是不是一听名字就很扎心!

这本书里面探长印象最深的有两点:

1)越穷越难存钱;2)你赚的都是你认知范围内的钱

这本书呢,是3位经济学家花了20多年的时间,走访了世界各地的贫困地区,找到这些地区贫穷的根本原因,并尝试提供解决方案。

他们就发现啊,一些贫困地区的家庭,家里看起来还不错,有电视机、DVD等。

但其中就有一些人明明知道耕种、施肥可以增加收入。但还是先给家里买大件,让自己过得更好一些,因此又错过了增加收入的机会。

这听起来是不是像现在一些消费习惯,没钱的买奢侈品更凶,贷款都要买那种。

要么就控制一下,改买“轻奢”,也不愿意放弃。上班已经那么苦了,吃点、用点好的也不为过。

But,这不就是消费主义的陷阱吗?

有钱人买奢侈品对现金流影响不大,对一般人来说,可能是几个月攒下来的工资了。

第二点探长印象深的就是:你赚的都是你认知范围内的钱。

说起投资,什么区块链、比特币,每年都会炒几个新概念出来。

对大多数“韭菜”来说,是真不知道自己买了什么。只盯着飘红的收益率看。

你是不是也想过一个问题:路上这么多开豪车的,他们的钱哪来的?

其中一个答案就是认知范围,他们赚的都是自己认知范围的钱。

所谓认知范围内的钱,是指你的学识、你的思维、你能接触到的资源,反过来带给你赚钱的机会和空间大小。

留一个问题:你目前能想象到的赚钱方式有哪些?

这就是目前的“天花板”。探长多叨叨一句:拓宽自己的边界,就是给未来多N种可能。明白这两点,你会更清楚自己的情况。

对很多人来说,要存钱、要赚钱,都不是容易的事。

Ai,刚好,这就是年金险能帮你做到的。

而能点进这篇文章,好好看完,其实也是在拓宽你的认知范围。

2

年金保险优劣势分析

1

优势——强制储蓄+收益稳定

买年金第一个优势就是可以帮你强制储蓄,每期大概需要5000以上。

几年下来,也能攒一笔不小的钱。之后,到年限返还一定百分比的保费加收益。

对年轻人,或者考虑为孩子上学、自己养老做准备的人来说,是不错的选择。

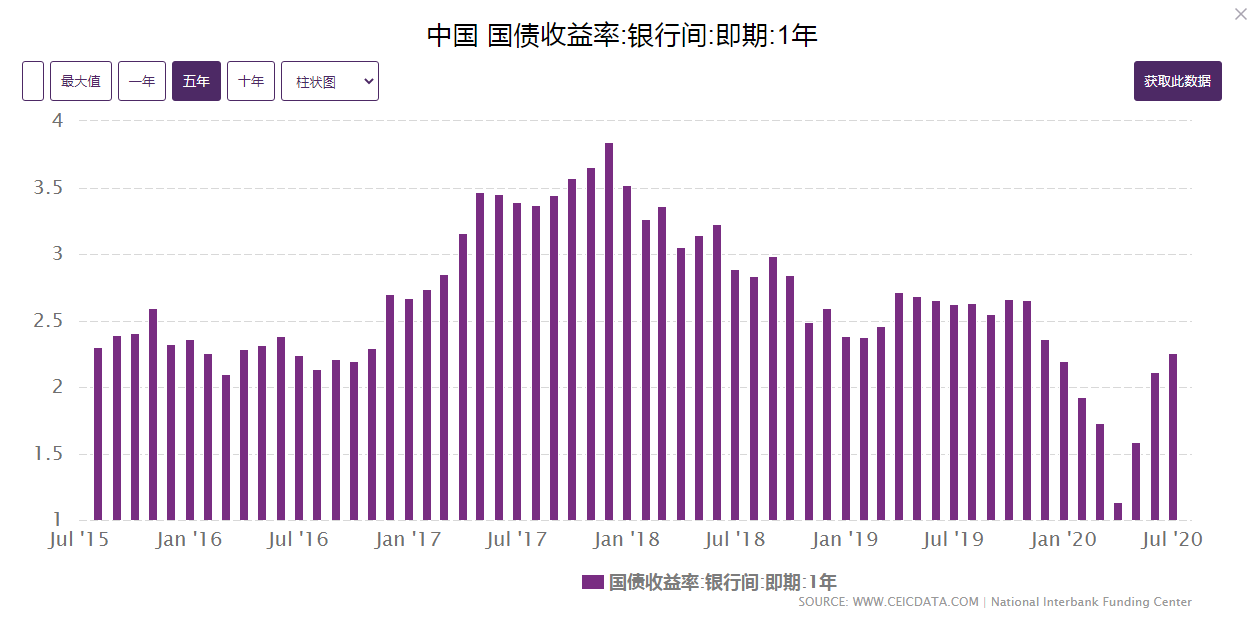

另外,说到年金险的收益,我们先看看经济动向。

来看看近五年的国债收益率,2020年以来都在2.5%以下。

再来看看原央行行长周小川的原话:“中国还是可以尽量避免快速地进入到这个负利率时代。”

“尽量避免”、“快速进入”,细节就是魔鬼,你品品。

疫情下的经济情况、对各行各业的影响,这个老铁都能感知到。

去年的今天,我们可能还特别有信心。到今天,刚从打击中慢慢恢复。

而年金险最大的特点就是稳定,稳定,还是稳定!!!

从合同来看,年金险的合同细化到什么程度呢?

一句话解释:这张保单掌握在谁手里、钱给谁、从什么时候开始给、每个月或每年给多少,都提前规划好了。

探长觉得啊,这种安全感大概只有年金险能给了!

2

劣势——流动性低+收益中等

理财投资有个最经典的“不可能三角”,三角形是一个特别稳定的结构。

而“不可能三角”——流动性、收益、风险,也就是说这三个要素不能同时存在。

如果有人跟你说这个理财产品随存随取、收益率有15%,而且风险不高,可以放心投。

答应探长,反手就把他拉黑吧!

想要流动性好和高收益,风险一定高;

同样的道理,想要风险低、流动性好,收益一定不太高。

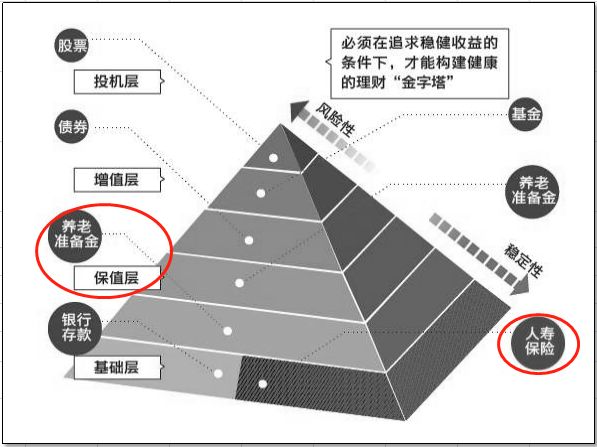

那么,就家庭理财来说,人寿保险和养老准备金都是稳定的。

同时,在保证收益的情况下,流动性就会差一些。

这就是年金的第一个劣势:流动性低,投资周期比较长。

很多年金险都是5年、10年、20年演算,要回本也得好几年。

年金险的第二个劣势就是收益中等。

相对股票和基金的收益来说,年金险的收益不算高。

要按收益排个序的话,应该是这样的:股票>年金险>银行存款。

要按风险程度,就是反过来。

探长还要说一句,股票市场大把大把的韭菜,如果你搞不懂,就不要瞎掺和了。

皇家国宴再好,吃不到也是白想。倒不如自己做点喜欢吃的,你说是不?

明白了买年金的目的和优劣之后,到了老铁最关心的问题。

年金险产品怎么看?买了能赚到多少钱?

3

年金险怎么挑不掉坑?

年金险的产品也不简单,探长发现很多老铁都搞不清。

敲黑板了,探长带你盘年金啦。是真是假,拿出来遛遛~

1

看现金价值

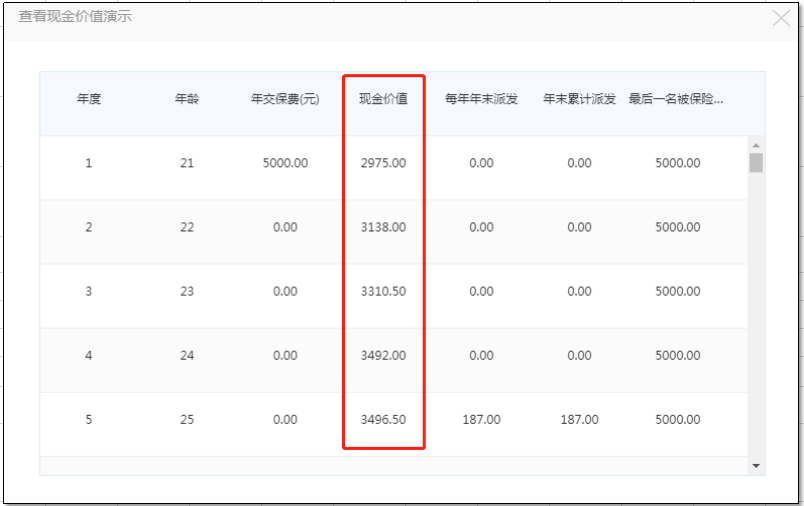

我们点开一个年金险的界面,选择好对应的投保条件之后。

你会看到保费旁边有一个“查看现金价值演示”。

再点进去,是一个演算的列表。在这里,你可以查看到有一栏“现金价值”。

这个现金价值是什么意思呢?

首先,是你退保能拿回来的钱。其次,如果想用保单来贷款的话,一般能贷现金价值的80%。

就是这么个用处,探长给你举个栗子。

小小马买了一份年金险,交了5000元。

第一年就退保了,那他到手的钱就是2975元。

第二年退保的话,就按第二行的现金价值,到手3138元。

一般买年金,刚买就想退保的,大概率一部分钱就打水漂了。

投保时间长一点,现金价值是会追平甚至超过保费。

一些产品你投个5年、10年的,交完保费,保单的现金价值就已经超过保费的总价值啦。

探长要提醒一句了,没想清楚,一定不要买。

一旦投保了,尽量不要退保,到期后每年收到一笔钱,难道不香吗?

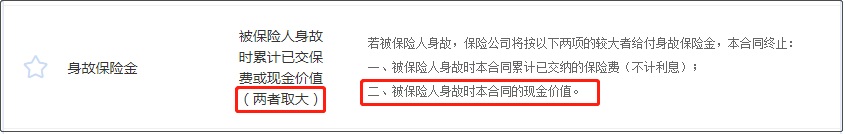

另外,年金险产品一般会带身故保险金。这里会把现金价值作为参考。

如果被保险人“没了”,分两种情况:

1-身故时累计已交的保费>现金价值,那就赔累计已交的保费;

2-现金价值>身故时累计已交的保费,那就赔现金价值。

注意啦,不同的投保条件选择,这个演算也是不一样的。

在投保前要看清楚,签合同的时候也要确认合同里的现金价值。

2

看领取方式

稳定领取年金险的方式有两种:一次性领取和持续性领取。

这两种领取方式会直接在年金保险合同里体现。

怎么区分呢?来,探长直接截产品页,一看就懂。

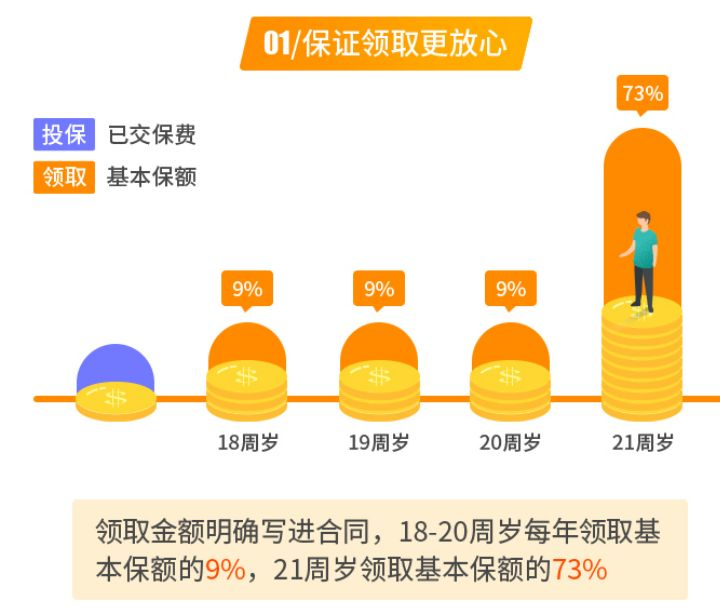

1)一次性领取:到XX周岁或第X年时,返还xx金额。

下面这个产品,就是到孩子21岁的时候全部领完合同明确的金额。一般教育金的年金产品都是一次性领取的方式,在孩子上大学、出国留学或者出来工作的时候用到。

2)持续性领取:到XX周岁或第X年时,开始每年领取XX%的基本保额/已交保费。

比如说,下面这个产品就是保单投保的第5年开始,每年领取基本保额的20%,一直到身故。

你签合同的时候一定要搞清楚了,这部分就是我们可以拿到收益的时间。

明确年金领取的时间,就方便规划这笔钱之后的用处。自己要清楚啊!

知道什么时候领了,年金到底值不值得买,还得看下面几个指标。

3

看现金价值

什么预定利率、实际收益率、结算利率、保底利率,数字、演算一多,你是不是有很多问号???

是时候展现探长“理工男”的实力了!

年金险的两个收益率:

1)预定利率——上限:最高收益率

2)实际收益率——真实回报率:用IRR工具计算

这里要注意的是:预定利率≠ 实际收益率

我们买年金,相当于交一笔钱给保险公司,到期后换取一定的收益。

这个预定利率就是保险公司在算保费和责任准备金的时候,算出一个收益率。然后根据这个收益率,约定给年金险客户的回报率。

你可以理解为保险公司给你的一个参考:你最高能到手的收益率是这个数。

一说到年金险的利率,一定逃不过一个数字:4.025%。

这个4.025%就是预定利率,而且4.025%的年金险即将成为过去式。

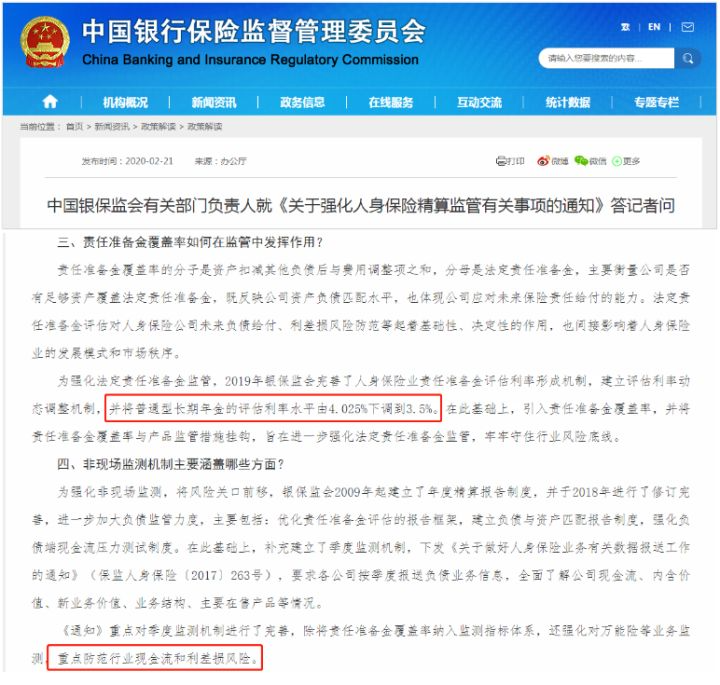

今年银保监会就明确发了公告,年金险的预定利率上限由4.025%下调到3.5%。

这个做法主要是为了防范行业现金流和利差损风险。

说人话:防止某个保险公司承诺出去的利益太多,以后拖垮自己,连累行业。

为什么出面调整预定利率呢?

这就要从保险的历史说起,过去有些保险公司给了过高的预定利率。.

但是合同已经确定好了,该给客户的一个子都少不了。

保险公司自己挖的坑,要很久才能“回血”。银保监也怕搞事情,所以才有了这个通知。

银保监的给力,加上保险公司白纸黑字的收益合同,这一点,还是对想买保险的人有好处的。

大家预期降低一些,才有机会双赢呀!

预定利率和保费是成反比的关系。

如果对比产品下来,其他条件都差不多。选预定利率较高的,需交的保费也更少。

买年金,各家的利率不会差太多,基准线就在那。

我们重点还要看实际收益率。到口袋的钱才作数。

实际收益率怎么算?

实际收益率在买年金之前怎么预判呢?这里就要提到一个公式了。

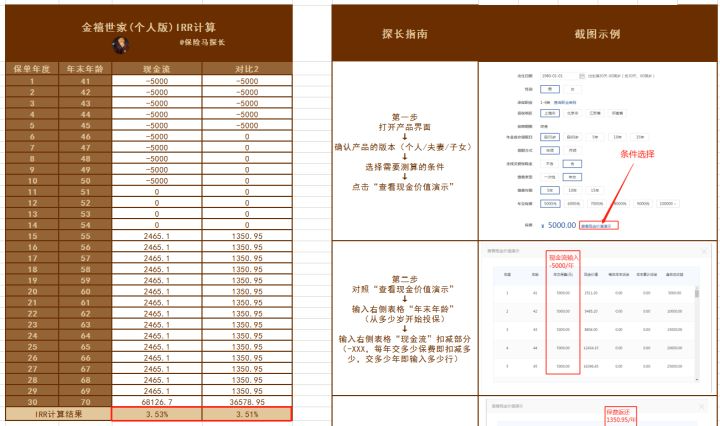

Excel里面我们最常用的是求和,有一个IRR的计算方法就可以帮我们判断。

但IRR更直接反应的是一款年金盈利的可能趋势,注意哈,是趋势。

具体怎么算,探长直接算给你看哈。

比如说小小马在40岁的时候,投保了金禧世家单人版。每年交5000元保费,交了10年。

如果他70岁的时候身故了,这份年金的IRR值就是3.53%。

如果他只交了5年的保费,那算出来的IRR值就是3.51%。

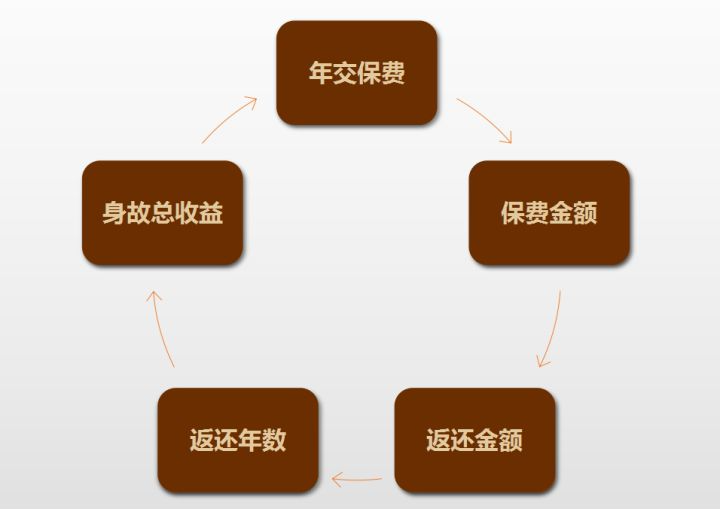

影响IRR的有5个因素:年交保费、保费金额、返还金额、返还年数、身故总收益。

这些因素我们选择的条件不一样,得出来的结果也不一样。

很多老铁都觉得计算麻烦,公式半天都看不懂。

探长特地整理了步骤和表格供大家测算。

而且,这个IRR公式还挺全能的,在股票、基金、黄金、房产这些投资理财领域也是逃不掉的。简单来说,就是你知道投入、投出,和时间点,就能算出一个收益率。

探长还要叨叨一句,预定利率和实际收益率都是参考,具体的还得看年金未来盈利的情况。

千万不要盲目为了一个更高的数字,匆匆买了一个不适合自己的产品。

另外,再跟大家科普下与年金险紧密相关的万能账户/万能险。

很多老铁都发现了,投保年金险,还买一送一。

买年金连带投保一个万能险,也就是我们经常说的万能账户。

比如说,投保金禧世家年金险这款产品,就连带一个喜洋洋养老年金保险。

万能账户有点像余额宝,老铁都知道现在很多在线支付平台也是要收一点手续费的。这个万能账户也是这么个道理。随存随取,而且大多数的万能账户有20%的限额。.

万能账户的两个收益率:

1.结算利率——当期:万能账户当下的年化收益率

2.保底利率——下限:万能账户最低收益率

万能险的结算利率也就是当下的收益率。

注意喽,这个数据时变化的。我们可以从保险公司的官网找到,每个月都会更新一次。

比如说,金禧世家配的万能险的结算利率就可以再这个弘康人寿的官网查到。

比起结算利率,探长更建议大家关注保底利率。

因为一般人看到当下的收益率,也不好判断走势。

还是到手的钱最实在,至少能有多少收益呢?

就要看这个保底利率了,如果这个利率太高,一定要敲警钟。

想想前面探长说的投资“不可能三角”。你图收益,它可图你的本金。

保底利率是万能险的下限。只要不退保,在万能账户里的钱就能有这么多收益。

如果对比产品结算利率一样,那重点看的就是保底利率和存取规则。

看到这,你肯定都会判断年金险产品了吧。

码个总结

1、年金险怎么用?

先想好,使用来嫁娶隔离财产呢?还是以后用作教育金、养老金?或者,强制储蓄。

年金险最大的特点就是:特定时期、特定的收益。一定要综合自己的情况考虑。

另外,探长建议收入稳定的年轻人其实也可以考虑一下年金险。

2、年金险的优势和劣势

年金险可以帮我们强制储蓄、延迟享受。有一笔较为稳定的收益保证。

因为投资“不确定三角”的存在,也决定了年金险的流动性低。收益比股票要低,从理财收益上看,是中等水平。所以,还是要搞清楚自己的需求。

3、年金险到底怎么看?

首先,要搞清楚是一次性领取还是持续性领取,领多久的问题。

年金险重点参考两个收益率:

①预定利率——上限:最高收益率;

②实际收益率——真实回报率:用IRR工具计算

附带的万能账户主要看:

①结算利率——当期:万能账户当下的年化收益率;

②保底利率——下限:万能账户最低收益率

如果结算利率差不多,重点看万能账户的保底利率和存取规则。

到这里,探长跟你一起把年金险的购买目的、优劣势、怎么判断,都搞清楚。

以后你碰到任何年金险,都可以遵循这个逻辑自己分析啦。