前几天,一家养老保险公司被批准成立。

这事儿原本稀松平常,但小马老师的微信群却炸开了锅!

看了下,这是我国第10家养老保险公司,名叫“国民养老保险公司”。

(图源中国银保监会官网)

不得不说,这个名字,光听着就不简单!

除了名字让人遐想外,小马老师看了它的来头,更是惊人!

扒一下,这家公司有多牛?

咱们先来看看国民养老保险公司的注册资本。

嚯~!人家光“入场费”就有 111.5亿!元!

(图源:dbbqb.com)

再看它背后的股东,有17个,个顶个都是大佬级人物。

(图源中国保险行业协会)

看完股东名单,是不是觉得有点眼熟。

首先,工、农、中、建、交通、邮储……等10家银行子公司,你肯定认识~都是国有或控股银行。

再往后细看,不是带有国资背景,就是实力雄厚。

就这股东背景,说是“国民”养老保险公司,完全不夸张!

不止如此,无论体量还是规模,目前国内已开业的9家养老保险公司都不是它的对手。

简直一出生就自带“主角光环”啊!

问题来了:为何这些股东大佬们要斥巨资成立一家养老保险公司呢?

大佬们开这家公司,竟然是因为……

其实,从它的名字能发现端倪:国民养老,明摆着跟养老有脱不开的干系!

可以说,成立这家公司,就是为了解决大家伙儿的养老问题。

毕竟,目前的情势不容乐观:

人口老龄化加剧

2021年,第七次人口普查数据显示:等着领养老金的老人越来越多,能劳动赚养老金的年轻人越来越少。

据第七次普查数据显示,截至2020年底,65岁及以上人口占13.5%,老年抚养比高达19.7%。

记者通过梳理336个地级及以上城市(不含三沙市)的年龄构成后发现,目前全国有149市已经进入深度老龄化(≥14%),其中有11个城市已经进入超老龄化阶段(>20%)。

一线城市中,北京、上海的老龄化比较严重。

即使是号称“年轻人之城”深圳,同样面临这个问题。

可我国养老金支付实行的是“现收现付制”。

简单粗暴地说,就是收现在打工人的钱,给老年人发钱。

未来领钱的人越来越多,交钱的人越来越少。

社保养老金压力能不大吗!

养老金替代率下降

养老金替代率=养老金 /退休前打工工资

*这个值越高,到手的养老金就越多。

如:退休前工资5千元/月,退休后拿2500元/月,养老金替代率就是50%。

齐鲁晚报的记者曾计算过,我国的养老金替代率已经从2000年的72%降低至2020年的42%,呈现逐年下降趋势。

世界银行组织建议,要维持退休生活水平不变,养老替代率要≥70%,国际劳工组织建议最低标准为55%。

很显然的,我国的养老金替代率已低于国际最低标准。

仅靠养老金,想要维持退休前的生活水平,真心不易啊!

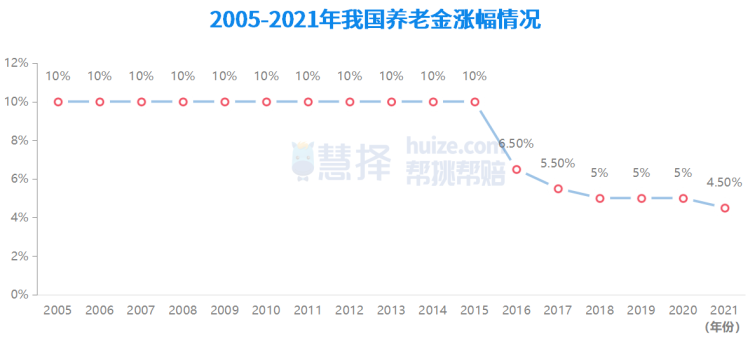

养老金涨幅下调

由于社平工资和物价的增长,每年都会调整退休工人的养老金水平。

虽说,咱们国家养老金已经连续17年上涨。

但涨幅却越来越低。

这暴露出一个问题:

养老基金负担重,已经没法承受10%的高幅度增长了。

(图源:dbbqb.com)

为了减轻养老金支付压力,只好“省着点花”。

除了“节流”外,国家还推出一系列的政策应对养老危机:

延迟退休(推迟退休金领取时间)

开放“三孩”政策(多生孩子,增加年轻劳动力)

双减政策(减少孩子教育“内卷”、养娃成本,提高生育率)

改革养老制度(完善养老体系)

其中,最有针对性的要数养老制度改革。

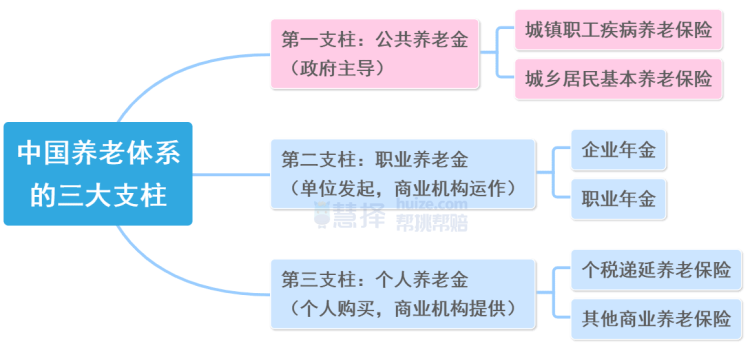

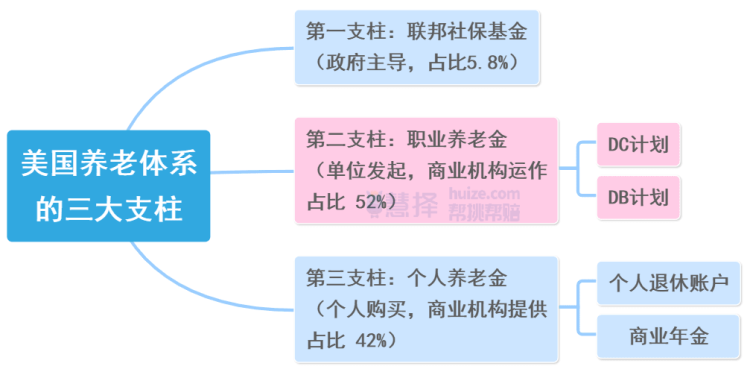

目前我国养老体系由三大支柱组成:

可惜的是,目前我国“三大支柱”发展不平衡,严重依赖第一支柱,第二支柱发展缓慢,第三支柱仍处于起步状态。

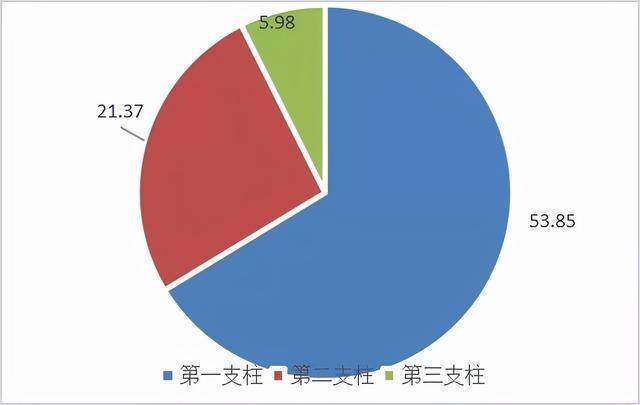

2019年我国养老基金构成情况如下↓

资料来源:《商业养老保险消费新趋势》

第一支柱表示鸭梨山大呀!

而且,仅靠第一支柱的社保养老金,并不足以让我们过上体面的养老生活。

《2020年人力资源和社会保障事业发展统计公报》显示,2020年我国领取职工养老保险有12762万人,基金支出51301亿元,平均每人领取3350元/月。

不过,这些待遇包含了去世老人的丧葬费、抚恤金、个人账户余额、补贴等,而且还是平均数,很多老人实际领取养老金低于3350元/月。

那搞第二支柱(企业或职业养老年金)呢?

数据显示,这条路也挺难走……

2018年,全国仅有0.25%的企业提供企业年金,数量为8.45万家,以大型国企为主,参保人数为2352万。

这种情况下,剩下的第三支柱自然被寄予厚望。

而且,国家如此看重第三支柱养老,是有先例可循的。

以养老体系发展较成熟的美国为例。

美国同样是“三支柱”体系,但他们的养老保险体系要均衡得多。

它以第一支柱(联邦社保基金)为辅,第二支柱(职业养老金)和第三支柱(个人养老金)为主。

尤其是美国的第三支柱发展迅速,甚至有赶超第二支柱的架势。

可能是看到国外的成功经验,近几年我国卯足了劲要大力发展养老保险第三支柱了!

无论是之前的税延养老保险、个人养老金制度等政策,还是现在成立国民养老保险公司,都能看出国家的努力。

这些都在向我们发出信号:养老不能只靠国家,也不能光靠孩子,自己也得出一份力。

不过,明明可以把钱存银行里,为何要用保险来准备养老金呢?

自然是因为养老保险有它的过人之处。

以年金险为例,它具备保证本金不亏损、安全、收益明确等特点。

在投保时,什么时候领钱、领多少钱、领多久,这些都白纸黑字地写进合同里。

无论金融市场未来如何波动,都不会影响自己领的钱。

保终身的年金险,可以为自己提供一笔与生命等长的现金流,很适合用来养老。

部分养老保险还能搭配万能账户,实现资金二次增值,且有保证利率(意思是无论经济形势如何,该利率都不受影响)。

当总保费达到一定金额,还能申请入住养老社区。

不仅解决了“没钱养老”的问题,甚至连“去哪养老”这个问题也一并搞定了。

话说回来,“国民养老保险公司”确实很牛。

想必有很多朋友都在搓手期盼它家的养老产品。

但这个公司刚刚被批注设立,保守估计最晚要1年才能完成筹建工作。

然后等具体产品设计、通过备案……这个过程可能还要更久。

我们既然知道未来要面临的养老风险,趁早做准备总比什么都不做来得强。

开源节流,提前规划养老金,争取提前退休。