“这是哪家保险公司的产品?”这大概是星球君被问到最多的问题了。

大家在担心什么,我都明白。

毕竟一年几千上万的保费,搁谁都会谨慎些。保险公司最好是实力强、服务好,才放心~

不过,我们既然要评判,那最好是有些能评判的标准和数据。

今天星球君就来给大家讲讲,有哪些数据可以帮助我们,更好地认识一家保司。

1

保司实力怎么看?

主要看3个指标:年保费收入、综合偿付能力和风险评级

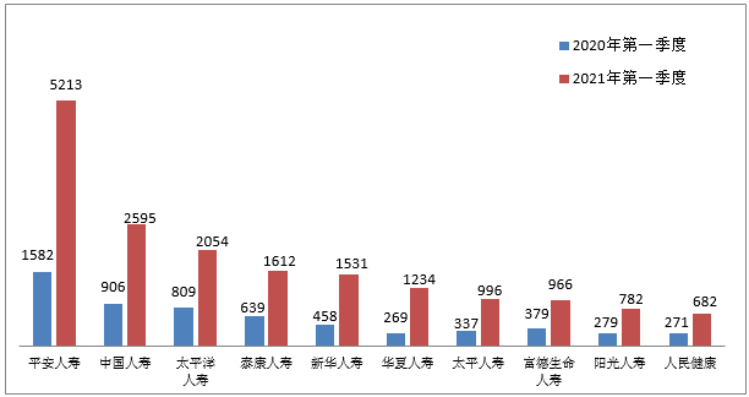

① 年保费收入

很简单,就是公司每年卖保险卖了多少钱。

卖的钱多的公司,业务能力就比较强。

2020年保费收入前10的,有这10家。

大多都是熟面孔,也有大家不太熟悉的,比如中邮、前海。

② 综合偿付能力和风险评级

这个都能在保司官网的【公开信息披露】里面找到。

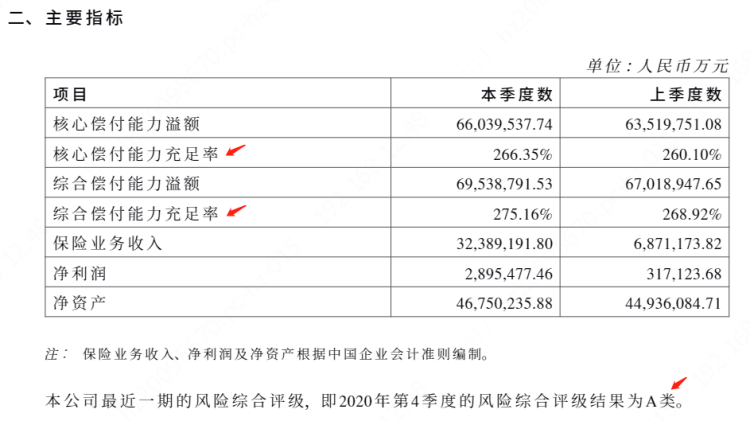

用中国人寿的举个栗子,这是它2021年1季度的数据:

(图片来源:国寿官网)

诶,偿付能力充足率怎么有两个?核心和综合有什么区别呢?

通俗点来讲,2个指标都是用来衡量保险公司赔钱能力的。

充足率为200%,意思就是,如果保司所有的保单同时要理赔,保司现在拥有的资产能赔2次。

核心偿付能力充足率:指保司高流动性资本,够赔几次。

综合偿付能力充足率:指保司全部的资本,够赔几次。

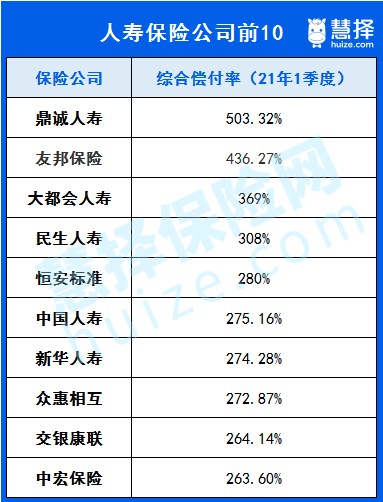

2021年1季度综合偿付能力充足率前10名是这几位:

而另一个指标:风险评级

根据保险公司偿付能力充足率、操作风险、战略风险、声誉风险、流动性风险等监测指标数,分为A、B、C、D四个等级。

根据银保监会的要求,保险公司需要同时满足以下三点:

核心偿付能力充足率不低于50%;

综合偿付能力充足率不低于100%;

风险综合评级在B类及以上。

否则会被银保监会请喝茶哦~

目前风险评级在B以下的,只有3家公司:

如果介意,短期内可以回避这几家公司的产品。不过评级和偿付率都是动态变化的,后续如果评级上来了,再考虑它们的产品也可以。

2

保司服务质量怎么看?

4个指标来帮忙:万张保单投诉量、理赔时效、获赔率、理赔金额

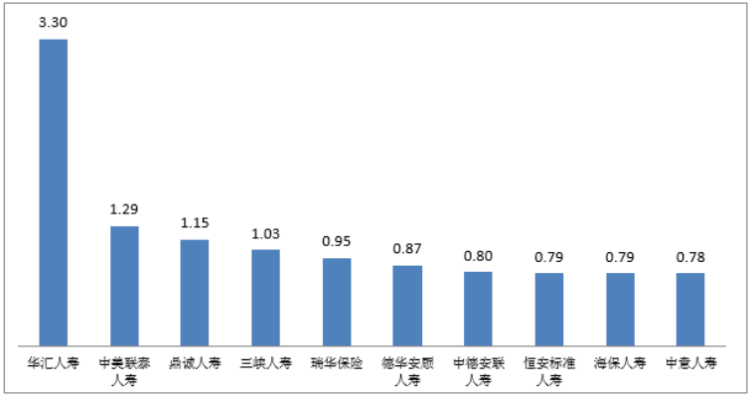

万张保单投诉量

在中保协的官方网站里面,我们可以找到各个季度,投诉量靠前的公司名单。

(来源:中保协)

不过其实看总量,参考意义不算大。

投诉量多的公司,有可能是因为它的用户量大,所以我们一般看另一个数据:万张保单投诉量。

每1万张保单里面,发生投诉的有多少↓

哦吼,跟上一张图里的公司,几乎不重合。

不过话说回来,1万张保单里面,最多也就3.3个投诉,整体的投诉率其实都很小。

投诉率在前面就觉得这家保司服务不好,那大可不必。

理赔时效、获赔率、理赔金额

它们都能在保司的理赔年报里面找到,一般会发布在各保险公司的官方微信号里。

不过公不公开数据,选择权还是在保司手上。

比如表格里带杠杠“/”的格子,就是保司没有公布的数据。

SO,我们还有另一个选择:可以看看银保监会的评级。

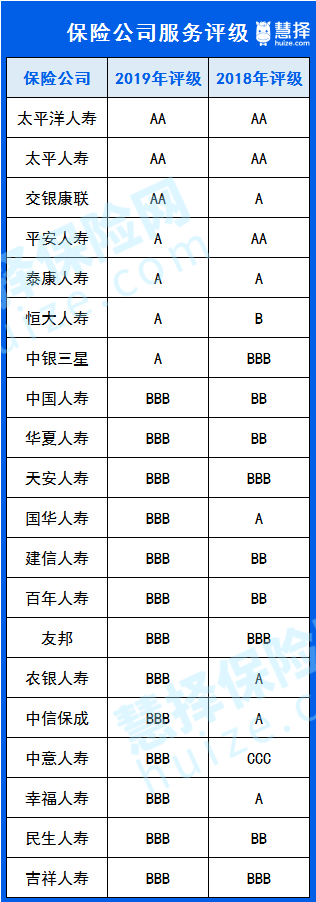

银保监会在15年8月发布了一套《保险公司服务评价管理办法(试行)》,用来给保司服务打分。

评级包含了:保险公司的销售、承保、保全、理赔、咨询、回访、投诉等全部业务流程。

结果呢,分成A、B、C、D4类,AAA、AA……等10个级别。

A多的自然更好,评级每年公布一次,18和19年的评级(20年的没找到),给大家贴个图:

其实吧,公司知名度大,也不意味着评级会高。目前没有获得D类评级的保险公司,服务质量上,大体都还是OK的。

同时,由于每年都会调整评级,评级上下浮动也是正常。

星球小TIPS:

不管是保司的实力指标,还是服务数据,其实我们都不必非要追求最好。

更重要的还是产品保障。

买保险,就是跟保司签订一份保障合同。合同范围外的,保司再有钱也不会多赔~