保险与房子该投资哪个?其他产品怎么选?

每当房市出新政策,都会引发一波大热。

毕竟我们大部分普通家庭,70%的资产都在房产上。

之前,我们也有做过粗略统计,现在关注房价的人到底是不是真的想买房?

然而仅有百分之十几的人,考虑想买房。

剩下的百分之七八十都是,手里有多套房,在考虑卖掉。

当然这个调查可能没有那么权威,但是也反映出了一定的现象。

为什么这两年房子变得那么差,手里有房的人估计感受很深。

今天,就想和大家聊一聊,为什么大家不买房甚至卖房。那我们不买房或者是卖房变现的大额现金,又该去投资什么呢?

为什么大家都在考虑卖房?

前段时间,各大城市都推出了史诗级利好。

这个利好的力度,还在延续。

我今天看到一个城市。

给了降价区间,然后7.5%的首付都出来了。

现在房子到底啥情况,能不能涨,其实每个人心里都清楚。就是但凡它还能涨的话,这政策早就起效果了。何必一个又一个大招的空放呢。

只要不是那种稀缺房产,现在就是一个出手的好机会,千万别犹豫。

比如我看某地产账号发了篇文章。讲的是,新政后,上海的楼市有了好转。

若房子真能像之前那样,起死回生,那大家关注的应该是入手哪里,升值机会更大。

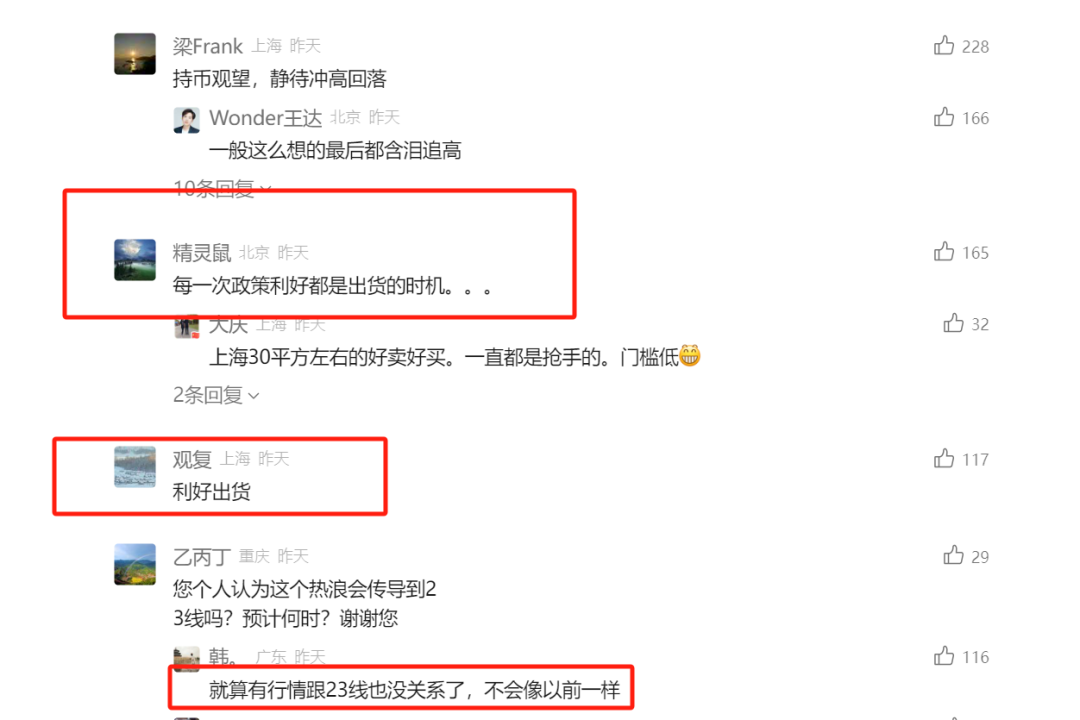

但评论留言关注点,则完全不在这上面。多数人都普遍认为,每次政策利好都是出货的时机。

早些年,我发现大家还对房子有所信仰,但现在什么信仰都被大势所趋的房价给拍死了。

我就从大趋势和身边真实感受,来说下为啥房地产回不到从前了吧。

先说宏观的,有几个数据,决定房产走势不可逆。

最本质就是供需关系发生了重大变化。

15年的时候,我国镇化率是57.3%,而到23年,上升至 66.2%。

另外我国的人口数量,在2022年开始,就出现下滑。

去年政治局会议也明确提出了:“我国房地产市场供求关系发生重大变化。”

再从对房子的信心来看。

截至2024年4月,新房的房价已连续25个月负增长。所谓买涨不买跌。房价下行必然会降低大家的买房信心。

进入到“房价下行——买房观望——需求降低——房价继续下行”的恶性循环。

宏观说完,再聊聊我身边的真实案例。

最近这一年,每当我外出一个城市,都会关注那个城市的房价。除超一线以外,其他城市跌幅可谓是相当的惨。多得直接腰斩,少的30%也得有了。

我很多在老家有房的同事,现在最难受的,就是当初没有把房子卖掉。处在现在的价位,卖掉心疼,不卖的话怕跌得更惨。

100多万的房子,动辄就跌个二三十万,谁能受得了。

而且小城市的空置房子,真心不好租。

小城市产业比较少,能租出去的房子,基本都围绕在学校附近。

这种房子可能还不愁租。不过呢,前几天我和一个朋友聊天,他给我反馈的是,原来不愁租的学区房,现在也面临出租的困扰。

一方面是楼区老化严重,附近可能会盖新楼,抢占市场;一方面是,现在孩子越来越少,外来就读的生源降低,租房的需求逐渐下降。

至于大城市,要是没选对地方,也会亏得挺惨的。

像我们的北望同学,作为买房刚需人群。之前就看过上海一些400万左右的房子,也有很多也降了20%左右了,很残酷。

这些我估计大家都清楚,由此我想多数关注房子的,可能都是想着把房子卖出去。

那么我们把房子卖出去,现在手头一笔钱,该怎么打理呢?

我觉得类比房产投资,我们投资的工具,至少要满足两点:

第一个就是要相对安全,不能有太大的风险。

第二个就是他要有被动收益,就像我们实现收租金的效果。

我对比了市面上投资工具,给大家找了3种,替代房产的投资方式,都是风险相对可控的情况下,能长期稳定增值,打造现金流的。

1、收息股

所谓收息股,就是所有每年分红的股票。

这种股票,通常来自那些经营相对稳定的大公司,比如银行、寿险公司这些。

在公司盈利后,拿出一部分利润以现金的形式分给股东。

一般按照每份股票设定固定的股息,持有的股票越多,拿到的利息就越多。

举个例子,某银行今年的股息是0.35。假如你持有一万股,那你就能分到3500块钱。

整体看下来,收益还是不错的,像一般银行股息率达到5-6%,比银行存款收益会高一些。

长期分红下来,就能模拟房租,获得一笔现金流。

但是,这里我们要注意收息股有一些缺点:

股票市值会波动。

如果在不合适的位置买入了股票,虽然能每年拿到分红,但股票价格下跌的话,损失的本金比你拿到的分红要多得多。

分红不稳定。

要知道分红分多分少,和公司整体的经营情况有关。

如果运气不好,在错的时间上车,选了错的公司,那还是蛮惨的。

所以,收息股对于投资者还是有一定要求的,并且能承受一定的风险能力。

2、新加坡REITS

REITs,翻译过来意思就是房地产信托投资基金。

主要收益模式是,我们把钱给基金公司,然后他们拿去投资一些优质的不动产项目。像酒店、办公楼、度假村等等,最后分给我们收益。

我们筛选了一些做REITS的国家,最后发现其中经验足、市场规模大、历史收益数据比较好,就属新加坡的REITS。

它作为亚洲最成熟的REITs市场之一,总规模约780亿美元,是全球最高的。

整体收益型上,股息率普遍能达到5%-10%,平均值都在8%左右。

像2011-2021年,富时新加坡REITs指数的平均年化收益做到了约10%,还是非常优秀的水平。

另外在底层资产分布上,也比较广泛,大约93%都在境外,风险也相对分散。

但这里要提醒一下,REITs是要上市的,所以基金市值会有所波动,收益出现起伏也是正常现象,甚至也有亏损情况。

所以在配置上要控制一下比例。

另外海外资产配置除了新加坡REITs,还可以看看新加坡定期寿险或者是港险。杠杆比内地的要高一些,作为财富传承或者是撬杠杆还是很香的。

其次港险,它是面向全球投资,收益性更高。虽说7%的收益有点水分,但选对好产品,5%的收益还很值得期待的。

所以如果是想要实现海外资产配置的,可以考虑一下,这几种方式,收益率都还不错。

3、增额终身寿险

增额终身寿险分为固定类和分红类。

其中固定类增额终身寿险,我觉得最适合我们普通人投资的了。

它的安全性和收益性,在无风险性投资中,无疑都是最优秀的。

收益还具有明确性,每年有多少,都清楚写在合同里。

长期下来,拔尖的产品,轻松实现,复利2.8%,这收益,就问现在还有谁能比。(当然说的无风险投资哈)

和投资房子相比,更是优势突出。

我有些朋友也有想过买房投资,但现在都已经放弃了。

但凡好一点,具有投资价值的房子都要好五百万以上,门槛很高,不贷款怎么拿的下来。

涉及投资,贷款就是一笔无法忽视的成本。别看现在贷款利率降到3.5%左右,但实际上每个月雷打不动3.5%的利息,意味着回报率必须超过5%以上才能打平。

这挺难的。以上海为例,我现在住的房子价值300万左右,但实际每年租金也就5万,租售比就2%不到,这还是好地段的房子,其他偏一些的房子怎么可能去打平。

而相同情况下,我们用一款增额终身寿险模拟租房,情况就完全不同。

就拿我住的房子为例。估值300万,每年收租也就5万块钱。

但是如果,他把这300万,放进一款优秀的增额终身寿产品中,等到5年之后,可以每年能固定领取8万块钱,而且账户里剩余的钱一直在增值。大后期甚至增值到500万,600万,远比投资房产强。

可能大家会说增额终身寿险前期是封闭期亏损呢,但是要知道房子,在刚买完也不是立马就能租出去的,还要装修呢,各种隐形成本增加,折算下来发现还不如增额终身寿省心。

以前,可能说靠买房实现资产增值,算是踩中了那个时代的红利。

但是,现在,房产经济褪去,那么上车增额终身寿险算是当下时代的红利。

现在低利率时代,其他保本保息的投资方式收益,都在走低,而增额终身寿险却能给你复利2.8%以上的收益,怎么不算是红利呢!

除了收益性方面的突出,增额终身寿险也还有着其他投资产品不具备的功能,像保单贷款,第二投保人,资产隔离等等,帮助我们实现资产的全面规划。

小学童2号

- 上一篇:哪些产品能够退税?怎么样?

- 下一篇:一个亿的保单,怎么投资可以躺平?

福临门两全C款,节税神器,现在投,明年多省一大笔钱

慧择小马老师|1030 浏览

年化达10%!个税最高省5400元!中意悠然金生来了…

慧择小马老师|836 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|360浏览