2023年5月26日,44岁的国内老牌信托公司——新华信托正式破产!

(来源:全国企业破产重整案件信息网)

它是2001年《信托法》颁布之后,业内首家破产的信托公司;

也是我国《企业破产法》自2007年6月1日实施以来,首例破产的信托公司!

其实早在2020年7月,新华信托就因为经营不善,被银保监会(即现在的中国银行保险监督管理委员会)接管。

在两年间,未能成功引入新股东,债务重组不顺,最终一步步走向破产。

这在业内也算是大新闻了。

要知道,信托牌照的含金量很高。全国也只有68块牌照,妥妥的稀缺资源。

信托怎么也开始破产?

信托在理财界,一直是高大上的形象。

因为它的门槛之高,普通人一般够不上。

百万起步,上不封顶。

按理说,拥有稀缺资源、筹募资金多,赚钱应该很容易,怎么也走到破产的地步?

这就要说到2个原因:

1、打破刚兑

国内的信托,大多都是以理财产品的形式存在。

有融资需求的企业,除了找银行借钱,还可以找信托。

信托公司觉得项目可行,会发起信托计划,向满足条件的人募集资金。

一般通过银行等渠道代销,100万起投。

这种融资方式,也被称为集合资金信托。

以前的集合资金信托跟(以前的)银行理财一样,相当于保本保息。

项目亏了,信托公司也会兜底。

但这几年,资管新规实行,信托就跟银行理财一起,都打破刚兑了。

投资者风险自担。

如果项目回不了款,亏了没人兜底了。

2、房地产行业“暴雷”

房地产行业,怎么影响到信托?

因为信托产品,一直是房地产企业的重要融资渠道。

所以就产生了连锁反应。

房企资金链短缺破产,信托产品也跟着暴雷。

据统计:2021年,房地产信托全年违约规模达917.11亿元,占比总违约规模61.34%。

2022年1~5月,房地产信托违约规模428.43亿元,占总违约规模比例达80.45%,房地产企业违约是重灾区。(来源:用益信托网)

投资人的钱,还能拿回来吗?

这次新华信托破产,投资人的钱能不能拿回来,关键要看信托项目资金能不能正常回笼。

但新华信托本身很多项目都出现了坏账,所以一些投资人的钱,大概率是拿不回来了。

只能在新华信托破产清算后,在监管部门指导下,利用清算所得,偿还投资人的部分损失。

但无论如何,损失是不可避免的了。

这个事给我们提了个大醒:

以往一些我们默认风险低的投资方式,也是有可能亏损,甚至暴雷的!

最近,小马老师还关注了一件事:搜特转债被强制退市!

要知道,可转债在过去30年从没有过违约!

但就在最近——

随着搜特转债背后正股,股价连续20个交易日低于1元,触发了面值退市指标。“搜特转债”也跟着正股一起,于本周一正式退市。

转股是没机会了。再看看公司资产的负债情况:

总资产39亿,负债55亿,目前已资不抵债;

同时货币资金只有2728万,现金流也长期处于入不敷出的状态。

另外,公司还存在多笔贷款逾期违约记录。

从公司目前的财务状况看,到期还钱,大概率也无钱可还。

这也意味着,以前宣传的可转债「下有保底」,这次大概率保不住了。

给普通人的2点启示

银行理财、信托、可转债,这些在过去,大家直觉上觉得很安全的投资,在这两年都陆续“暴雷”。

无数投资者用自己的血汗钱,提醒我们:

1、集中投资的风险更高了

而分散投资,主要目的就是分散风险。

即使遇到暴雷,亏损部分的钱和亏损全部身家,差别不是一星半点。

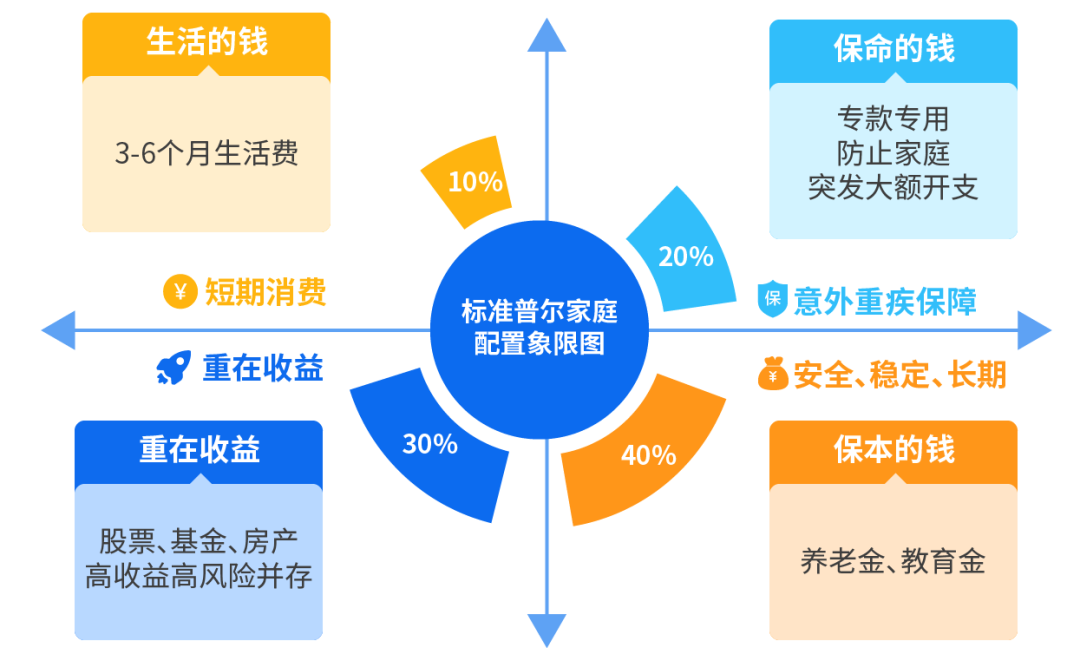

具体怎么分散?可以参考标准普尔象限图:

2、无脑投资的时代过去了

近两年投资环境变化很快,一些极端风险都可能发生。

投钱之前,真的真的要了解清楚标的的风险等级。

现在,我国近乎无风险的投资,只有3类:

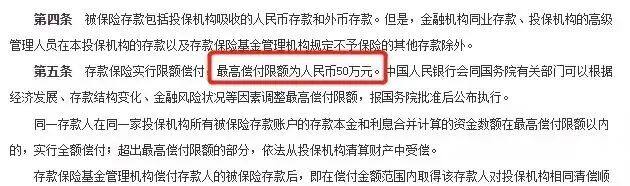

① 50万以内银行存款

受《存款保险条例》保护。

(来源:《存款保险条例》)

按规定,哪怕银行倒闭,50万范围内的本息也会付给我们。

PS:仅限银行存款,不包括银行理财。

② 国债

通俗点说,就是国家找我们借钱,国家信用兜底。

起买的门槛也低,一般是100块起(具体以购买国债时发行的通知为准)。

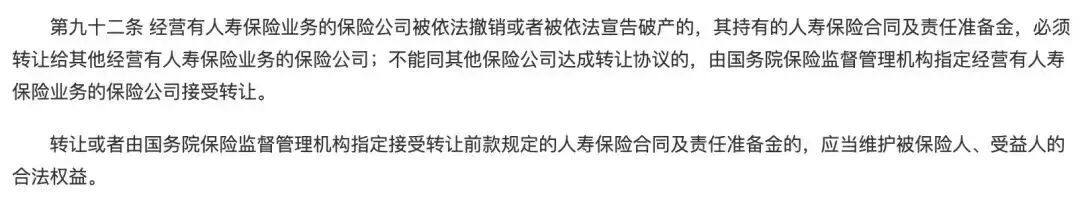

③ 人寿险

受《保险法》保护。

即使遇到极端情况,保险公司倒闭了也不怕,像年金险、增额终身寿险之类的人寿险的权益也有兜底保障。

(来源:《保险法》第九十二条)

如果想详细了解年金险、增额终身寿险,可以预约慧择保险咨询顾问,进一步了解。

赚钱不易,亏钱很容易……

这世道,不瞎折腾,好好存钱,就能跑赢大部分人了。

推荐文章