大家好,我是solo,最近看到消息,第二批养老理财要开始认购了!

从12月初养老理财发售以来,市场反响非常强烈,甚至还出现几个小时就卖20亿产品的情况。

大众热情高涨背后,足以见得,养老这事是很多人都关心的大事。

如今距离首次发售已经过去一个多月了。但是对于官方为何要推行养老理财,有的人还是不明白,solo再来跟大家深度聊一聊。

国家为什么要推行养老理财?

人口老龄化加剧

根据《第七次人口普查》显示,我国年龄在60岁以上的人口数量已经达到了2.63亿人,占比为18.7%。

一般来说超过10%,就算是老龄化社会。如今,我国已经算中度老龄化边缘。

过去需要1个年轻人缴纳养老金来“养”1个老年人,随着老龄化的加剧,可能就会出现2个年轻人交的养老金养一个老人情况。

如果人口出生率又不太给力,等到这届年轻人退休的时候,就会出现没有足够年轻人交社保,解决我们的养老问题。

所以,政府推动各个银行发行养老理财产品,也是为了缓解人口老龄化下的养老压力。

通货膨胀加剧

央行公布了过去十年的平均通胀率在2.29%左右。

这个数据还不包括房价和股票,实际通胀要高得多。

打个比方:你今年有10万元,那么明年可能就只剩下97700元,年贬值2300元,而10万存银行一年利息不过1千多。

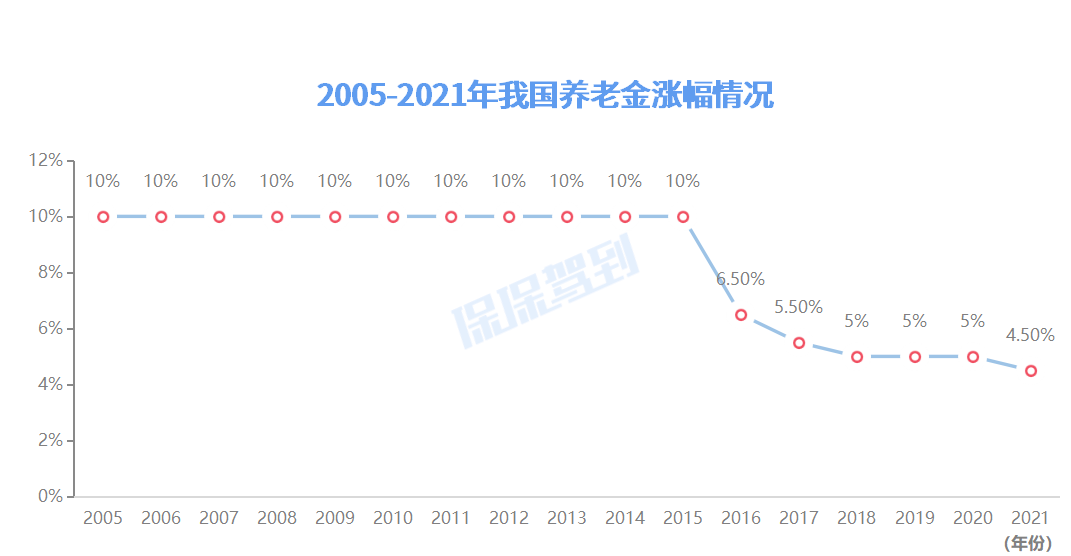

未来,大家的生活品质是越来越高,但退休金每年增长的速度却有限,尤其是近年来,涨幅明显下滑。

一旦涨幅赶不上物价增长,想要品质养老,没事旅个游,吃顿大餐,靠养老金就很难,如果有笔额外理财进账,日子无意更加滋润。

第三养老支柱发展是大趋势

各国的养老体系一般有三大支柱共同完成。

第一养老支柱:公共养老金(城乡养老保险、城镇职工养老保险)

第二养老支柱:职业养老金(企业年金、职业年金)

第三养老支柱:个人养老金(商业养老保险、个人储蓄养老)

目前我国“三大支柱”发展不平衡,严重依赖第一支柱,第二支柱发展缓慢,第三支柱仍处于起步状态。

既然养老压力不能都由老大承担,那么可以指望老二嘛?

现实也很难。

从2018年数据来看,全国仅有0.25%的企业提供企业年金,主要是大型国企为主,参保人数为2352万。

大多数都难享受这个福利,所以,国家对于第三养老支柱才会寄予厚望。

关于这点,发达国家已经有成功的借鉴经验,依据腾讯网发布的数据显示:美国,第一养老支柱仅占比5.8%,第三养老支柱占比达到了42%。

既然有了先例,那么集中力量发展第三支柱,就是必然趋势,而养老理财产品正是其中的一个举措体现。

备受追捧的养老理财值得买吗?

很多人在纠结它值不值得买,solo总结了下它的特点,大家自行判断:

01

回报快

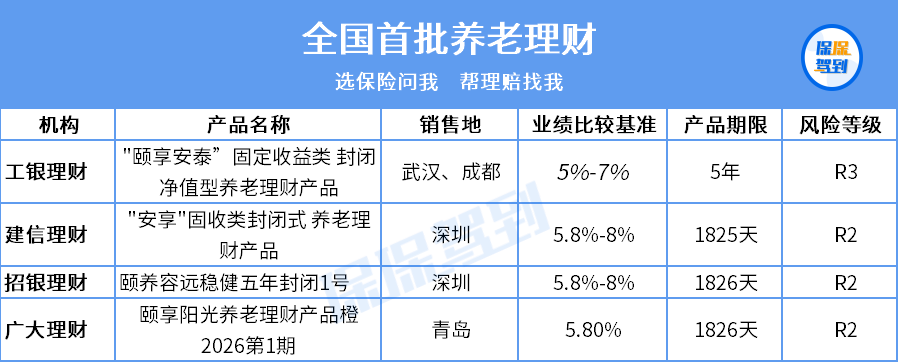

养老投资能不能很快获得收益,是很多都关心的事情,从已经发行的四款养老理财产品来看,回报还是比较快的。

比如招银理财的“颐养睿远稳健1号”,成立满6个月后,就会按投资情况季度分红。

要知道像养老年金,一般50、60岁才开始领钱,这样比起来,它的回报还是很快的。

而且年化收益在5%~8%之间,虽然不算特别高,但是一般5年定存定取年利率才2.75%。

这么对比下来,比存死钱划算。

02

门槛低

一般的银行理财产品都有5~10万的起投线,养老理财产品,1元起投,买多买少都可以,最高限额300万,也没有所谓的超额管理费。

比如工银理财,托管费率仅0.02%,无固定管理费。比其他理财产品的费率划算很多。

03

安全性高

养老理财产品设计初衷首要是安全,这些理财产品主要投一些固定收益类资产,虽然不保本,但是风险等级大多在2~3级,适合大多数投资者。

而且为保障养老理财的风险抵御能力,4款试点养老理财产品均采用非母行第三方独立托管隔离风险。

并在全国银行业理财信息登记系统进行统一信息登记,定期披露产品净值,做到风险收益全透明。

04

退出灵活

四只理财产品均虽然有五年封闭的投资期限,但也设置了赎回机制。

在投资者罹患重大疾病或有购房需要等情况下可以提前赎回,不过大多数有赎回费用。

除了养老理财,

还有哪些方式解决养老

虽然养老理财在安全性、灵活性、普惠性上有非常大的优势,但一是不保本,二是产品目前都是5年期间左右,不能保证长期可投。

如果你对安全和收益周期有更高追求,可以看看养老年金和增额终身寿。

养老年金险:

在确定的时间内给到确定收益。什么时候领钱,领多少,白纸黑字写进合同里,给你满满安全感。

有的年金险还能保证领终身,甚至提供养老社区等增值服务,更好解决养老需求。

相比理财产品波动的收益,确定性的年金险无意多了一份沉稳。

增额终身寿:

总的来说,它的安全性、收益性、流动性均不错。

安全性:收益白纸黑字写进合同,给你看得见的满满安全感。

流动性:增额终身寿除了身故能赔付,最重要的是保单现金价值可提前支取,除了能养老,还能作为孩子的教育金、创业、留学资金,灵活性很强。

收益性:有效保额每年最高3.5%复利递增,持有时间越久,收益性越高。增长利率写进合同。

人生在世,谁会不喜欢稳稳地拿钱的感觉,多一个选择,养老问题就少一份担忧,如果还有更多养老需求解决,欢迎找solo帮你一对一定制方案。

相关产品测评