前几天有朋友给大择留言问:

现在通货膨胀这么严重,我要是买了保终身的重疾险,等到我70、80岁出险,都40、50年过去了,万一保额贬值不够用了怎么办?

这位老铁的担心不是没道理,主要2个问题:

买终身重疾险吧,通胀来捣乱——保额贬值,保额不够用了。

买保到70岁的吧——得,70岁之后没有保障了。

场面陷入僵局......

也有倾向于理财的朋友提出自己的看法:

我拿保终身每年多交的几千块去理财,30年后复利也接近几十万了。

到底能不能通过自己理财、赚取高于保额的本息和来对抗通胀呢?

(如果理财本息和低于重疾险保额,那自己理财就没有意义了)

我们来算算看:

30岁男性,购买达尔文5号荣耀版重疾险(基础保障),保额50万,缴30年:

保70岁:3970元

保终身:5740元

保终身比保70岁每年多交不到2k,

我们假设选“保至70岁”,另外每年拿2000块来理财,按照4%年复利来算。

到第40年,总领取:345360.74元,

34.5万(理财本息和)<50万(重疾险保额),

想要通过投资理财来对抗通胀,还是太、难、了。

也许,对于我们大部分人来说,想解决高昂的大病治疗费,买保险比自己投资攒钱更容易。

但面对不可避免的保额缩水,我们怎么办呢?

其实,有三种办法可以有效应对:

1

担心保额不够,加保做高保额!

【优点:保障力度max;缺点:费钱】

既然保额会贬值,那就补充保额,保额够高,再贬值也不怕。

但补充重疾险保额也是有窍门的:

1)一次性购买高保额重疾险:选便宜的消费型重疾险

最理想的是,一开始就买一份高保额的重疾险,

不仅年轻时保额高,年纪大了,还有足够的保额可用:

如果选择100万、200万,40年后分别值20万、41万。

不过,一口气买高保额、保终身的重疾险,压力还是比较大的:

30岁成人购买100万消费型重疾险、保终身,分30年交,保费一年近2万。

面对预算不支持的情况,有2个解决办法:

①选择消费型重疾险,不附加身故责任、不选返还,能有效降低保费。

②等收入增加了,再分批先后增加保额

2)分批先后增加保额:看关键节点

我们要买多少保额,跟我们的收入、家庭责任和医疗费用相关,

①收入提高,提高保额:

假设我现在年收入20万,

我的重疾险保额需求=30万基本治疗费+3到5年家庭收入(比较理想的保额)=90万,

当我年收入上升至50万,我的重疾险保额需求也随之上升:180万。

②家庭成员、家庭资产增加,提高保额:

比如结婚、生宝宝、有重大贷款,

养家糊口的责任重了,保额就需要相应提高。

③医疗费用上涨,需要增加保额

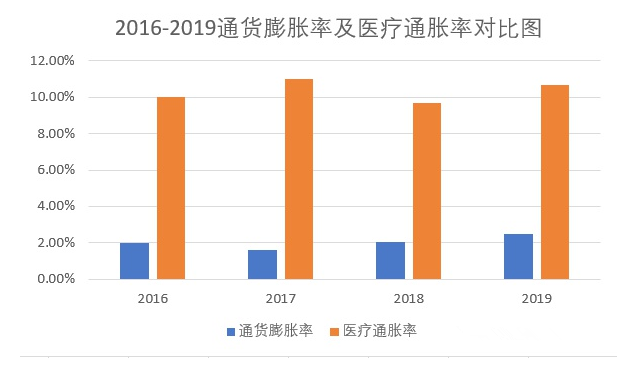

每年,我国的医疗通胀率都比通货膨胀率高出一大截,

以前有个头疼脑热,几十块钱就搞定了,

现在不花个几百块,甚至上千块,都别想出医院的门......

所以,建议大家可以每10年检查一下自己的保单,看下保额还够不够用。

3)提高人生黄金期保额:长期+短期保险组合投保的方式

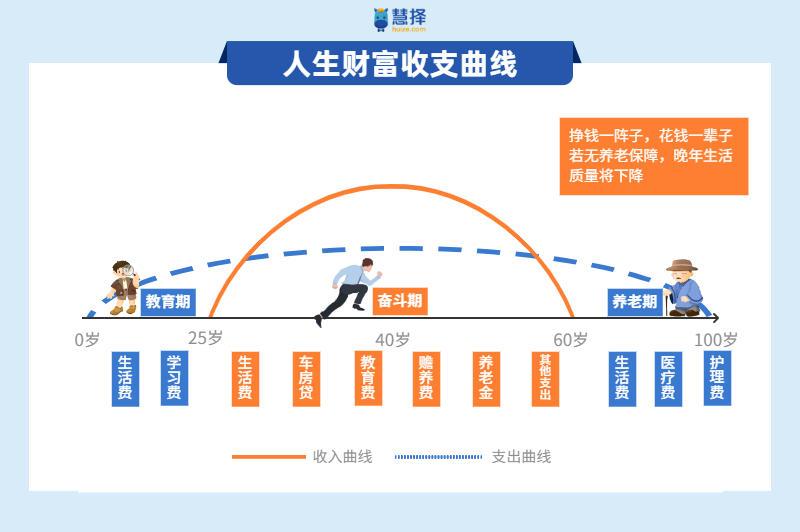

人的收入大概在30-40岁达到顶峰,

这个时候,是个人经济责任最重的时候:

孩子出生、供房、计划把父母接到身边,样样都不能出错,

因此这个阶段,作为家庭经济支柱的你,保额一定要高,

但是,怎么选呢:

买保终身重疾险,没有续保烦恼,但买高保额终身重疾险,缴费压力不小,

买定期重疾险,便宜,即使买高保额、保70岁的重疾险,也比终身的便宜很多。

这个时候,就可以选择长期+短期的组合投放方式,

比如说,

在30岁的时候,买个基础责任保终身的重疾险,同时叠加一个保到70岁的定期重疾险,

保终身:保得久,年老有保障;保定期:用少钱买到高保额,

这样,定期、终身重疾险的好处都占了。

2

补充医疗险,有效对抗通胀

除了重疾险增加保额,我们还可以通过买医疗险更快地做高保额,对抗通货膨胀。

【优点:超强抗通胀;缺点:仅限报销、非终身保障】

1)配置百万医疗险:价格便宜保额高,分担治疗费用

百万医疗险,一个超高性价比的险种,一年几百元就能换得几百万的保额,

尤其是保证续保时间长的,直接锁定保障15-20年,

即使通货膨胀再厉害,也难以稀释上百万的医疗报销额度。

例如:平安e生保长期医疗(费率可调)

20年保证续保

保险期间内赔付限额:400万元(年度1万免赔额)

也就是,在这20年的时间里,每年扣除1万的不赔,其他基本的都能报销。

假设投保的第5年患了大病,治疗费50万,扣除1万不赔,报销49万,

第6年,后续治疗花费20万,扣除1万不赔,报销19万,

之后每年治疗需要花费10万,每年扣除1万不赔,报销9万。

那么这20年内:总花费210万(50+20+14*10),总报销194万。

2)政府惠民保:百万医疗险,免赔额高,健康告知宽松

政府牵头推出的惠民保,其实也是百万医疗险,

优点是:年龄广、健康告知宽松,买不了商业百万医疗险的人可以上车

缺点是:报销范围小,部分地方只报销社保范围内。

以及免赔额高,每年2-4万的费用不能报销。

更适合给老人、买不了商业百万医疗险的人买。

3

拉长缴费时间,对冲通货膨胀

通货膨胀使得钱的购买力在下降,不仅是保额在缩水、保费也在缩水,

这种情况下,我们越晚交保费,我们实际支出的保费就越少。

比如保额50万,每年保费5000元,通胀率4%的情况:

第10年,保额缩水至33.7万,保费也因为通胀,5000元的保费实际价值为:3377元;

第20年,保额缩水至22.8万,保费实际价值2281元;

第30年,保额缩水至15.4万,保费实际价值1541元。

所以,将缴费时间拉得越长,在通货膨胀的影响下,我们实际缴纳的保费是越低的。

总结

通货膨胀是系统性风险,只要涉及到钱,不管是保额、还是保费,

又或是基金、股票等等,贬值都不可避免,

但我们只要用对了方法,可以在一定程度上抵御通货膨胀。