银行理财以后真的会亏钱,30万亿银行理财大洗牌!

![]() 收藏

收藏

大家好,我是钱多多,搞钱小能手~

最近,关于银行的新闻是一波接一波,搞得人心惶惶。

其中,最大的事莫过于:

未设立理财子公司,不得新增理财业务,中小行或逐步退出理财大军。

刚看到这消息,多多惊了。

难道以后银行不能卖理财产品了?以后我们还能投资啥?

别急,多多这就来把这事捋一捋。

这次对银行的整改,实际上是把银行理财的业务给剥离出来,让银行专心干存取借贷的事,理财的事交给专门的理财公司。

(来源:财联社)

实际上就是深化分工,让专业的人干专业的事。

对大银行来说,本身实力不俗,可以设立理财子公司,照样可以搞理财。

但对中小银行来说,缺乏独立设立理财公司的能力,就得退出理财业务。

不过,退出只代表不能经营自己的理财业务,还是可以代销其他理财公司的产品。

这对我们来说,其实是好事,避免某些银行业务不专精,影响我们的钱。

那监管为啥要这么做呢?

据多多观察,这是为了控制风险。

在这之前,监管方面还有个消息,9月1日以后,理财产品新增的直接和间接投资,都应优先使用市值法进行公允价值计量。

(来源:财联社)

这个对我们的影响其实挺大的,2018年央行发布《关于规范金融机构资产管理业务的指导意见》,是打破刚兑,允许银行理财产品亏损。

而这个,会允许银行理财的收益波动变大,也就是亏损的概率变大。

我来解释下为啥?

以前银行理财产品是采用摊余成本法来计算产品价值,就是买入的成本+利息。

这种计算方法,没法反应市场的真实价值。

也许产品价值下跌,但摊余成本法计算的净值却还在稳稳的增长。

这样,投资者买入的价格,会比实际价值高,一旦最后产品违约,就会造成净值悬空,出现更大亏损。

而这一过程,投资者被蒙在鼓里。

(来源:fabiaoqing)

这样的概率有多大呢?

多多看了下,今年上半年发行的理财产品中,总共1173只产品发生过跌破净值现象,约占全部新发产品总数的4.59%。

但如果换成使用市价法进行公允价值计量,银行理财的价格就能实时反映价值。

类似股票收益,每天实时呈现一样。

这样,即使产品出现亏损,投资者可以自己选择退出,不至于最后踩雷。

其实,不管是剥离银行的理财业务,还是用市价法代替摊余成本法,监管的方向都指向一个目标:打破刚兑,控制风险。

这个在2018年就实施的资管新规,目的就是释放银行潜在的风险,让大家都知道,就算是银行理财,也有亏损的风险。

但俗话说:上有政策,下有对策。

银行利用“摊余成本法”计量净值,给人营造了银行理财依然保本的假象。

这有碍新规的执行,也不利于投资者教育,肯定要不得。

所以才有,接二连三的政策出台。

总之,要知道银行理财产品是会亏损的,不能瞎买了!

综上分析,咱们可以明确一个事实:

以后想要找到既安全,又能锁定长期收益的理财产品,可能会越来越困难。

特别是现在还处在全球利率下行的大背景下。

那以后把钱放到哪儿比较好呢?

还是说一下,尽管银行理财不再保本,但它的安全性依然很高,仍可以作为一个选择。

但,买的时候,得留心挑一下,起码要懂得风险等级的区分。

银行理财根据风险性分为R1-R5五个等级,风险逐级递增。

R1基本上是保本产品,而R5的产品本金损失风险很大。

不过,相对于银行理财,多多还是比较喜欢传统年金险。

至少有2个亮点比较打动我:

① 安全稳定

受监管要求,保单涉及投资的产品,投资方向都被限定,不得投资风险太大的产品。

而且每份保险都对应一份合同,对于能领多少钱,啥时候领钱都写得明明白白。

跟市场风险基本没啥关系,就算股市跌成狗,到了时间,照样领钱。

② 现金价值复利增长

我们通常所说的银行存款利率,国债利率都是单利。

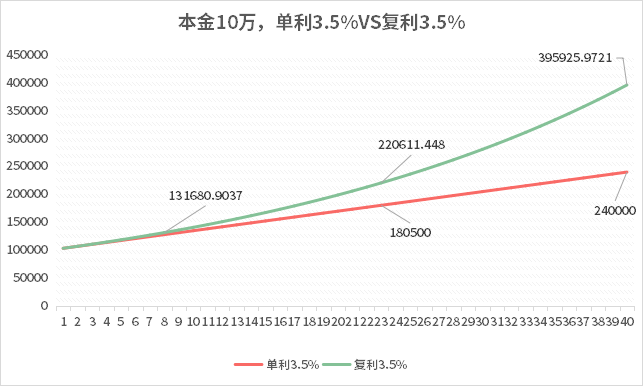

而年金险的现金价值是复利增长,我们以3.5%利率(通常被称作内部收益率)做个对比。

(低于3.5%的可以不用考虑)

时间越长,复利的优势越明显。

而且在购买那一刻,就可以锁定能领的钱。

当然,决定购买年金险也要注意一个问题,它属于一种长期的资产管理工具。

持有时间太短(2-8年,不同产品不一样),不仅没有收益,可能还会损失。

因此购买之前,务必做好资金的安排,注意别出现临时用钱要退保的情况就行。