保险公司靠不靠谱,银保监会说了算!

70%以上的人买保险,最关注就是保险公司这个“庙”,

安不安全?服务好不好?不会交了钱就翻脸了吧?

像意外险、医疗险这样短期的保险,一年才交几百块,

觉得服务不好,下一年可以换更好的,

但是像重疾险、终身寿险、年金险这样的长期的保险产品,

每年交少则几千,多则几万。而且还要长期交。这不得选择一个靠谱的保险公司?

先给大家吃个定心丸,你能想到的坑点,银保监会已经提前想过了,

毕竟一旦哪家保险公司卷钱跑路了或者倒闭了,这锅可是要银保监会来背的。

所以,银保监会对保险公司管控相当严格!

不信,你看:

当然,监管的好不好?

还得拿数据说话,毕竟数据不会骗人。

01

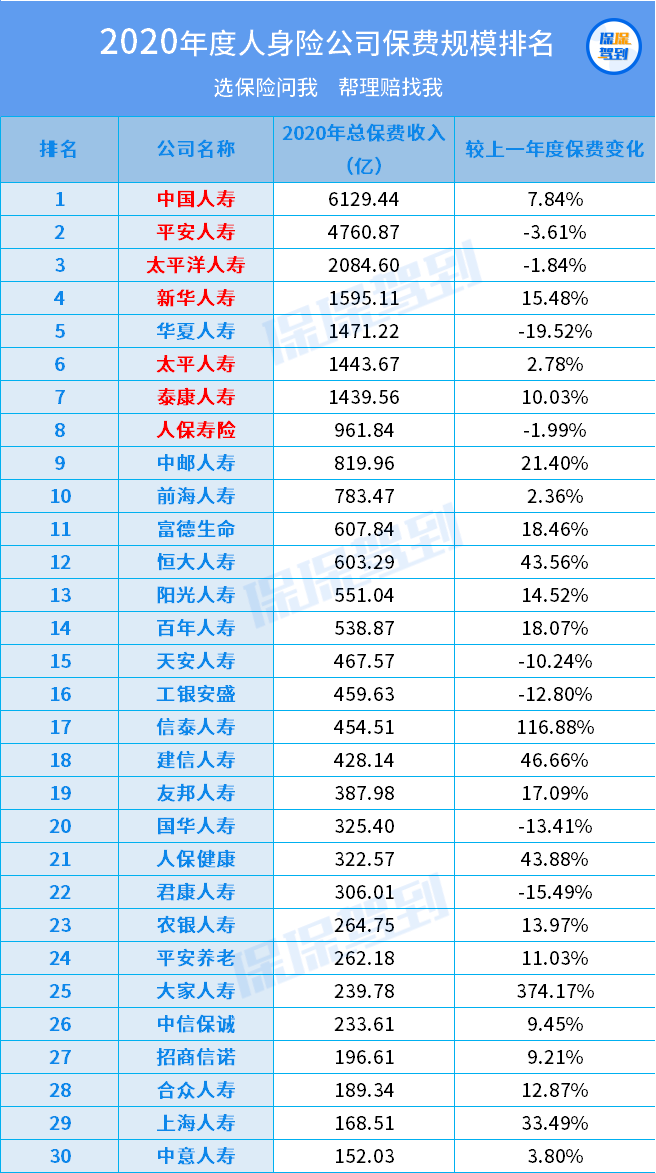

各大保险公司的保费规模排名

保费规模是衡量一家保险发展的好不好重要指标之一。

咱们常说的老七家都排在了前10名。

老七家:人寿、平安、人保、新华、泰康、太平洋、太平

可以看得出来,大家确实很钟爱老牌保险公司,

因为他们的知名度高,更能赢得用户的信赖。

不过,就算是其他没听过的中宏、中融、利安等公司,保费规模也到了百亿。

这规模,拿到其他行业,又是一个龙头,不容小觑。

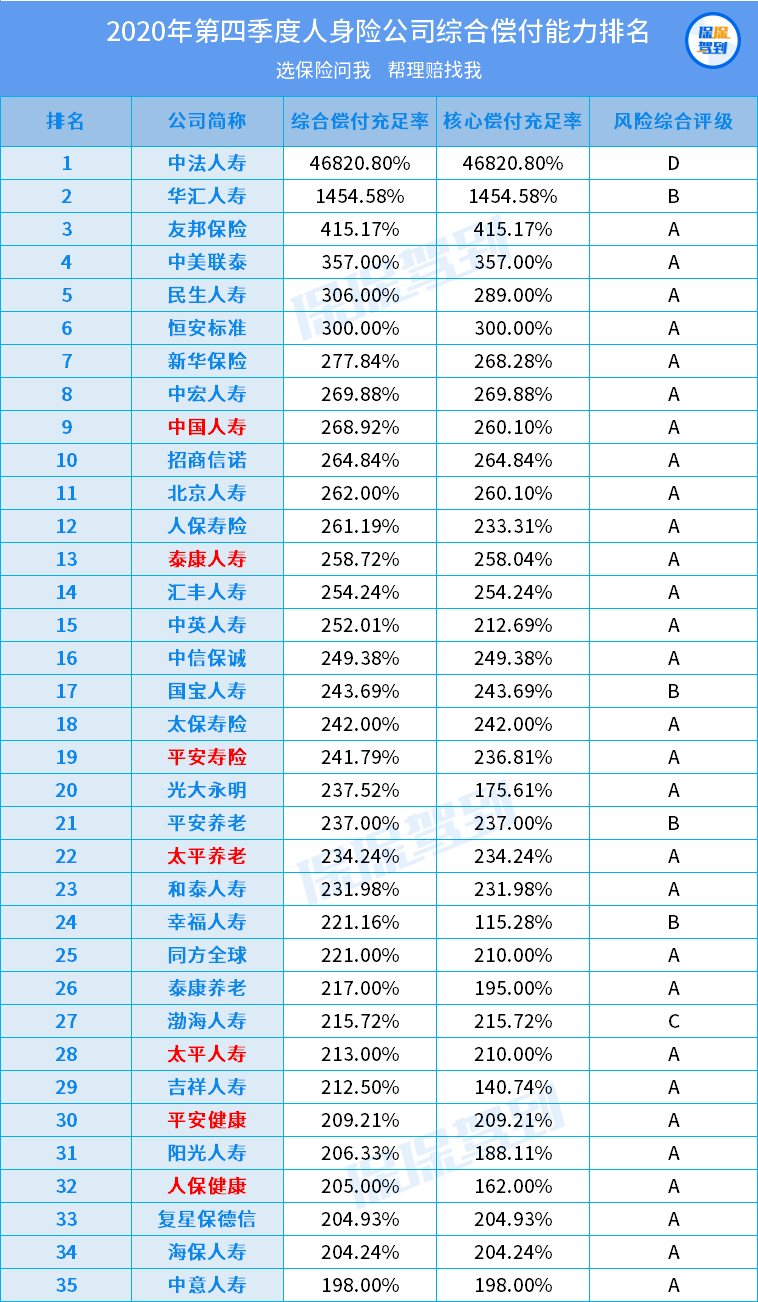

02

各大保险公司的偿付能力排名

偿付能力是说保险公司有没有钱赔。

主要看两个指标:偿付充足率和风险综合评级。

偿付充足率=实际资本/最低资本。

实际资本有点类似于保司的净资产。

最低资本是保监会确定的,保司业务规模越大,要求的最低资本越高,反之同理。

其实,就是为了确保保司有能力赔钱。

银保监会对这个比值的要求是,至少达到100%。

换句话说,就是保司拥有的净资产要大于可能赔的钱。

风险综合评级是基于综合偿付充足率、资本化风险、操作风险、流动性风险之后给出的评级。

分ABCD四类,B为及格。

下面是以2020年综合偿付充足率排序的数据:

可以看到,在偿付充足率这块,各家公司都是满足的。

不过这个也不是越高越好。

偿付充足率不高,可能意味着资金运用不到位。

所以,还要综合看看评级。

排在第1位的中法人寿,偿付充足率高得有点异常,但评级却不高。

一般来说,偿付充足率控制在120%-200%是比较合理的。

另外也可以看到,公司的规模大小跟偿付能力没有必然关系。

大小都能稳稳的赔钱。

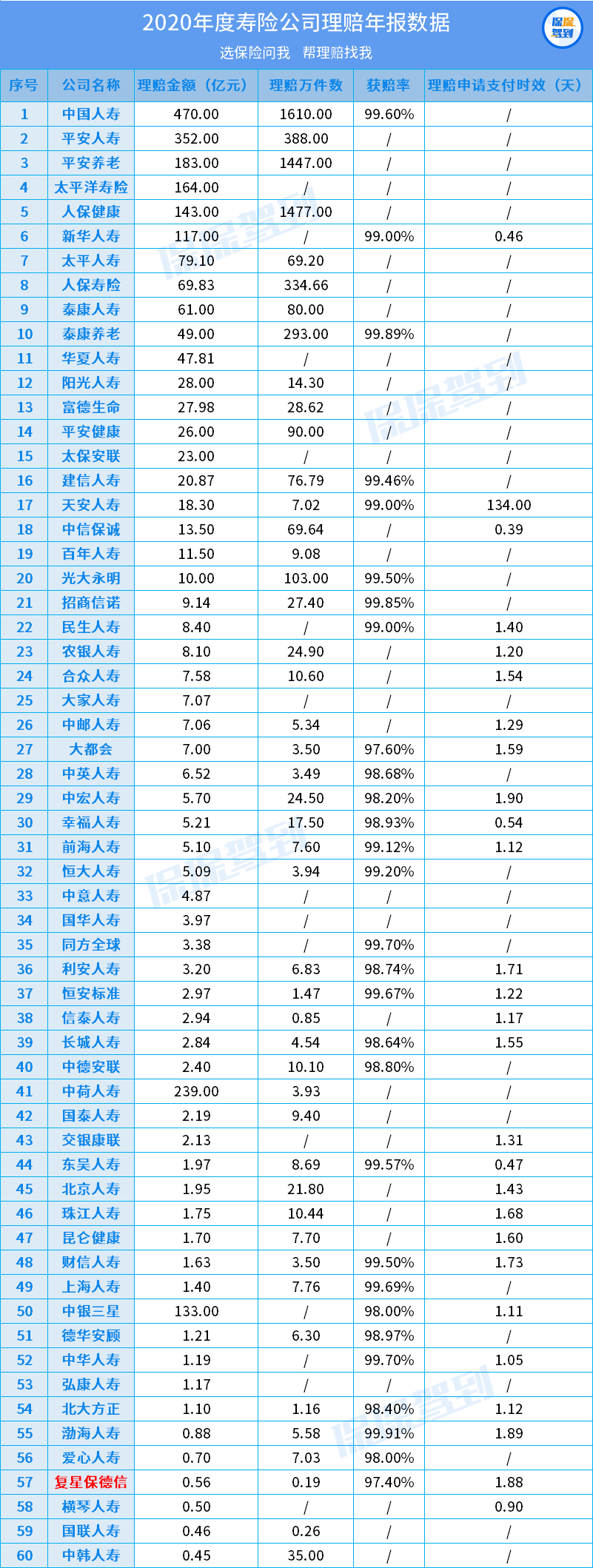

03

各大保险公司理赔服务排名

买完保险,咱们回家可能就把保单就放在柜子里压箱底了。

可是当我们要用它的时候,我们希望保险公司能够快速的理赔。

所以,理赔是大家选择一家保险公司的主要因素。

下面列了部分保司的获赔率和理赔支付时效。

获赔率=理赔成功的件数/申请理赔的件数。

理赔支付时效:申请理赔后,保司给钱的时长。

从获赔率来看,最差的复星保德信也有97.4%,百件拒赔数,不足两件。

其他的基本都在98%以上。

这也看得出来,在理赔上,并没有印象中说的那么“难”。

另外,在理赔时效上,保司也不是那么的“怠慢”。

基本上两天都能搞定。

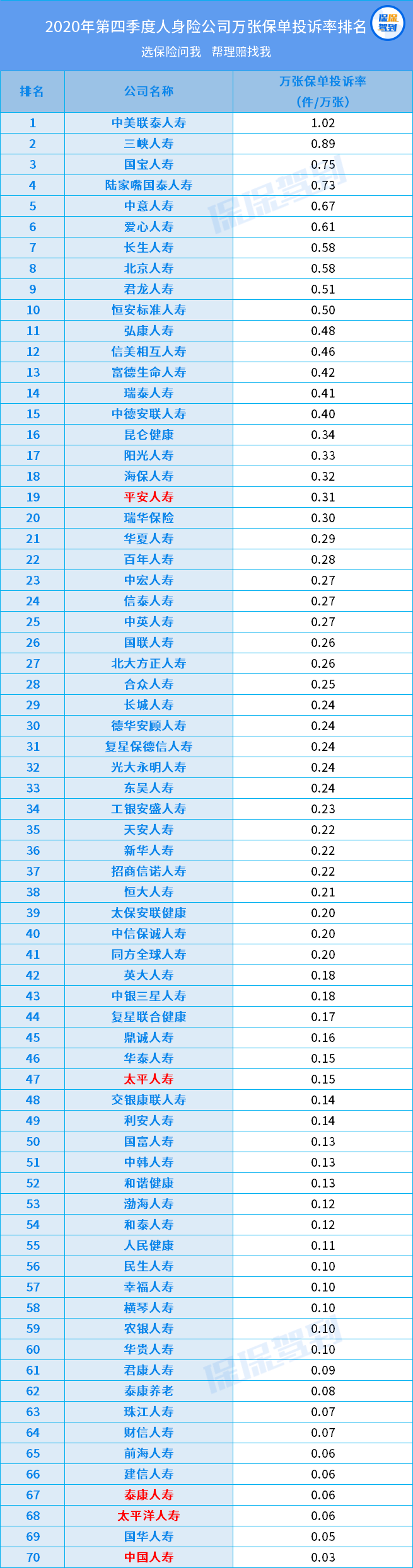

除此之外呢,投诉率也是衡量一家保险公司服务好不好重要指标之一。

下面列了去年第四季度的投诉率榜单

整体来看,都不算高。

一万份保单,最多才1个投诉。

而且,保司大小跟投诉量也没有绝对的关系。

大公司里表现好的有人寿、泰康,小公司则有招商仁和、中邮等。

但不管如何,投诉量都相差不大。

所以,大家可以看出,

在安全性方面,有银保监会这样强监管的政策,不管保险公司的大小,他们的偿付能力都是满足要求的。

在理赔服务方面,当然大公司更加靠谱一些,毕竟人家经营时间长、运营体制更加完善,我们可以优先选择他们,但从以上的数据中,也不能说明小公司的服务不好,反而我会觉得,小公司为了发展,会更加注重服务。

最后,solo想说,大公司服务好,小公司服务差,这是一个仁者见仁的问题,

最重要的是大家在买保险的时候看清楚保障,只有写在白纸黑字上面的东西才是最靠谱的!