经常有朋友问到我,重疾险到底应该买单次赔还是多次赔?

传统的单次赔相对来说便宜一些,但是一锤子买卖,确诊一次重疾就跟保险公司两清了,以后也难再买重疾险;

多次赔可能也就贵大概20-30%,能多赔好几次,看上去好像更划算。但是多次赔付型重疾险有一些比较关键的点需要注意,今天,就跟大家聊一聊。

另外提醒大家,多次赔付型重疾险中的优秀产品嘉多保,将于9月30日下架,如果有投保意向,请尽早关注哦~

点击图片了解嘉多保

本文分为以下3个板块:

1、重疾险真的有必要多次赔吗?

2、投保多次赔付型重疾险之前,这些必须知道!

3、为什么说嘉多保值得买?

01

重疾险真的有必要多次赔吗?

也许有人会说,一辈子得一次大病已经够倒霉了,不太可能病好几次吧?

一般来说,保险产品的发展趋势都是和大众的需求相符的,近几年越来越多重疾险采用多次赔付的设计,背后的设计逻辑略为复杂,我给大家简单总结为两点:

1、人均寿命在延长,重疾却趋于年轻化

2、患重疾之后再次患病的概率非常高

第一点相信大家已经有感知了,现在年轻人工作生活压力大,三四十岁就患癌或者心脑血管疾病的案例比比皆是。

与这点相对的好消息是,医疗技术也在不断发展进步,很多以前难治的病也被一一攻克了,但是患病和治疗过程对人身体造成的伤害却是不可逆的。

图片来源于:pexels

来看一组数据:

2013年的《新英格兰医学杂志》有研究表示:乳腺癌放疗可导致以后缺血性心脏病发生率增加;冠状动脉风险通常出现于放疗后5年,并将持续存在20年。

另一项来自美国犹他州Huntsman癌症研究所的数据也显示:在诊断为甲状腺癌后的1-5年内,高血压的风险增加了33%,心脏病风险增加了15%,脑血管疾病风险增加了129%。

由此可见,患了一次重疾之后,再次患病的可能性非常高。

多次赔付型重疾险的价值就体现在这里,在人们遭遇一次大病打击之后,依然能拥有后续的保障。

大家以前普遍觉得重疾多次赔付没必要,是因为多次赔付重疾保费远高于单次赔付重疾,感觉不太值得。

这几年互联网保险市场神仙打架,购买保险的成本越来越低,多次赔付重疾险与单次赔付重疾险的费率也逐渐拉近。甚至花单次赔的钱,就能买到某些多次赔的产品。

有人认为,多次赔付重疾险的定价是被严重低估的,那么,保险公司这个“羊毛”,你要不要薅?

02

投保多次赔付型重疾险之前,这些必须知道!

好了,如果觉得多次赔付重疾险确实有必要买,那接下来要解决的就是怎么挑选的问题。

并不是赔付次数越多越值得买,买之前,以下几点必须要了解清楚,这关系到你能不能买,以及出险之后能不能赔:

1、注意疾病分组是否合理。

大部分多次赔付型重疾险,都会对重疾进行分组,常见的是分5组或者6组,每组可赔一次。

重疾病种分组的合理性,直接影响到了多次赔付重疾险的价值,如果把高发重疾都分到同一组,那么之后再患其他组疾病的概率,就非常小了。

判断一款产品的重疾分组好不好,关键是关注以下几种高发疾病的分组情况:

恶性肿瘤(不包括部分早期恶性肿瘤)

急性心肌梗塞

脑中风后遗症

重大器官移植术或造血干细胞移植术

冠状动脉搭桥术(或称冠状动脉旁路移植术)

终末期肾病(或称慢性肾功能衰竭尿毒症期)

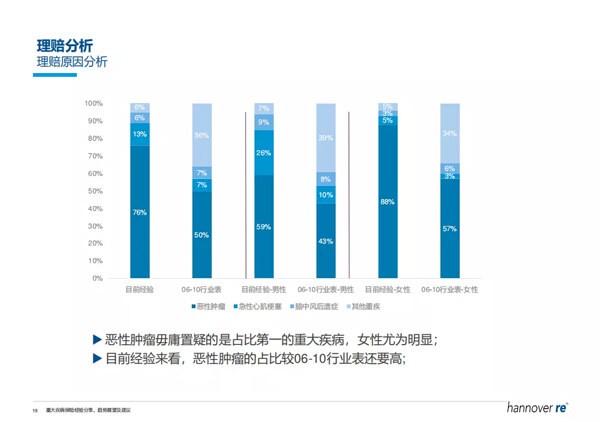

图片来源于:汉诺威再保险2019年秋季论坛数据

根据以往的行业理赔大数据,这6种疾病在重疾险理赔占比中超过90%,其中恶性肿瘤(癌症)占了大头,其次就是急性心肌梗塞和脑中风后遗症。

所以,我们在选择多次赔付型重疾险时,首先关注恶性肿瘤、急性心肌梗塞、脑中风后遗症这3种疾病的分组,如果有任意两个分到了同一组,那就可以直接跟这个产品说再见了。

另外几种高发疾病,分得越散越好。

2、注意等待期和间隔期。

重疾险“确诊即赔”有一个前提条件,就是确诊时间在合同的保障范围之内。

等待期和间隔期内出险,保险公司是不赔的。

等待期的设置是为了防止消费者“带病投保”,大部分重疾险的等待期是90天或者180天(不同产品可能有差异)。

另外,还需要注意间隔期。如果不幸多次确诊重疾,两次确诊的时间需要间隔180天或者1年以上(不同产品可能有差异)。

这两个时间的设置,都是为了保证保险行业能健康发展。当然,对消费者来说,等待期和间隔期越短越好。

3、关注投保门槛高不高

重疾险可不是说买就能买的,很多产品好是好,但却因为健康告知严格,很多人都买不了。

如果是多次赔付的重疾险,投保门槛可能会更高。

原因很简单,身体有点小毛病的人,往后出险的概率更大,而上文也说到,疾病之间往往也存在关联性。

因此,很多保险公司为了控制理赔风险,往往会将多次赔付重疾险的健康告知做得更严格,防止逆向选择。

03

为什么说嘉多保值得买

回过头来看看,上线一年多,即将要下架的嘉多保:

嘉多保的产品形态并不复杂,基础责任为:重疾赔6次+中症赔2次+轻症赔3次。

重疾:

重疾保障110种疾病,分6组、赔6次,每次赔100%保额;

如果投保前10年首次患上重疾,且年龄小于50周岁,可赔120%保额。

中症:

中症保障的病种数量为25种,不分组、赔2次,每次赔50%保额。

轻症:

轻症保障40种疾病,不分组、最高赔付3次,赔付保额按30%、35%、40%依次递增。

此外,还有身故/全残责任、被/投保险人豁免、可选的恶性肿瘤多次赔等等。

乍一看,表现尚可,也没有一项责任是鸡肋。

那么对应上文提到的挑选准则,嘉多保是否值得买呢?

01

重疾分组情况

嘉多保把110种重疾分成了6组,共赔付6次。

最高发的癌症单独一组,分组形态上优于恶性肿瘤不单独分组产品,理赔过癌症也不影响其他重疾的保障。

此外,每个分组的病种数量也分配均衡,高发的6种重疾(恶性肿瘤、重大器官移植术、终末期肾病、脑中风后遗症、急性心肌梗塞、冠状动脉搭桥术)分散分布在4个组中,创造了多次理赔的良好条件。

02

等待期和间隔期短

嘉多保的等待期只有90天,两次重疾之间的间隔期也只有180天,算是非常良心的产品了。

03

健康告知宽松,投保条件友好

嘉多保的健康告知只有七条,其中一条针对女性,一条针对儿童,成年男性只有5条健告要求。

此外,对于甲状腺/乳腺结节人群,嘉多保也有着宽松的核保政策。

像甲状腺BI-RADS分级为1级、或是分级2级且满足囊性结节最大直径在1.5cm以内,都能正常承保。

04

可选恶性肿瘤额外赔付

上文提到,恶性肿瘤在重疾理赔中的占比最高,在治愈后也非常容易复发。所以,很多人购买重疾险,都比较看重恶性肿瘤保障责任。

而嘉多保除了基础的保障之外,还可以附加恶性肿瘤保险金,恶性肿瘤最多能赔3次,妥妥的贴心和保障。

并且,嘉多保也没有设置理赔“隐形门槛”:不管是新发、复发、转移、还是仍然存在的恶性肿瘤,统统都能赔。

嘉多保贵不贵呢?可以点击下图进入产品详情页,勾选信息进行测算:

点击图片测算保费&投保

选多次赔付重疾险,主要就是看保障是否充足,重疾分组是否合理、投保门槛高不高、等待期和间隔期是否合理。

看完上面的分析,相信大家都能有自己的判断,在“多次赔”的重疾险中,嘉多保可以说是非常优秀的了。

再次提醒大家,嘉多保将于9月30日正式下架,如果有投保意向,建议尽早关注。