好消息!好消息!

终于等到了时隔4个月的降息。

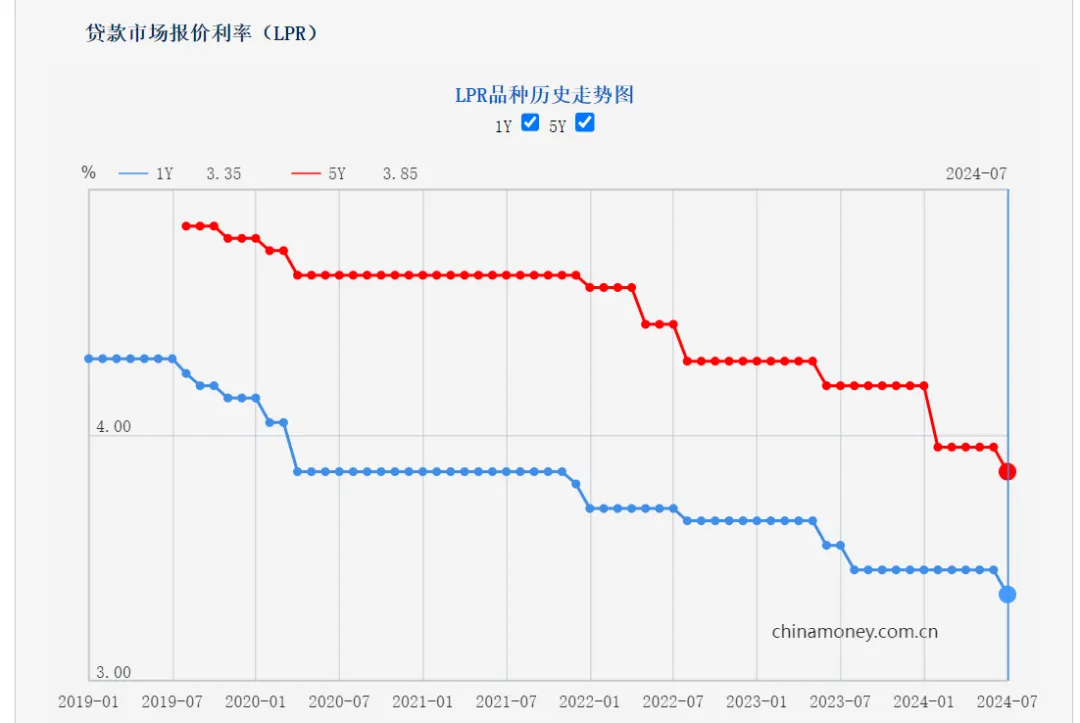

7月22日,7月LPR报价出炉啦——1年期和5年期利率均下调10个基点!

(图源:中国人民银行)

1年期LPR为3.35%,上月为3.45%;

5年期以上LPR为3.85%,上月为3.95%。

这就意味着,你又能少房贷了!

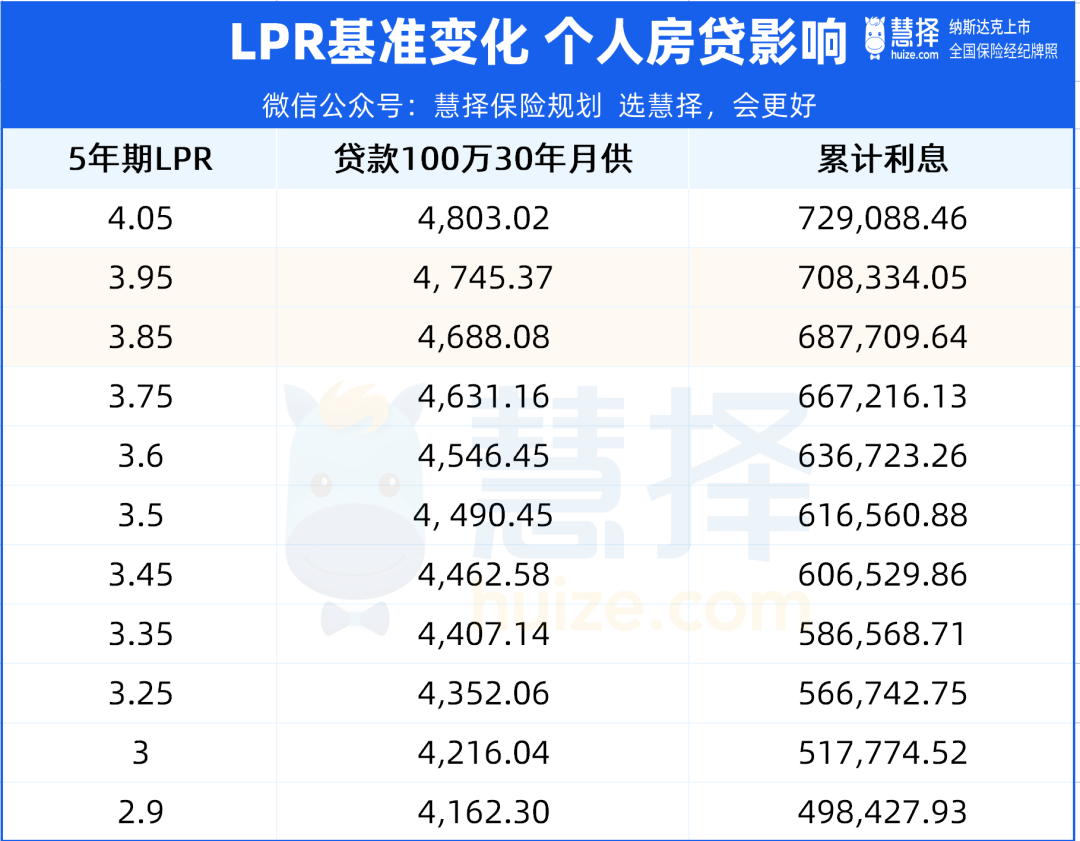

如果你是100万的商贷额度,按照30年贷款期限、等额本息的还款方式计算,

5年期以上LPR下降10个基点,你的月供可以减少57.3元。

看似不多,但是30年下来,总共能省下2万左右,这笔钱足够一家人安排一次不错的旅行,或者为孩子多存一笔教育基金。

本次降息,是今年第二次调降LPR,上一次是今年2月,下调25个基点。

(图源:中国人民银行)

这对要买房,和已经买房的人来说,都是好事儿~

有人开心,有人则还在蒙圈,甚至连LPR是个啥都不清楚。

今天咱们就来瞧一瞧,它到底是个什么货?

什么是LPR?为什么会下降

LPR全称是「贷款市场报价利率」,想搞明白它,得先懂利率是啥?

咱们借银行的钱去买房,到期了,要还钱。

借100万,每年要还多少利息?

这事儿可不是单个银行可以随便拍板的,而是由18家银行直接参考市场信息共同报价,

去掉最高值和最低值后,进行平均计算,最后得出的结果,就是LPR,也就是贷款市场报价利率。

LPR也分两个期限品种,1年期和5年期及以上——

贷款期限在5年及5年以内的,以1年期LPR为基准,比如企业贷款;

5年以上的长期贷款,以5年期以上LPR为基准,比如我们普通人买房。

现在,新发放的商业房贷,都跟着LPR的变化走:

房贷利率=LPR利率±加点

由于房子不好卖,很多城市取消了首套房下限,自定义加点。首套房利率一路走低,有的城市都快“2”字头了。

可是,这和已经买房的人没啥关系,

因为存量房贷的加点是固定的(p.s.去年9月全国普降过一次),只能等着LPR降低,才能减轻负担。

再者,LPR名字虽然好听,但人品如渣男,

渣男最大的特点就是善变,善变到什么程度呢?每个月20日(节假日顺延)更新一次,所以它一月一变。

但并不是说,新的LPR利率一出炉,下月我们还房贷就能立刻享受优惠。

咱们要等到合同约定的「重定价日」之后,才能执行。

每次重新定价,定价基准会调整为「最近一个月的5年以上LPR」,定好就会延续一整个周期。

一般银行会默认两种选择:

每年1月1日

贷款放款日对应的每年对月对日

对多数人来说,重定价日是每年的1月1号,

也就是说,本次以及2月那轮LPR下降,和今年的还贷额没有关系,明年1月之后,才能得到利率减免。

那如果你的「重定价日」是每年的8月1日,那恭喜你,下个月就可以看到调整了。

*注意,LRP降了对公积金贷款利率没有影响,因为公积金贷款利率参考的是央行公布的公积金贷款基准利率。

比如深圳,当前5年期及以上公积金贷款,首套利率2.85%,二套利率3.325%,还是非常香~

至于央妈为啥要降息呢?

要知道,银行对客户实际执行的贷款利率早就已经低于LPR基准利率。

以深圳为例,首套房贷款利率已经低至3.4%。全国其他城市的首套房贷利率也基本都在3-3.5%的区间水平。

而对比之下,我们的LPR利率还任性地停留在3.95%的高位!

贷款利率,本质上是钱的“交易成本”,也就是说,人们愿意用多高的成本去借钱。

现在人们对经济环境预估越不乐观,借钱意愿越低,当钱供大于求,那它自然就会降价,贷款利率就应该降低!

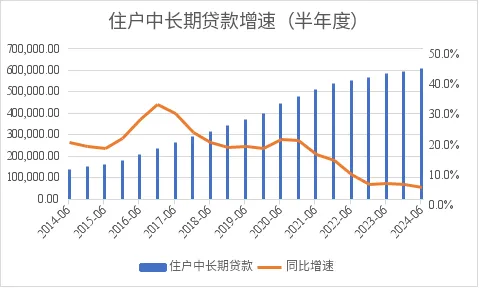

我们的借钱意愿如何?看社融数据就知道了。

今年上半年,全国社融增量累计是18.1万亿,比去年同期少了3.45万亿。

代表房贷的住户中长期贷款,相较于2023年的1.46万亿元,下降19.2%,相比高峰的2021年下降66%。

足以说明,大家借钱的意愿很弱!

(图源:央行2024年上半年金融统计数据报告)

既然现在市场上大家的借钱意愿不强,代表市场上的钱供大于求,那LPR作为政策利率就必要在高位“端着”了!随行就市才是对的。

所以,LPR调低,向市场利率贴近,是必然会发生的事。

本次下调

对我们普通人有什么影响?

①存量房贷利好

对于背着房贷的人来说,这绝对是个利好消息!

过去,有人戏称,新购房业主和存量房贷业主就是处在两个平行世界,同人不同命~

对于新购房者而言,“5·17”新政提出取消商贷利率之后,贷款利率早就已经像脱缰的野马一样,摆脱了LPR的束缚,不断下探,6月全国平均新发放的房贷利率为3.45%,历史最低水平!

反观存量房贷业主,救市的红利是一点没吃到,只能眼红新购房的利率,越来越低...

苦苦等到LPR下调,才能在重定价日享受到优惠,一年还只有一次机会。

今年两轮累计下调35个基点,按100万、30年期的房贷算,每个月可以省下近200块,一年将近2300+。

不过呢,下调虽然是好事,但还是有点不够看。

据新浪财经报道,目前存量房贷的平均利率依然在4%左右,存款利率、理财产品的回报普遍低了1个百分点。

(图源:新浪财经)

提前还贷,相当于「买」了个4%的理财产品,经济账更划算。

所以,提前还贷潮又卷土重来了...

②存款利率下调

当整个社会的融资成本都在下降,低风险增值工具的利益降低,就是必然。

7月LPR一经下调,2024新一轮降息潮立刻来袭!

向下滑动查看

(下拉插件)

四大行宣布,从7月25日起均下调了人民币存款挂牌利率——

一年期、两年期、三年期和五年期人民币定期存款利率分别下调至1.35%、1.45%、1.75%、1.80%。

这是因为,存贷款之间是有联动性的。

银行吸收储户的资金,然后贷出去赚取利差,这是银行最基础的盈利模式。

LPR下降,说明银行放出去的钱收益下降,那么为了维持银行的息差收益,银行就会降低存款利率。

根据以往经验,国有大行行动后,中小银行也会跟进调整,

因此,目前只要存款利率还能达到2%以上的银行,都值得存友上车,尤其是中长期存款!

③同样的利息,需要更多的资金

假设你需要每月1万的利息,这笔被动收入能让你实现财务自由。

看看利率的变化,对你的财务自由计划影响有多大。

利率4%时,需要300万资金,

利率3%是,需要400万资金,

利率2%时,需要600万资金,

利率1%时,需要1200万资金。

你赚钱的速度,赶得上利率下滑的速度吗?

所以,在利率下行的大环境下,当下最重要的,是锁定利率。

给大家推荐个优秀的财富增值工具——海保人寿鑫玺越增额终身寿,

在利率持续下行的当下,它不仅能够提供身故保障,还能长期锁定保单利益、安全稳健增值。

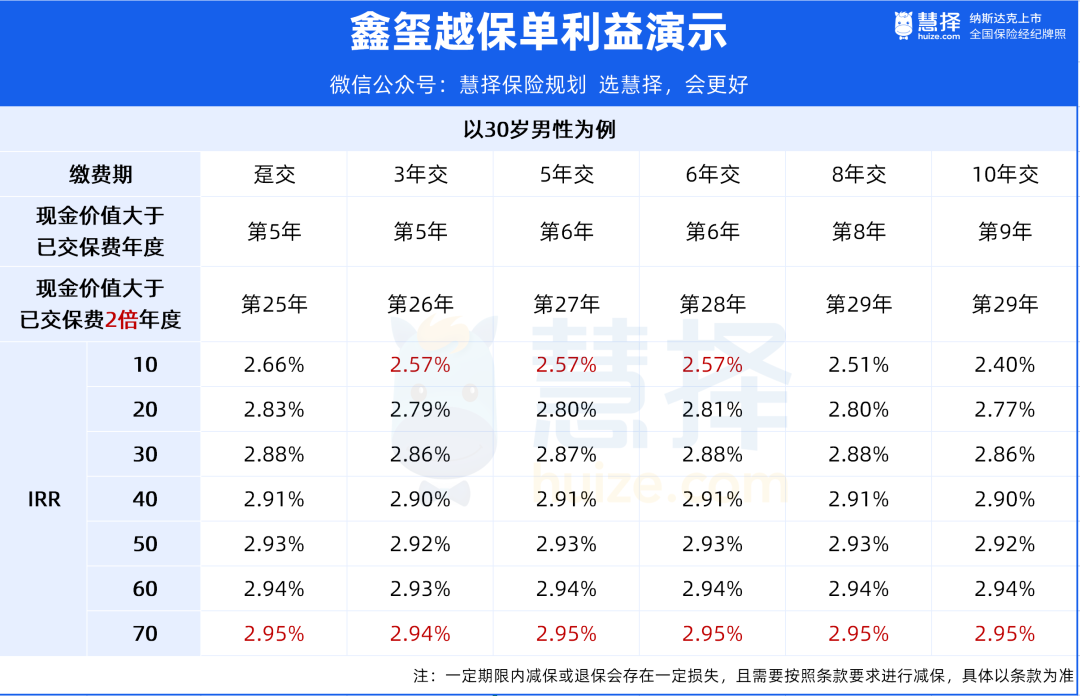

大家最关心的保单利益表现,我们以【30岁男性】为例,看下鑫玺越在不同缴费期限下,现价超过保费的时间以及IRR对比。

综合来看,无论哪个缴费版本,鑫玺越的资金“回血”速度、整体表现都很抢眼,在目前的增额寿市场中,黑马之名当之无愧。

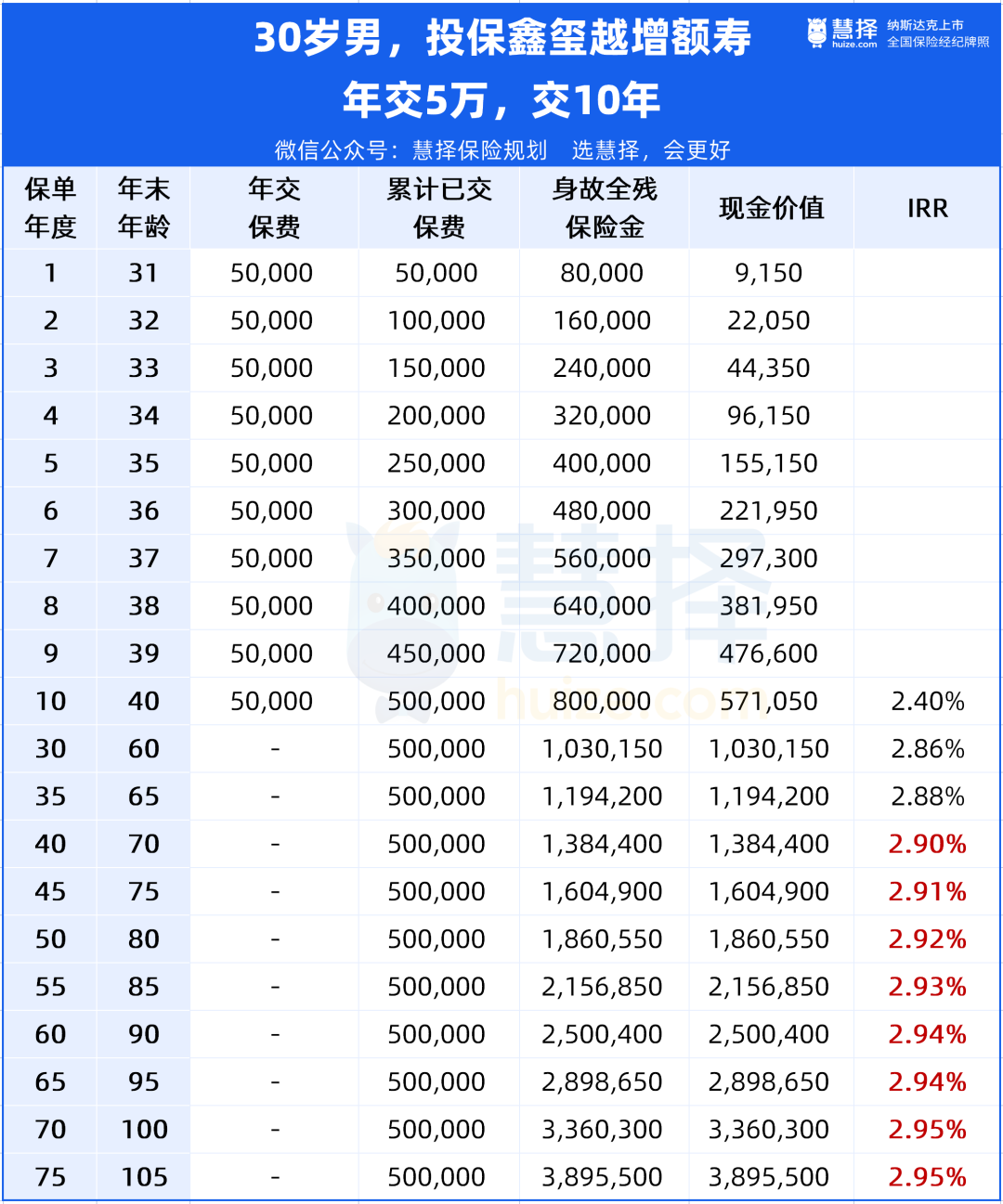

如果以30岁男性,5万*10年交为例:

鑫玺越只要9年,现金价值就已经超过已交保费,实现“回血”。

在保单第30年,鑫玺越的现金价值达到1030150 元,净增值53万+,IRR约2.86%。

此时被保人正值60岁,大概率已经退休,若是养老金不够用,可以申请减保从中领取部分现金价值来改善生活。

若是用不到这笔钱,保单持续增值,到后期IRR可以达到2.95%。

如果资金充裕,适当缩短缴费时间,保单利益则会“更上一层楼”。

很适合用做长期资金的规划工具,比如退休金补充、孩子的教育、婚嫁、创业等……

遗憾的是,3.0%预定利率的财富保障类保险,恐怕也时日无多。

根据媒体爆料,部分公司增额终身寿险产品将于8月底之前下架,分红险产品将于9月底之前下架。

传统人身险产品预定利率或从3.0%→2.5%,

分红险产品保证利率上限或从2.5%→2%,

万能险产品保证利率上限或从2%→1.75%。

这意味着着,同样的投入保费,保单利益相较调整前,差距太大了!

3.0%产品,或将要成为绝版,区别就是有的产品还有1个月的存在时间,有的可能还有2个月。

可以说,当下,存一分钱比赚一分钱更有价值。

相关推荐

2024最新生育保险全攻略,用好了能拿好几万!孕产险哪些值得买?孕产险,顾名思义,就是保障生娃前后,孕妈和新生儿的疾病治疗。做孕产险的保司不多(毕竟风险摆在那里),小马老师对比了目前市面上的十几款孕产险,挑出了3款好产品,下面给大家分别从投保规则、孕妇保障、新生儿保障、其他责任、保费5个维度对比

鑫玺越增额终身寿险返场,增额寿中的一匹“黑马”!鑫玺越增额终身寿险,长期IRR达到2.95%以上,在现价增长这一块,可以说是妥妥的一匹“黑马”

重疾险全面涨价?涨多少钱?这5款产品千万别错过!假设预定利率从3.0%下调至2.5%,除了影响增额寿、年金险保单利益降低外,重疾险会全面涨价。到底涨多少?要不赶上这趟末班车?有没有值得加保的产品推荐呢?这5款产品千万别错过!