过去有2类保险经常被骂,一是带返还功能的保险,二是分红型保险,甚至有人露骨地说“分红型都是坑,不推荐分红型”。

然而今年,小马老师发现了个有趣的现象,大家又纷纷开始推荐分红型保险了。

今天这篇,就是给大家说说:

分红型保险,是不是坑?

现在的分红险,有什么优势?

分红型保险怎么选?

分红型保险,是不是坑?

先给大家解释一下,什么叫分红型保险?

指保险公司在每个会计年度结束后,将上一会计年度该类分红保险的可分配盈余,按一定的比例、以现金红利或增额红利的方式,分配给客户的一种新型人身保险。

其实,我们重点知道这一点就可以了:分红型保险,跟其他类型保险最大的不同,那就是它可能会有2份利益。

①保证利益。能拿到多少,签合同的时候就定好,是确定能拿到的。

②浮动利益。就是保险公司发的分红,具体分多少,根据经营情况而定,但不会<0。分红可以是以现金的方式派发,也可以是以增加保额的方式,不同的产品派发方式可能不同。

以35岁女性,总保费10万(2万*5年),购买一生中意分红型增额终身寿为例:

对产品进行利益演示的时候,也会分开来演示:

黄框部分是保证利益演示,而红框部分则是红利利益演示。

要注意哦,红利部分是预期分红,它可能浮动,也可能为0。

与其说“分红型”是一类保险,它更像是一种保单利益分配方式。

终身寿险、两全保险或年金保险这3类保险,都可以设计成分红型。

这么看下来,你是不是有点疑问:又有保证利益,又有分红,这么好的保险,怎么会被骂?

其实也是有历史原因的:

首先,2022年12月30日前,分红险的分红情况是不披露的,导致买分红险就像开盲盒。

其次,以前的利益演示偏高(高档是6%,可包含死差和费差;现在最高只能演示4.5%,只包含利差),又加上销售误导较常见,用高档利益演示当做保证利益,到分红的时候,跟原本的预期差别较大。

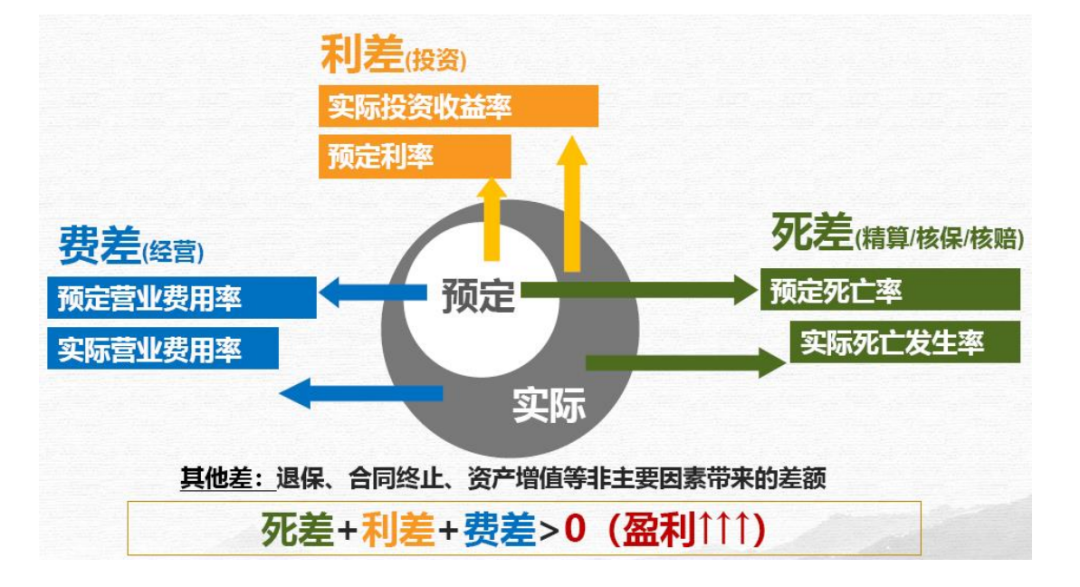

PS:利差、费差、死差,都是分红型保险红利的来源,它们具体是什么,可以看下图:

最后,之前保单利益确定的年金、终身寿、两全,本身预定利率就高达4.025%、3.5%,实际长期利益也接近这2个数。

而分红型保险,因为可能有额外利益的存在,预定利率往往定得低一些,比如2.5%。

在3.5%时代,用1-1.5%的保证利益,去换1%左右的浮动利益,感觉就不是很划算。

那么,现在的分红型保险,为什么又开始推荐了呢?

因为上面说的这些“bug”,这几年都慢慢被修正了。

现在分红型保险,优势在哪?

1、分红不再是盲盒

2022年11月,首次提出要求保险公司披露分红实现率指标,用来展示“生效了N年的分红保单的实际红利派发情况”。(来源:《一年期以上人身保险产品信息披露规则》)

红利实现率怎么理解?

红利实现率=所有年度派发红利的累计值÷投保建议书上对应年度的红利累计值,而并非单独一个年度派发的红利与演示红利的比值。

这个数值,当然越高越好。

不过要注意,不同产品的红利演示利率不一样,所以不能简单地认为:红利实现率高的,红利就高。

2、利益演示更合理

过去的分红险,演示利益有三档,低档是保底水平(分红为0),中档是4.5%,高档是6%。

容易给人高利益预期,于是新的利益演示要求下,演示利率变成只有“0”和“4.5%-产品预定利率”两档。

如此一来,给投保人的预期会更合理一些。

3、下有“保底”,上有“增益”

2023年7月31日后,人身险新产品的预定利率完成调整,传统险、分红型人身险产品的预定利率上限分别调整为 3%、2.5%。

那就意味着,现在的分红险是用0.5%的保证利益,去换1%左右的浮动利益,这就有点心动了。

我们估算了一下,新的分红险长期IRR大概在在3.4%-3.8%之间。

估算方法有点麻烦,就不给大家演示了。

正好最近新上架了一款分红型的增额终身寿险,用30岁男性趸交10万为测算条件:

得到的结果,跟我们估算的能匹配上。

此处再解答2个大家可能会有的顾虑:

① 保司会不会故意少分红?

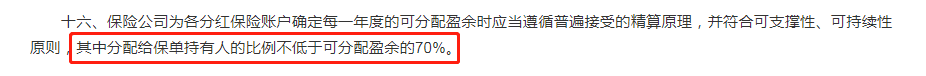

根据分红险精算规定第十六条:

所以,保险公司只要有赚的,就要至少把“可分配盈余”的70%拿来分红。

② 每年的分红会不会大起大落?

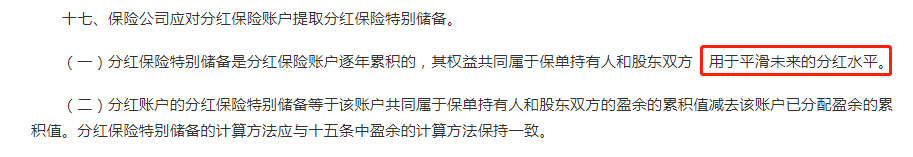

大概率是不会的,因为有一个“分红平滑机制”。

也就是在投资收益好的时候,需要留下一点放在分红保险特别储备账户里,用来“补贴”在投资收益差的年份。

不过,也不用担心保司会故意留很多。

按照《分红保险精算规定》第18条:当本期分红后的分红账户分红保险特别储备的规模连续2年超过该账户准备金的15%的,超出的部分应作为当期可分配盈余予以释放。

另外,每款产品的红利实现率去哪里看?路径一般是:保司官网——公开信息披露——专项信息——红利实现率。

(图源:中意人寿官网)

不过,此处还是要多强调一句:

虽然保司会努力维持好红利实现率(毕竟太难看了,后续产品不好卖),但遇到极端情况,红利还是有可能会为0的,大家得有这个心理预期。

分红型保险,怎么选?

选择分红险的逻辑,跟传统型的保险会有些不同。

1、关注保证利益及(预期)红利利益

一个是保证能拿到的利益,另一个是可能能拿到的利益(从现在的红利实现率来看,能拿到的概率也不小)。

继续把上面贴过的图放过来:

如果只看保证利益,它确实没什么优势。

按照以往的卷法,新的传统型增额寿、年金险,也一定有能把长期保单利益(确定能拿到的)做得很接近3%的。

但如果再加上红利利益,就有点看头了。

这两种产品如何取舍?小马老师觉得主要还是看你的风险偏好和资金总量。

如果资金量充足,两种都可以配上。有一份保底的,另一份去搏一搏超额利益。

但如果你资金量不大、且风险偏好低,就选传统型的,心里踏实。

2、关注分红实现率

前面说过,分红实现率就是体现保司的“预期实现情况”。

虽然过去不能代表未来,但通过过去的成绩,好歹能了解一下保司的投资水平。

不过有几点小马老师想再啰嗦一下:

① 保险公司披露的分红实现率,是针对该产品所有保单的整体情况。

具体到你手上的保单,分红实现率可能会与官方的数字有一定的偏差。

② 不同产品的红利演示利率不一样,红利实现率高的,不一定实际分红就会高。

比如说,A、B两款产品,演示的预期分红分别是100元和110元,分红实现率都是120%。

A拿到的分红是100*120%=120元

B拿到的分红是110*120%=132元。

3、关注保险公司投资实力

之前跟大家科普过,保险公司成立门槛高和运营还接受严监管。

传统型的保单利益都是确定的情况下,不用太纠结保险公司,直接选保单利益高的。

但因为分红型保险,浮动利益部分,直接跟保司的投资水平有关,所以对保司就要多了解一点了。

具体可以参考保险公司过往5到10年的平均投资收益率,另外保险公司对分红险运营经验是否丰富(时间长短、产品多寡等)也可以适当参考。

不过类比基金,过去的成绩不代表未来的成绩,因为投资环境一直在变化,我们只能综合多个去考虑,然后尽量选择取得成绩概率大一些的公司。

总体来说,分红型保险的选择,比传统型需要考虑的因素更多、更复杂。

今天这篇只能介绍个基本知识,这类产品具体表现如何,我们边观察边介绍。

如果还有其他疑问,或者想了解具体的分红型保险,预约慧择保险咨询顾问,为你1v1解答~