今天来聊聊如何给全家人配保险。

核心思路就3点:

第一步:明确需求,大人、小孩需要买什么保险,对应保什么风险。

第二步:看投保门槛,年龄、身体状况到底能不能买。

第三步:看实际情况,根据家庭预算来调整保额、附加责任和缴费方式。

思路清晰了,选保险就简单了。

家庭一定要配哪几种保险?

保险是用来转移风险,一定要从需求出发来买保险。

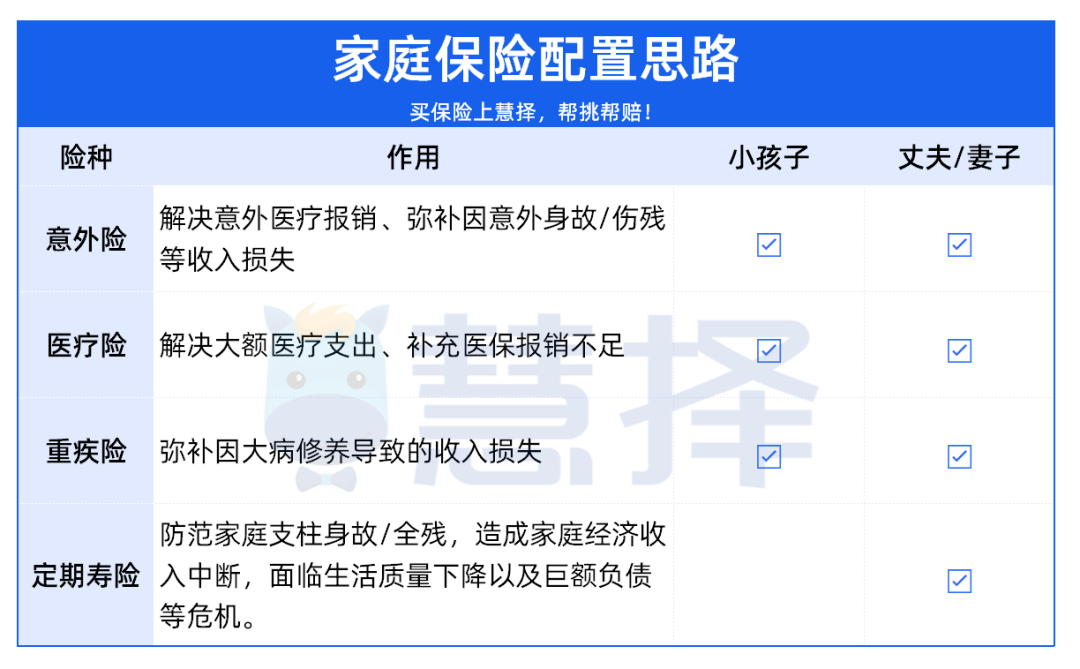

对于一个家庭来说,4大基础保险是必备的。

提2个重点:

①小孩子不建议配置定期寿险,因为没有经济来源。

②小孩子和成人选择产品重点不同,不要完全“复制黏贴”。

不同预算,怎么选产品?

家里有老人、小孩,年龄、身体状况不一样,能买的保险也不一样。

另外,不同家庭的保险预算也不一样。

以一家三口为例,提供2个不同预算方案,可根据自身情况自由选择。

1、家庭年收入10万,1000元/月预算

可以参考以下家庭保险配置方案:

配置思路很简单,主打一个性价比,用最少的钱把基础保障都配置好。

先来说说小孩子的保障:

小孩子的重疾险可以先保到30岁。

选的是阳光大公司的小可爱重疾险,保30年交30年,50万保额只要363元就能买到。

有身故和投保人豁免保障,也就是说就算父母生病了,小孩子的保单也能豁免后续保费。

百万医疗险是一家三口参保长相安(家庭版),大公司出品,保证续保20年。

关键是一家三口参保,保费还能打9折,而且能共享1万免赔额。

共享免赔额+无理赔免赔额递减,在理赔时,能多报销不少钱。

意外险选的是平安小神童3号,最大的亮点是拓展私立医院报销。

比如去和睦家普通部就医,小神童3号也可报销。

大公司产品,但价格很能打,68元就能保1年。

再来说说夫妻2人的保障:

百万医疗险选的是平安长相安(家庭版)。

重疾险选的是和泰百岁安,保障简单,关键是性价比很高。

基础保障什么都不附加,30万保额保终身,30年交,夫妻2人5000多块钱就能搞定。

极简保障,回归到最原始的轻中重症+被保人豁免保障。

所以价格很便宜,对于预算不多的朋友非常友好。

意外险选的是太平洋小蜜蜂3号,296元就能买到100万保额。

保障非常给力,除了身故、伤残、医疗基本的3件套之外。

还有猝死、交通意外额外赔等保障,性价比非常高。

定期寿险选的是大麦甜蜜家2022,这是专为夫妻设置的定期寿险。

价格也很能打,夫妻2人投保,50万保额,交30年保30年,一年只要785元。

关键是,如果夫妻2人因同一意外同时出险,可一次性赔4倍保额,也就是200万给家里人。

这样下来,一家三口的11份保险就搞定了,一年只要8437元,平均下来一个月只要703元。

当然啦,“一分钱一分货”,这只能说勉强把家庭风险兜底好。

如果预算充足,想要更全面的保障,就可以接着看第2套方案,平均2000元/月搞定。

2、家庭年收入20万,2000元/月预算

如果预算充足,家庭年收入在20万以上,每月有2000元保险预算的话,可以参考以下方案。

相比来说只是做了一个查漏补缺。

百万医疗险选择不变,依然是选择平安长相安(家庭版),3人投保只要794元/年。

其余产品都做了细微的调整:

首先小孩子的保障:

重疾险换成了小淘气1号,保终身,50万保额,保障更全面。

身故+30岁前重中轻症额外赔+重疾多次赔+癌症扩展金。

毕竟小孩子一辈子的时间还很长,发生二次重疾、二次癌症的概率还是有的。

这样就能很全面的覆盖孩子的重疾风险。

意外险换成了更全面的综合险——华泰暖宝保(超能版)。

不仅覆盖了意外险的保障,还拓展疾病医疗报销。

像小孩子高发的感冒发烧、肺炎住院,花个几百几千块都可以报销。

跟百万医疗险打配合,把小病、大病、意外都保障了。

夫妻2人的保障变化不大:

意外险选的依然是小蜜蜂3号。

定期寿险选的依然是大麦甜蜜家2022,但保额升级为100万版本。

如果家里背有房贷,或者是“多老多小”家庭,提高保额就很有必要了。

重疾险变化较大,产品换成了达尔文7号。

保障也升级了,附加60岁前额外赔+癌症扩展金+重疾扩展金。

关键是达尔文7号自带重疾赔完非同组轻中症还能赔的特色保障。

举个例子:投保达尔文7号50万保额,

30岁确诊重疾,可一次性赔50万×100%=50万。55岁确诊中症疾病,还可获赔50万×60%=30万。

而且癌症多次赔也很亮眼,轻度癌症和原位癌都可以赔付,在同类产品中都是少见的。

这样算下来,同样是11份保险,一年需要22857元,平均下来每月只要1905元。

第2套方案就全面很多,不管是保障还是保额也是足够的。

最后几点提醒

以上2套方案只能作为参考,不建议完全照抄。

想看看全家人能否买上面的产品?或者想根据具体情况定制全家方案,可以预约慧择保险咨询顾问进一步了解。

最后说下家庭配置保险的4个重点:

①先大人后小孩

大人才是家庭经济主要来源,万一发生意外,对家庭才是最大的。

所以,预算有限的话,要先考虑大人的保险,然后再考虑小孩的保险。

②先保障后储蓄

保险的本质是保“人”,而不是储蓄理财,千万不要本末倒置了。

在配置好基础保障后,还有闲钱的情况下,再去考虑财富类保险。

③控制预算

一般来说,建议普通家庭保险支出不超过家庭年收入的10%。

不要为了买保险,造成太大压力,甚至影响正常生活。

④重视健康告知

不管买什么保险,健康告知都是投保的第一关。

一定要重视,这与后续能否顺利理赔息息相关。

如果对家庭如何配置保险还有疑惑,预约慧择保险咨询顾问,我们1V1为你解答。