你想好年终奖怎么用了吗?

你知道怎么让到手的年终奖更多吗?

你准备好应对七大姑八大姨的“关心”了吗?

年关将近,打工人关心的除了抢票,大概就是年终奖了!

但,发多少不代表能拿多少,更不代表能存多少。

如何在“省”、“用”之间平衡,让年终奖“存”得住,“涨”得快,需要一定的“理财”技巧。

这篇文章就和大家分享两个实用攻略!

合理节税,省钱!

俗话说,小处不省钱袋空。

年终奖的报税,记得要先比较后确认,没准能省下一笔巨款。

目前,我们的年终奖有两种计税方式:

一次性全年收入单独计税(截至2023年底)

并入综合所得纳税

一般而言,收入较高的人群,选择年终奖单独计税更划算;

中低收入者,选择年终奖并入综合所得纳税,更节税、更省钱。

举个例子:

小王每月工资:2万元;每月五险一金等专项扣除:3000元;每月子女教育等专项附加扣除1000元;2022年获得全年一次性奖金:24000元。

选择并入综合所得计税,应缴纳税额为14280元;

选择年终奖单独计税,应缴纳税额则为11400元。

两种方式下,税额相差2880元,小王选择单独计税更划算。

再比如,

小张全年工资12万元,年底奖金6万元,假设可享受五险一金、赡养老人等扣除共4万元。

选择并入综合所得计税,应缴纳税额为5480元;

选择年终奖单独计税,应缴纳税额则为6390元。

小张将年终奖并入综合所得纳税,缴税会更少。

大家也不用费心去计算,直接在个税APP上测试就行。

具体操作如下:

(一) 登录个人所得税APP,点击“我要办税”,选择【综合所得年度汇算】,选择申报年度;

(二) 确认基本信息,点击“下一步”;

(三) 点击红字提示【存在奖金,请在详情中进行确认】,进入【奖金计税方式选择界面】;

(四) 选择一种方式,界面自动跳转跳转至收入纳税明细页面。对“收入”、“费用”、“免税收入和税前扣除”等项目一一核对或填报后,点击“下一步”;

(五) 系统会根据计算结果在下方显示具体的“应补税额”或“应退税额”。

在最终确认申报前,可随时点击左上方“返回”重新操作。

哪种方式显示的应纳税额少,就选哪种方式。

目前2022年度汇算还没有开始,要等到3月1日。

大家可以先收藏下这篇文章,到时候直接就能拿出来用。

合理安排,存钱!

经过3年疫情的洗礼,越来越多的人,开始有意识地选择把年终奖存储起来。

图片来源:财联社电报截图

相比于每个月零散的工资、绩效,

年终奖这样一笔一次性的大额收入,反而更容易存下来,成为永久资产。

所以想多存钱,就得把握住这个黄金储蓄期。

如果你赚得不少,却总摆脱不了月光;

如果你有明确的中长期财务规划,却不知道从何下手;

想做教育/养老/传承/资产隔离规划,或者希望这笔钱安全、稳健、长期增值……

如果你手里有一笔短期不打算使用的资金,但没有合适的增值渠道;

这些超适合做中长期财务规划的保险产品,了解一下!

针对不同的需求,小马老师给大家找了两款产品。

侧重点不同,但都能让你轻松守住财富,终身稳健增值!

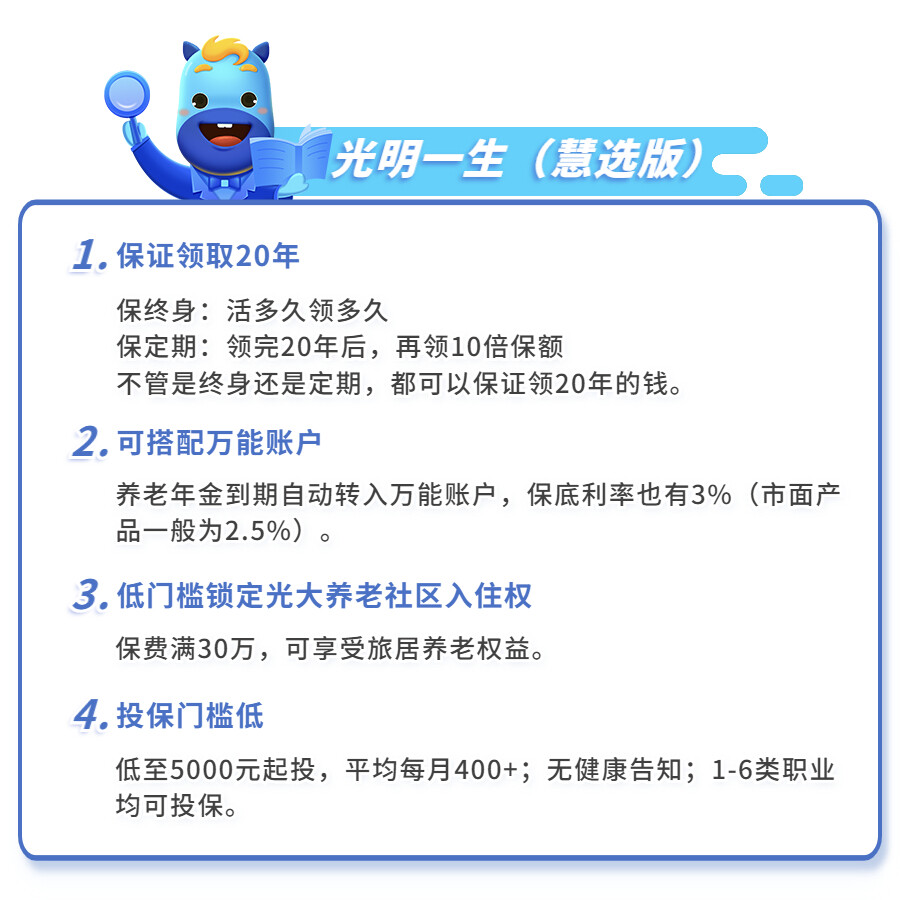

1、有养老需求——光明一生(慧选版)

光明一生(慧选版)是慧择定制的一款养老年金险,女性最早55岁,男性最早60岁就可以开始领年金。

相当于工作时,我们按时投入一笔年终奖;

退休后,保单就能给我们按时发“年终奖”,而且可以终身发放。

产品没有健康要求,亚健康朋友都能买。

保障期限灵活,有定期(保至养老年金起领日后20年)和终身(活到老领到老),满足不同朋友的需求。

兼具“高回报+万能账户+养老社区”,闲钱余钱养老钱,用它增值很合适。

想要老年生活过得滋润,记得把年轻时的财富,匀一些给年老后的自己哦。

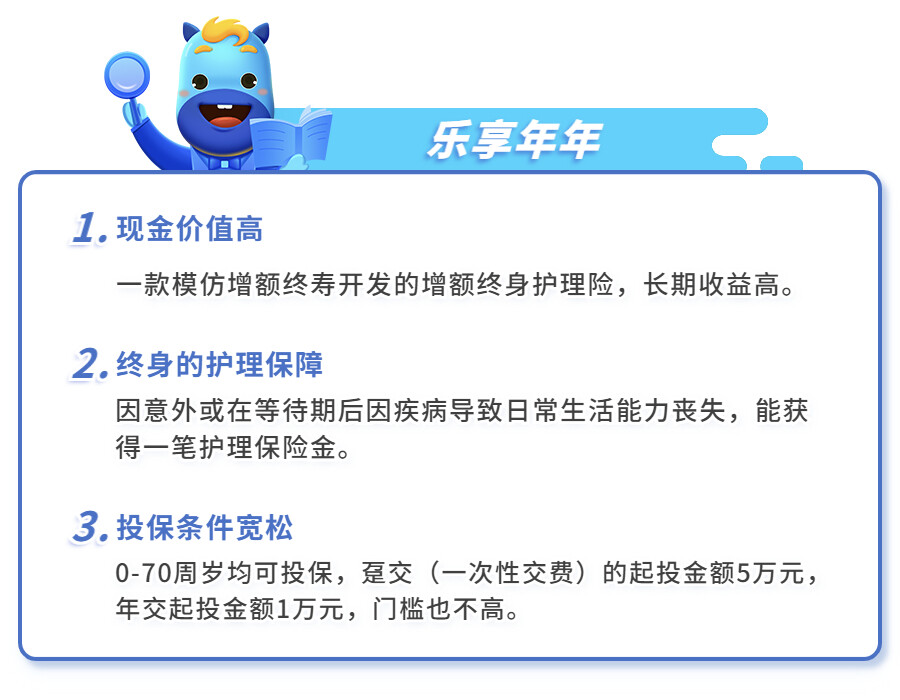

2、看重保单利益——乐享年年

这款产品的亮点是保单利益非常高,且拥有终身护理保障!

乐享年年的现金价值增长很快。

以“30岁女性,每年投5万,投10年”为例,在第10年,现金价值已经跑赢了所交的保费。

66岁时,现金价值是所交保费的3倍。

时间越久,增长势头越猛。

另外,乐享年年有“长期护理保险金”,而且写进合同里。

目前我国已步入老龄化社会,国民的预期寿命也逐年增长,拥有一份护理保障很实用!

不过也要提醒一下,跟增额终身寿险不同,这款产品只保障疾病身故,不保障意外身故。

写在最后

用保险做财务规划,优势是安全、稳健、确定,

既能支撑普通人生活中的“小确幸”,也足够支撑人生终极“大目标”。

定点教育、辅助养老、资金增值等所有人生规划,统统都能满足。

与其让年终奖花得悄无声息,不如细水长流,给自己攒一笔财富。

最后,愿大家的2023年,有希望、有成就,有钱赚!

想了解更多好产品,欢迎联系慧择保险咨询顾问,提供1V1服务!