最近“个人养老金”火了,简单来说就是:

每年最多可以存入1.2万,钱转进这个账户之后,如无特殊情况,到退休才能把钱拿出来。

特殊情况是指什么呢?目前官方明确列出的有3种:

完全丧失劳动能力

出国(境)定居

国家规定的其他情形

对于30-45岁的朋友来说,这笔钱很可能要锁定15-30年,在决策前,很有必要花5分钟搞懂它。

个人养老金,适合谁买

个人养老金的最大“羊毛”是省个税,但不是所有人买了都划算。

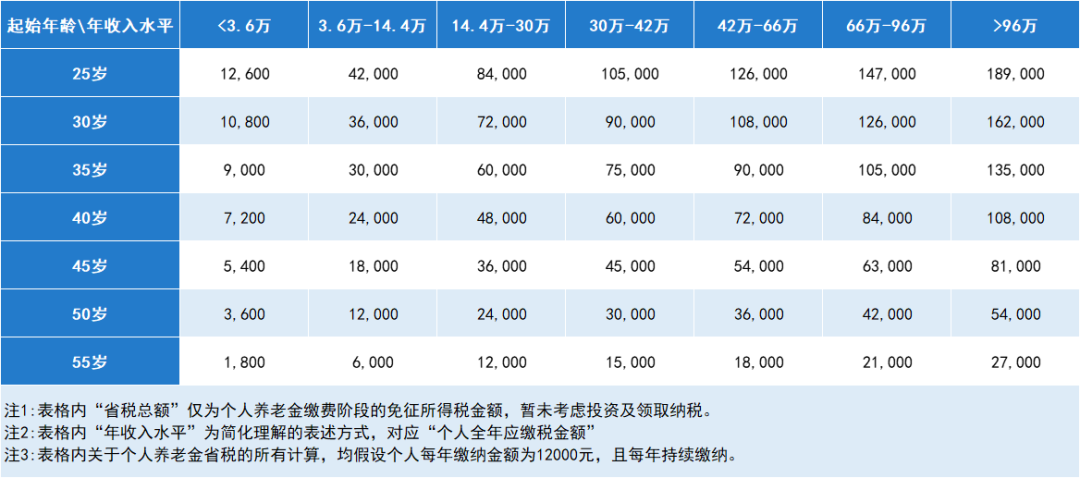

给大家浅列一下,不同年龄的人选择个人养老金,到60岁时的省税总额:

小马老师个人感觉,税前年收入20万-80万的朋友,更适合参与个人养老金。

个人养老金里的产品,买什么好?

存到个人养老金账户里的钱,可以购买的产品有4类:银行存款、保险、公募基金、银行理财。

目前银行理财还没出啥产品,暂且不谈。其他3类,我们接下来一一详解。

银行存款

这类对应的产品,叫“特定养老储蓄”,由工、农、中、建4家大型银行发行,在合肥、广州、成都、西安和青岛5个城市开展试点。

目前只有试点地区的朋友可以通过个人养老金账户购买,享受个税优惠。

这类产品每五年为一个计息周期,同一个计息周期内利率水平保持不变,但后面的利率可能会调整。

从工商银行目前公布的方案,首个五年期产品利率,合肥、青岛地区整存整取产品执行3.5%,零存整取、整存零取执行2.05%;广州、西安、成都地区整存整取产品执行4%,零存整取、整存零取执行2.25%。

保险

这类对应的产品,叫“专属商业养老保险”。目前有6家保险公司,推出7款产品。其中3款是长这个样子:

(来源:某付宝)

总结一下专属商业养老保险设计的共性,基本是这样:

1、设置双账户

稳健型的账户,保底利率(也就是最差的利率)在2%-3%。而进取型的账户,保底利率为0-1%。

无论是稳健型还是进取型账户,当前结算利率都在4%-6%。

2、两个账户的金额可转换

账户利率每年公布1次,账户里的钱也是每年能调整1次。

3、领取年龄稍晚

无论男女,都是达到领取基本养老金年龄才能开始领取。

4、退保可能导致损失

每个产品有一点差异,有的前3年取出会有损失,有的前5年取出都有损失,但损失基本都在1%-5%的已交保费。

小马老师认为,它的最大亮点在于账户增值下有保底,上可期待(但也不要期待过多)。

公募基金

目前纳入范围的公募基金都是FOF基金,也就是基金经理帮你买基金的基金。

可以分成2类:

目标风险型:按投资者的风险偏好分,并由此来决定不同风险资产配置比例。风险等级分为保守、稳健、平衡、积极,不同等级的产品,预期收益和波动不同。

目标日期型:按退休日期分,比如XXX2050适合2050年左右退休的人购买,并根据投资者生命阶段风险承受能力决定风险资产配置比例。

(来源:某安银行)

目标日期型基金有这么一个设计:距离退休时间越近,权益基金的比例就越低。

举个例子,XXX2050基金,一开始债券和股票的比例,是3:7,等过10年,债券和股票的比例可能调整为5:5。

理论上,买了这类的基金后,就可以放着不管,因为它自己就会调节权益基金的比例来降低风险等级。

小马老师从投资的不可能三角(盈利性、安全性和流动性)出发,给大家做个总结:

因为每个人的风险偏好和喜好不同,这里就不做有指向性的推荐。

但如果你是难以忍受资金的起伏波动、想长期锁定一个相对确定收益的人,更建议多配置保险。

至少在这3类产品里,专属商业养老保险最高能有3%的保底利率,作为养老钱,能保证本金不亏损很重要。

有朋友就问了:同为保险,我在个人养老金账户里买【专属商业养老保险】好,还是买市面上【商业养老保险】好?

商业养老保险和专属商业养老保险,选谁?

直接拉2款产品的产品形态,做个对比后发现:

1、投保门槛:福寿年年更低

福寿年年每个月100元就能投,最高承保年龄能到80周岁。想加保的时候,可以随时加。

相比之下,光明一生(慧选版)趸交和年交的最低缴费都是5000元,最高承保年龄60周岁,如果产品停售不支持加保。

2、保单权益:光明一生(慧选版)更丰富

光明一生(慧选版)支持保单贷款,紧急情况可以从保单里调取钱来周转,增加了资金的灵活性。

总保费达到一定要求,可以获得光大的养老社区权益。

但投福寿年年,资金流动性就差很多了。没有保单贷款功能,如果是通过个人养老金账户购买,即使退保了,资金也是流回个人养老金账户,没法取出来用。

3、保单利益:光明一生(慧选版)确定性更强

假设A女士和B女士,同为30岁。

A女士每年投1.2万到福寿年年的稳健型账户里(保底3%的那个),B女士每年投1.2万到光明一生(慧选版),都是投10年。都选择了终身领取,且同为60岁领取。

福寿年年:(按保证利率3.0%测算),每月可领1112.28元;到80岁,预计累计可领约26.69万元。

光明一生(慧选版):每月可领1379.04元;到80岁,预计累计可领约34.75万。

*福寿年年的预计年金领取数用某付宝测算。

但这里有个要注意的点:福寿年年以后领取的年金金额,其实是不确定的。“不定因素”有二:

1、账户价值。账户价值在积累期内的结算利率是浮动的(最低不会低于保底利率),但这么一来,我们就无法确认60岁时账户价值有多少;

2、《养老金领取转换表》。保险公司会根据预定利率、人口生命表等因素变化适时调整。

(来源:福寿年年产品说明书)

所以我们现在只能算出账户价值的保底值,却无法明确测算出各款产品未来到底能领多少养老金。

比较喜欢确定性的朋友,建议选择像光明一生(慧选版)这样的商业保险。投保的时候,现金价值和领取年金金额是写入合同的。

有一说一,个人养老金和商业养老保险,本质上它们并不冲突。在优势上,也各有所长。

成年人不用做选择,我们完全可以两种都配置一些。

还是那个观点:用来养老的钱,我们更推荐进行分散化的长期配置。通过组合的方式,拿到较理想的收益,来满足养老储蓄的目标。

如果你想咨询个人养老金,或者商业养老保险,或者想给自己做个养老规划,都可以联系慧择保险咨询顾问,1V1服务。