提到年金险,大家通常都比较关心它的“收益”。

我们今天不谈钱的多少,谈谈它的法商功能。

看如何利用年金险,避免自己的钱被挪用,守住财富。

“用错”工具,你的钱不一定是你的钱

任何一款财富管理工具,都有3个天然的属性:所有权、控制权、使用权。

钱(特别是现金)的三权很容易发生变化。

有人可能会认为,我的钱当然是我的钱,为什么钱的所有权、控制权、使用权还会变?

我们来看一个例子:

张三已婚,有张工资卡,工资收入归夫妻共同财产(所有权归夫妻)。

工资卡在妻子手上(控制权归妻子),部分收入用于孩子上学(受益权在孩子)。

如果此时,妻子偷偷把钱借给了弟弟,受益权就有了变化。

如果张三婚内出轨,把工资收入转账给第三者,那受益权就归第三者了。

可以看到,家庭里的钱很容易被操作和挪用。

那保险可以帮助我们解决这个问题吗?

可以,但是需要进行特定的“保单设计”。

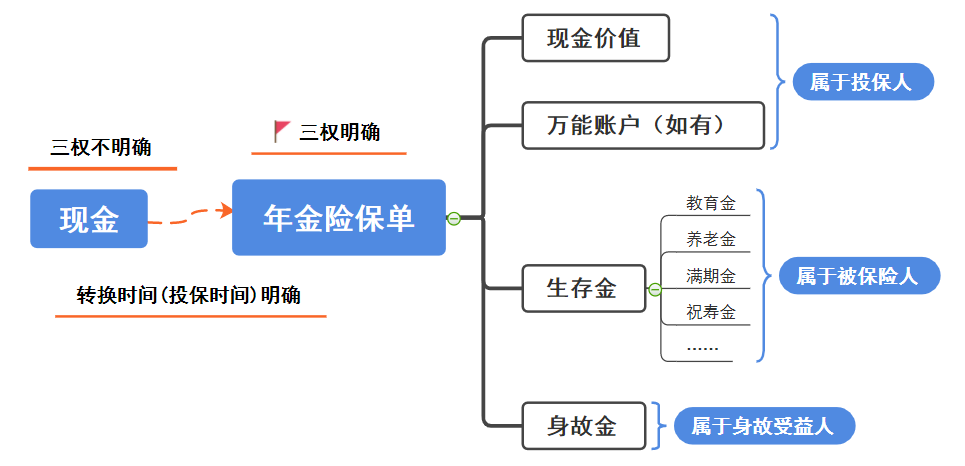

我们先来看保险里的三权,是如何区分的:

(图片来源:慧择自制)

投保人:拥有保单的最大所有权和控制权,可以中止保单,改受益人,提取保单的现金价值或账户价值;

被保险人/生存受益人:可以获得生存金使用权,包括教育金、养老金、满期金等等。经投保人同意,可以从万能账户中领钱;

身故受益人:享有身故金的使用权,一旦被保险人身故则可以获得相应的赔付。

可以看到,一张保单里,三者对不同“钱”的控制、使用权都是合同明码规定的,不能乱来。

其中,最重要的是控制权,也就是说,谁做投保人,关系重大。

下面,小马老师举几个实际的场景案例,教大家如果利用年金险的“三权”,做好资金规划。

如何通过保单,守住“钱”

案例一:保住你的“私房钱”

30岁的小慧有份收入不错的工作,可是父母要求“帮衬”家里的弟弟。

不仅每个月给弟弟生活费,还要帮忙收拾各种烂摊子,每月的工资几乎被“掏空”,所剩无几。

小慧希望,能有一种方式帮自己留钱“藏富”,无论家人怎么要求,这笔钱都不能提前取出来。

同时自己能对“钱”,拥有绝对的控制权。

如果没有急需用钱的情况,就留着给自己养老,如果有紧急情况需要动用这笔钱,也能灵活支配,保障生活。

于是小慧给自己投保了一份保终身的养老年金保险,自己作为投保人和被保险人。

身故受益人先默认法定,等小慧结婚生子后,可以根据意愿,指定受益人为丈夫、孩子,或者按比例设置给其他家人。

从55岁开始,小慧每年可以领取一笔固定的现金流,直到终身。

如果小慧中途急需用钱,可以向保险公司申请保单贷款,或退保,把保单的现金价值领取出来。

案例二:保全孩子的上学钱

张三自己开了一家小公司,受市场环境影响,资金进进出出,生意起起落落。

张太唯一的愿望就是能留住孩子的教育钱,

于是在经济情况还不错时,张太作为投保人,给2岁的孩子买了一份教育年金保险,3年缴费,每年缴50万,保到孩子25周岁。

孩子18岁-21岁,每年领取15万大学教育金;

22岁到24岁,每年领取30万深造教育金;

25岁再领取近140万满期教育金

累计可领取289万多。

不论是想出国深造还是创业谋生,这笔钱都能给孩子多一分底气。

而且,由于张太是投保人,可以牢牢掌握控制权,如果张三的公司经营出状况,或者二人婚姻出现问题,可以很大程度上减少对这张保单的影响。

案例三:保护女儿的“嫁妆”钱

李四是成功企业家,家有小女正在筹划婚事,但是男方家庭条件一般。

李四担心,如果把大量现金给了女儿,万一婚姻亮起红灯,本属于女儿的财产就会面临被分割。

李四希望,能做“最坏的打算,最好的安排”。

如果女儿的婚姻平稳,可以有一笔源源不断的财富,陪伴她的一生;

万一小两口不和睦,或者女儿不幸出现意外,财富也能回归李四本家。

李四最终决定,借用年金险,给家庭财富建起护城河。

自己作为投保人,女儿作为被保险人,身故受益人指定为李四。

在女儿结婚前,这张保单已经完成缴费。并且,年金险的领取账户单独开了一张银行卡,避免资金混同。

这样的话,即便哪天女儿婚姻遭遇不测,钱的控制权在李四,不属于夫妻共同财产,能免遭分割。

写在最后

年金险的本质,就是把现在的钱挪到未来花,给未来创造一笔定时、定向、定量的现金流。

和其他财富管理工具相比,年金保险的三权更加明确。

而且不用经过复杂的手续,通过设立保单,就能降低未来资产被分割、被挪用的可能性。

除了上面提到的几个案例,年金险还有很多“隐藏”功能,如果想结合自身需求,好好规划资金,

预约慧择保险咨询顾问,我们1V1给你免费做方案解答。