前几天,延迟退休政策下来后,大家都很慌。

但,十四五养老规划给出官方回复:延迟退休不是一刀切,会渐进式延迟退休年龄。”

而且最重要的一点是,大家得自愿,想退休的人,不能强迫人再干几年。

两会召开的时候,全国政协委员白岩松,也站出来关心老人的退休政策。

“延迟退休可以,但是,得给这部分自愿选择不退休的老人安排工作呀。”

(图源新浪微博)

老年人的工作竞争市场是很激烈的,他们无法跟年轻人抢工作。

这时候,有网友会笑了:“难道有人到60岁,还不愿意退休?”

现实生活中,还真有这样一群人,干到了70岁,但他们依然不敢退休!

退休,是不可能退休的

韩国政府公布的数据显示,有420万老人不是正在工作,就是在找工作的路上,甚至比20多岁的打工青年人数还多。

这可不是工作狂老了以后的生活,而是人口老龄化,让一代人牺牲了老年生活。

在韩国,法定退休年龄是60岁。

但实际上,他们的平均退休年龄是 71岁。

对!你没看错。

在大多数人眼里,这个年纪的老人,应该过着儿孙绕膝、跳着广场舞的生活。

于韩国老人而言,退休年龄,却是重新找工作的开始。

在首尔的“银发招聘会”上,场面比中国的相亲角还要热闹。

3万多名白发苍苍的老人正在寻找职场第二春。

而他们竞争的岗位,大多是以前从未想过会从事的“低端行业”,包括快递员、保安、清洁工、加油员、垃圾分拣员…

以垃圾分类回收厂为例,由于工作环境差,很难招到工人。

这种活年轻人不爱干,但60岁的老人,顶着难闻的气味和被玻璃扎手的风险,毅然走上了流水线。

韩国每5个出租车司机中就有1个是65岁以上的老人,住宅保安也几乎都是60岁以上的大爷。

有乐观的大爷调侃:“好在韩国人活得长,能活到81岁得话,还有10年时间留给我们自由支配。”

其实,养老已经成为了一个全球性的难题。

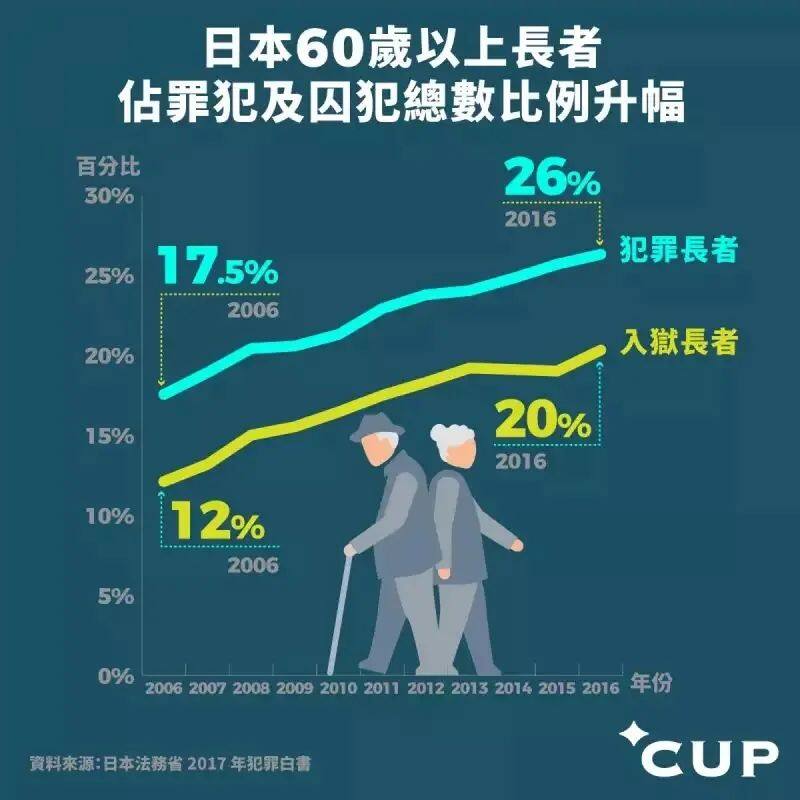

日本的一个纪录片里,同样展示了60岁后老人的养老困境。

为了获得免费的食物、住处和医疗,日本老人宁愿故意犯法在监狱度日。

(图片来源:路透社,*CUP提供)

而在中国,“养老问题”不只是冲击60岁以上的老人,更进一步蔓延到了年轻群体。

年轻人未来如何养老,已经成为避不开的话题。

在中国正式踏入老龄化社会后,预计到2050年前后老年人口将达到4.87亿,约占总人口的三分之一。

而2050年陷入养老困境的人,正是你和我。

仅靠养老金,足够体面养老吗?

中国的养老金连涨了18年,虽然还没到领养老金的年龄,但大家高兴呀。

这意味着,退休后能领到更多钱。

但退休后,具体每月能领多少?

Solo帮大家算了一下。

以深圳的高大爷为例:

高大爷退休时,深圳上一年社平工资是1万元/月,假设他每个月一直按上一年度的社平工资水平缴费,缴费年限是35年。

高大爷60岁退休时,每月可以领取5658元养老金。

乍一看,好像不少的样子!

咱们简单做个对比,高伯伯退休前1年的工资是1万,退休后领5658元,相当于退休前工资打 5折 左右。

em……别说打5折,现在不打折,每个月的工资都不够花。

而且,这是在非常理想的情况下,高伯伯才能领到的养老金:

✅首先,工资不能“拖后腿”,不能低于社会平均工资

✅退休前,社保不能断缴(换句话,不能轻易裸辞)

✅公司以实际工资为缴费基数

几十年下来,要一直满足以上3个条件,目测没几个人能做到。

就算能领到这笔养老金,在物价飞涨的面前,估计也只能解决基本养老生活。

想住养老院,这笔钱也只够住个一般般的。

对于高级的养老院,1.6w-4.2w,也只能看着说再见了。

(图源养老网)

另外,未来社保养老金的压力可真不小。

我国养老金支付实行的是“现收现付制”。

简单粗暴地说,就是收现在年轻人的钱,给老年人发钱。

据《中国养老金精算报告2019-2050》的数据预测,2019年“缴费赡养率”(离退休人数/在职缴费人数)达到47.0%,大约是2个年轻人养1个退休老人。

缴费赡养率未来将逐渐上升,到了2050年,“缴费赡养率”高达96.3%,几乎是1个年轻人要养一个退休老人。

(图源《中国养老金精算报告2019-2050》截图)

因此,不少网友猜测,等到法定退休年龄后,我们国家可能还会有一批老人因为“维持生计”而不敢退休,就如同现在的韩国老人一样。

想要舒舒服服养老,我们该怎么办?

从上面,不难看出,想要过上向往的养老生活。

归根结底,就是要准备好养老钱。

那我们可以怎么做呢?

首先,我们转移人生中可能发生的大病和意外风险。

一场突如其来的大病或大型意外事故,所需的治疗、康复等费用,不仅会占用率一大笔养老钱,甚至可能直接让一个家庭“因病致贫、因病返贫”。

为了避免这些风险导致养老计划中断,可以用少量的钱购买健康保险(重疾险、医疗险、意外险等)转移大病、意外导致的大额经济风险。

其次,一定要做好养老攒钱计划。

通过存钱、社保养老保险、商业保险等方式来存下养老钱。

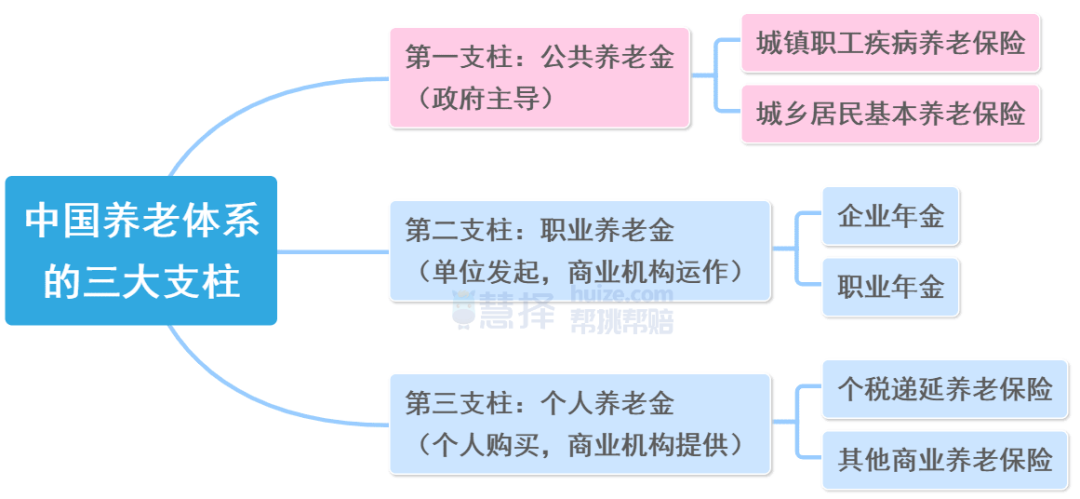

目前,我国养老体系“三大支柱”发展不平衡,第一支柱压力大,第二支柱发展缓慢,第三支柱仍处于起步状态。

近几年,国家对第三支柱给予厚望,推出多项政策来推动它发展起来。

无论是之前的税延养老保险、个人养老金制度等政策,还是今年3月1日起,专属商业养老保险试点扩大到全国,让更多的人都能买专属商业养老保险。

都是提醒我们:体面的养老,不仅要靠国家和儿女,自己也要努努力,提前做好养老规划。

而专属商业养老保险,本质和商业养老保险是一致的。

商业养老保险作为养老金的规划工具,有啥突出优势呢?

以年金险为例,之前也曾介绍过。

简而言之,就是前期定期交钱,存够一定的年限,到了合同约定的年龄,能定时、定额、定向地给我们一笔可观的现金流。

比如:60岁开始每年&每月领一笔钱,可以用来生活支出、旅游等费用。

活多久领多久,即使不在了也能给子女留点钱。

和银行以及其他理财产品相比,年金险的收益并不高,但是它胜在非常安全,而且能锁定长期的增长利率。

我们都知道,银行理财的利率是会变化的,股票也可能是涨涨跌跌的,但养老金的收益,是写在合同里。

而年金险,不论将来利率如何变化,我们都可以按照合同约定来领钱。

除此之外,有些养老年金险,总保费达到一定额度,还能获得提前锁定入住高品质养老社区的权利。

这个权利不仅能给自己用,还能给自己的配偶、父母使用,实实在在解决养老问题。