买保险想少花钱买高性价比的保险,要注意什么? 怎么买?

买保险这件事呢,本质是通过小笔的资金投入,去弥补大额的经济损失。

但你会发现,买的是同类的保险,保额也都一样,但保费却差很多。

有的人,投入的保费甚至都接近保额,完全没有达到花小钱保大钱的目的。

那怎么样才能买到高性价比的保险呢?

今天小马老师好好叨叨,怎么少花钱,买到高性价比的保险?

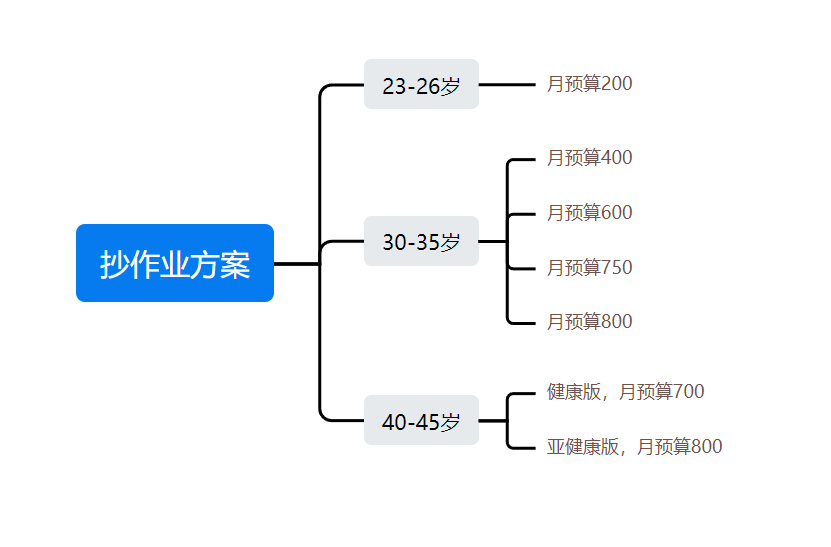

同时附上各个年龄段抄作业的方案。

想少花钱,这两点真要注意

大家都知道,咱们四大基础保障险种里,花钱最多的就是重疾险。

如果你想少花钱,就得从重疾险去下功夫:

①返还型重疾险最好别碰

我们常说的重疾险,主要是保障重疾、中症和轻症。

但返还型重疾险,会约定一个时间,比如到70岁,即使没生病,也能赔钱。

听起来好像不错,但同样的保额,返还型重疾险要贵1-3倍。

况且,如果在约定的时间内出险,这返还的钱,也不会再赔你。

②不带身故能省下大几千

很多人会疑惑,重疾险要不要带身故责任。

其实重疾险的身故责任是一项必要性不那么强的保障。

带身故,意味着一定能赔,但价格要贵60-70%。

不带身故,可能会出现,人死了,没法赔钱的情况。

但也可以通过定期寿险进行补充,并且能省下很多钱。

总之,如果你想最大限度的用小钱撬动大钱,这两点可以多注意。

抄作业方案

各年龄层、不同预算和不同健康状况下的方案都有。

阅读指南↓

想看对应年龄群体方案的朋友,可以直接下拉到对应编号

1、适合23-26岁人群:初入职场

以25岁女性演示,想了解自己的年龄保费是多少,可以直接点击这里>>

这个阶段,主打的就是力所能及,刚入职场,收入不高。

所以,重疾险和定寿都可以先降低保额,或者缩短期限,保证在资金力所能及的情况下,获取当前最匹配的保障。

配置要点

重疾险可以降低保额,或者选择定期,其他附加责任不用选。

定期寿险,可以先缩短保障时间

意外险选一年期,保额50万差不多

方案详情

百万医疗险选长相安

保证续保20年,年度保额400万,重疾1万元关爱金,还支持157种院外特药,也是平安这样的大保司承保。

有了它,不管是疾病还是意外,超过1万以上的医疗费用,在合同范围内的都能报,“看不起病”基本是不存在了。

意外险选小蜜蜂5号典藏版

一年156元,就能拥有意外伤害保额50万,猝死保额30万,意外伤害医疗费用5万元,不限社保0免赔,100%报销。

针对意外发生的意外医疗,一万以下部分也可以解决,无缝衔接百万医疗险。

定期寿险选择大麦旗舰版A款

由于该方案中演示为女性,所以保费并不贵。

如果年龄稍大,或者换作男性,在同等保额或保障期限下,觉得保费高,可以选择把保障期限缩短。

重疾险选择达尔文8号

该方案是选择保障终身,然后降低保额,但因为比较年轻,也有25万保额,还不错。

另一个思路是提高保障额度,降低期限。

两个思路没有优劣,看个人的考虑。

在这个方案下,总共花了不到3000,就拥有↓

对这个年龄阶段来说,保障已经很充足了。

2、适合30-35岁人群:低预算版

以30岁女性演示:

这个阶段,需要重点关注年龄带来的保费增长和健康变化。

考虑未来保费会越来越贵,甚至很可能因为健康异常,导致以后选择困难。

所以这个阶段要尽可能在延长保障期限的情况下,提高保额。

配置要点

重疾险可以在保终身前提下提高保额,其他附加责任不用选。

定期寿险,可以提高保额和保障期限

意外险和百万医疗险基本无变化

方案详情

百万医疗险、意外险和定期寿险都没有变化,只是因为年龄变化保费有所增加。

不附加其他责任,把保额提高到了40万。

另外一种思路是,通过附加疾病关爱金,提高承担经济责任期的赔付额度。

比如30岁女性,选择30万保额+疾病关爱金,缴费30年,每年3867。

这样,60岁前重疾,可以赔付30*180%=54万,中症可以赔30*90%=27万,轻症可以赔30*45%=13.5万。

在精准控制预算的前提下,这个方案也可以实现:

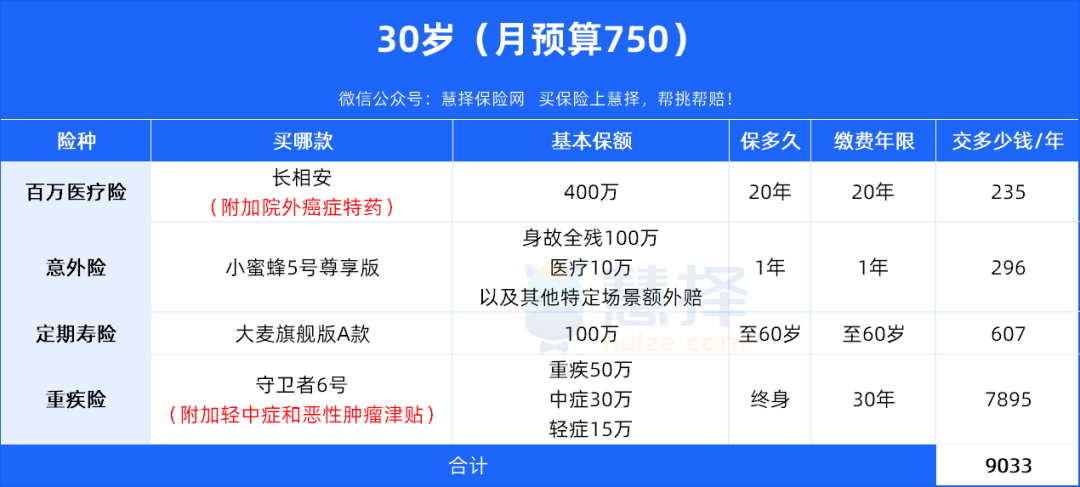

3、适合30-35岁:高预算版

高预算版主要是在基础版之上,随着身价的增加,提高各个险种的保障额度,甚至是医疗品质。

配置要点

重疾险在基本保障额度提高的情况下,增加赔付次数,甚至增加癌症保障;

定期寿险,随身价增加,要提高保额;

意外险,同样随身价增加,提高保额

医疗险可以考虑中端医疗,提高就医品质和效率

思路一

方案简介

这个思路,旨在提高各类保障的保额,所有险种选择的产品都没变,但保额提高了。

意外险:保额翻倍,从50万到100万

定期寿险:保额翻倍,从50万到100万

重疾险:基本保额增加到50万,同时附加了恶性肿瘤津贴

该方案下,被保人可以拥有:

思路二

方案简介

这个思路,百万医疗险、意外险和定期寿险都没变,但重疾险产品换成守卫者6号。

在该方案下,被保人的重疾可以赔50万,并且重疾一共可以赔付6次。

同时,恶性肿瘤可以赔付3次,并且间隔时间缩短为1年。

思路三

以30岁女性演示

这个思路,是在提升重疾险、意外险和定期寿险保额的同时,提高医疗品质。

把医疗险从百万医疗险换成了中端医疗险。

在这个方案下,被保人不仅拥有了较高的保额,同时也可以享有更好的医疗资源。

比如她可以选择人没那么多的公立医院特需部和国际部,拥有更好的专家资源,并且理赔的门槛从1万降低到0元。

也就是说,不管意外还是疾病,只要发生住院,1块钱都能理赔。

4、适合40-45岁:健康版

以40岁女性演示

到这个年龄阶段,一是保费会比较贵,二是身体异常的概率高。

所以在健康的状况下,各个险种,都可以尽量把保障的时间延长,同时保额尽量买高。

尤其是考虑到这个阶段,上有老,下有小,经济压力比较大,意外和定寿的额度要买足。

配置要点

重疾险选保终身,在预算范围保额尽量高;

匹配承担的经济责任,定期寿险和意外险的保额可以买高一些;

医疗险尽量选择保证续保时间长的产品;

方案简介

这个方案下,产品基本没什么变化,被保人可以拥有:

30万的重疾,100万的定寿身故和100万意外身故,医疗依然是拥有400万的额度,不怕没钱治病。

5、适合40-45岁:亚健康版

以40岁女性演示

由于身体已经处于亚健康状态,所以这个阶段,关键是看能买什么,尤其是医疗险和重疾险。

配置要点

重疾险根据身体情况选择能投保的产品,预算范围保额尽量高;

医疗险根据身体情况选择能投保的产品,否则就选无健康告知的惠民保;

定期寿险和意外险受健康影响不大,正常选择就可以;

方案简介

由于涉及到健康异常,所以该方案的百万医疗险和重疾险都是选择核保比较宽松的产品。

保证续保5年,200万医疗保额,外购药和质子重离子都有。

重点是投保比较宽松,像肺结节、小三阳和高血压,都有机会正常投保。

如果健康状况实在糟糕,就选不需要健康告知的众民保。

社保内外都有200万保额,并且有质子重离子和特定药品费用,只是赔付比例少一些。

重疾险选i无忧2.0

同样保额会比前边的达尔文8号贵,主要原因是自带了身故责任。

优点是核保比较宽松:检查异常仅询问TCT异常,对于乳腺结节、甲状腺结节、乙肝、胃息肉、肠道息肉人群非常友好,符合要求可直接投保,无需进入智能核保环节。

虽然是亚健康状况下,保障差了些,但在该方案下,被保人也拥有:

写在最后

我知道,很多成年人对自己的保障都不怎么上心,只想着给孩子和父母安排。

但小马老师想说,作为家庭经济支柱,你们的保障是更加重要的。

因为不管孩子,还是父母,都有赖于家庭经济支柱的收入。

你们健康,有稳定的收入,才能让家庭更好地维持。

至于没有演示到的年龄,区别主要是保费的不同,配置的思路都是一样的。

长相安百万医疗

安享颐生青竹版来啦!国资背景养老金,领取高!

慧择小马老师|254 浏览

公务员养老金要变天了!养老金并轨方案有哪些影响?

慧择小马老师|314 浏览

短短3天,她帮客户要回了漏赔的100万!

慧择小马老师|344浏览