大洗牌!一波增额寿、年金险、分红型保险上架!

慧择小马老师 · 一年前 · 514人阅读

![]() 收藏

收藏

预定利率3.5%产品退场后,保险市场迎来了大洗牌,一大波新产品也接踵而至。

有预定利率3%的传统年金险、增额寿产品;

有保底利率2%的万能险;

也有被预测将成为主流产品的分红型保险。

那么,传统型和分红型的保险,到底怎么选?有哪些产品值得买?

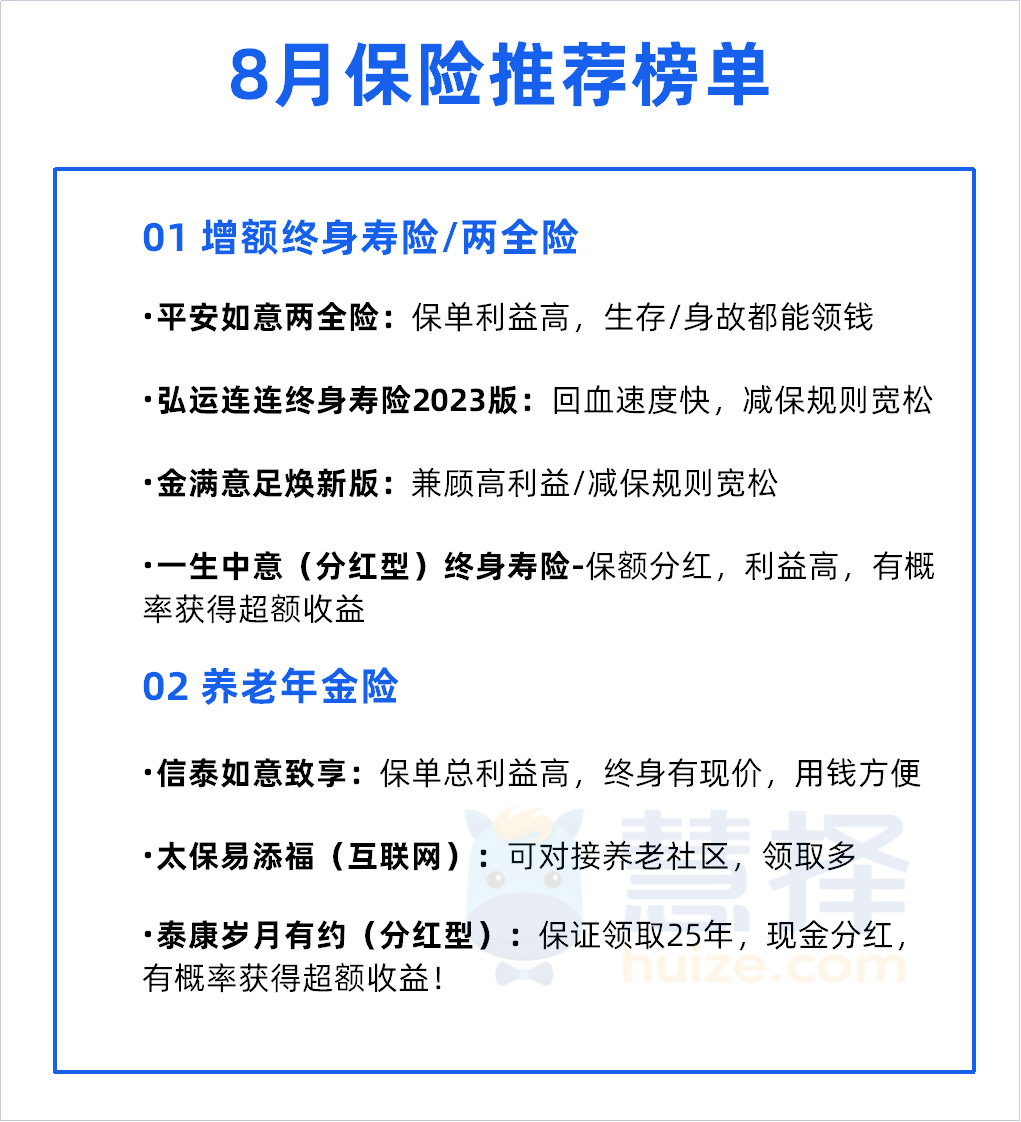

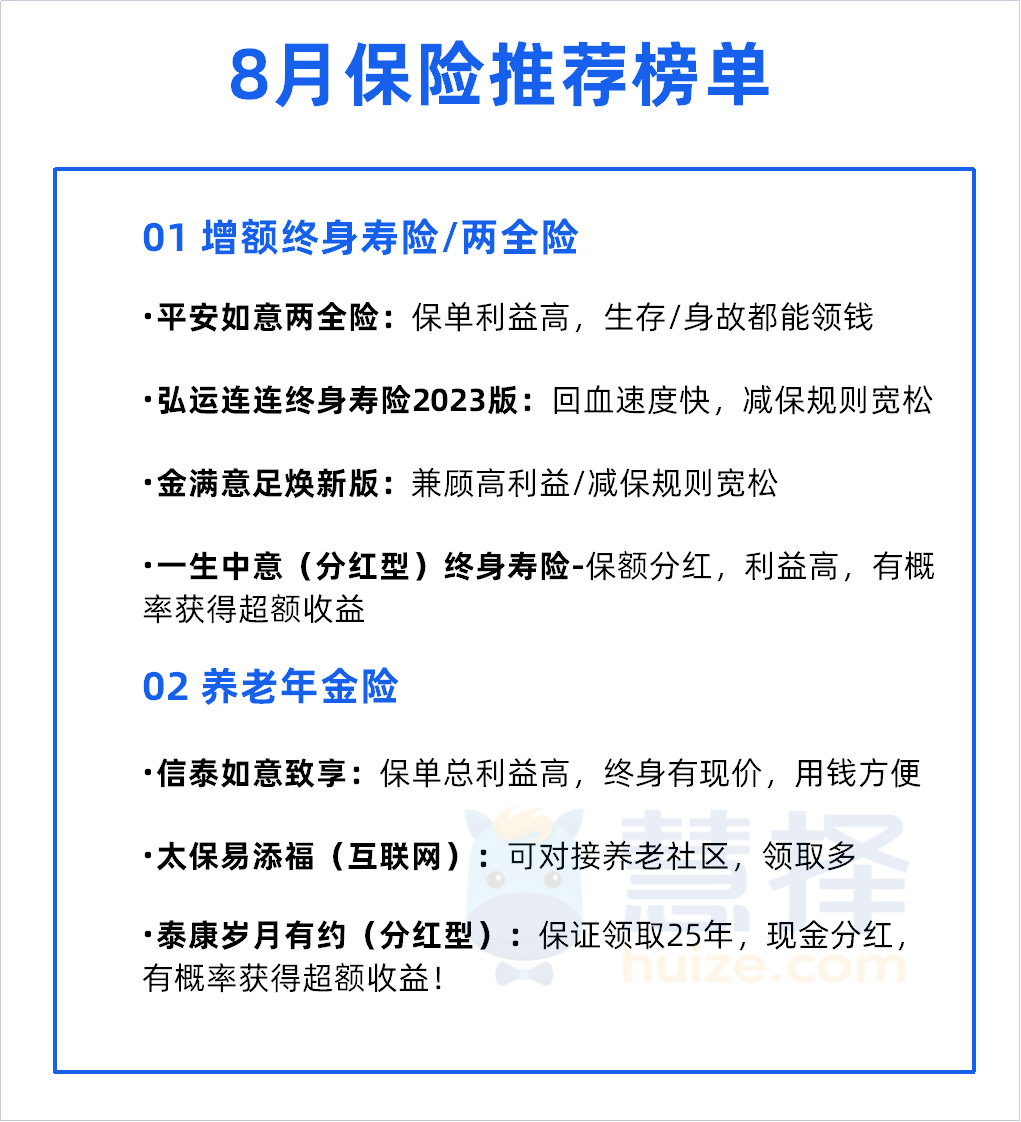

小马老师扒了在售的十几款,对比后给大家整理了最新的增额寿、年金险推荐榜单。

有储蓄、长期现金流规划的朋友,可以参考。

增额终身寿险/两全险,哪款值得买?

先给大家盘一盘增额终身寿险、两全险榜单。

目前推荐这4款

平安如意两全保险

弘运连连(2023)增额终身寿险

金满意足焕新版增额终身寿险

一生中意终身寿险(分红型)

(文中产品具体保障内容以保险条款及合同为准)

1、 平安如意两全保险

平安如意,是一款两全险,即生存到保障期满或保障期内身故都能赔付一笔钱。

若保障到期,被保人生存可以领一笔满期保险金。

若不幸身故,则按保险合同约定赔付身故保险金。

这款产品最大的亮点是现金价值非常高。

大家也知道,现在预定利率只有3%;

那么,保单利益最高也只能接近复利3%。

直接给大家算一下IRR,非常给力:

以30岁男性,趸交10万为例:

在第10年,现金价值已经是所交保费的1.33倍,IRR超过了2.9%。

60岁时,现金价值是所交保费的2.4倍,IRR超过了2.96%。

在传统的两全险里,保单利益肯定是Top级别了。

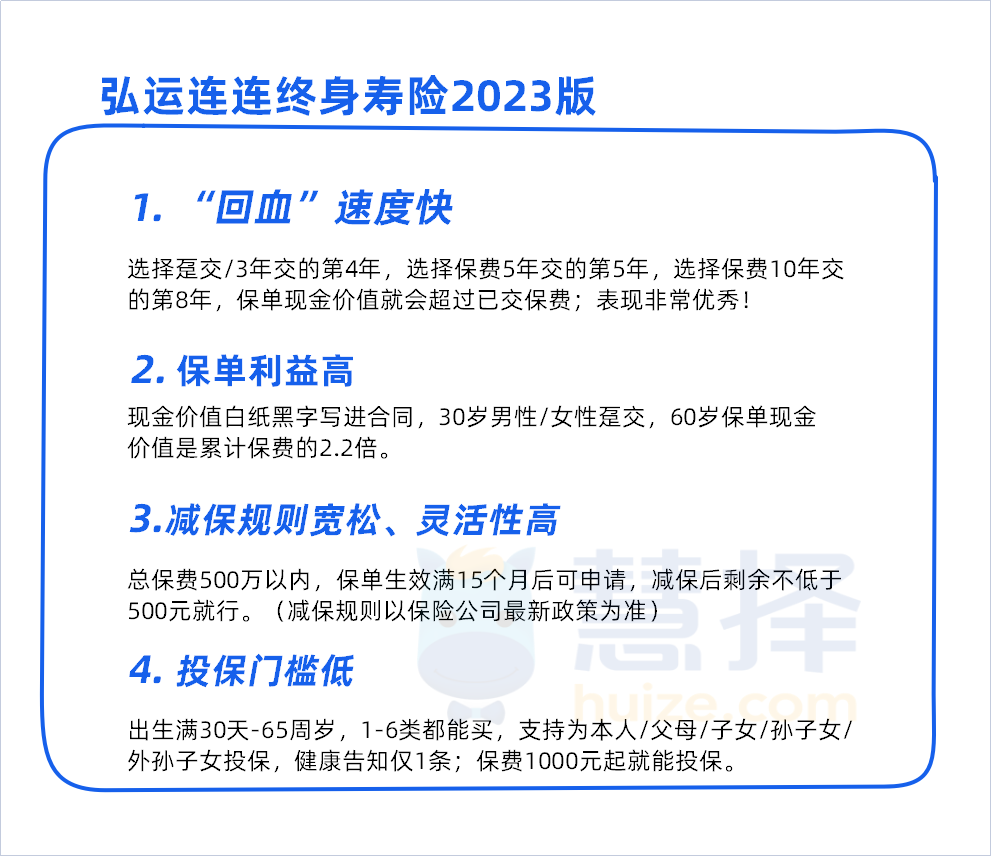

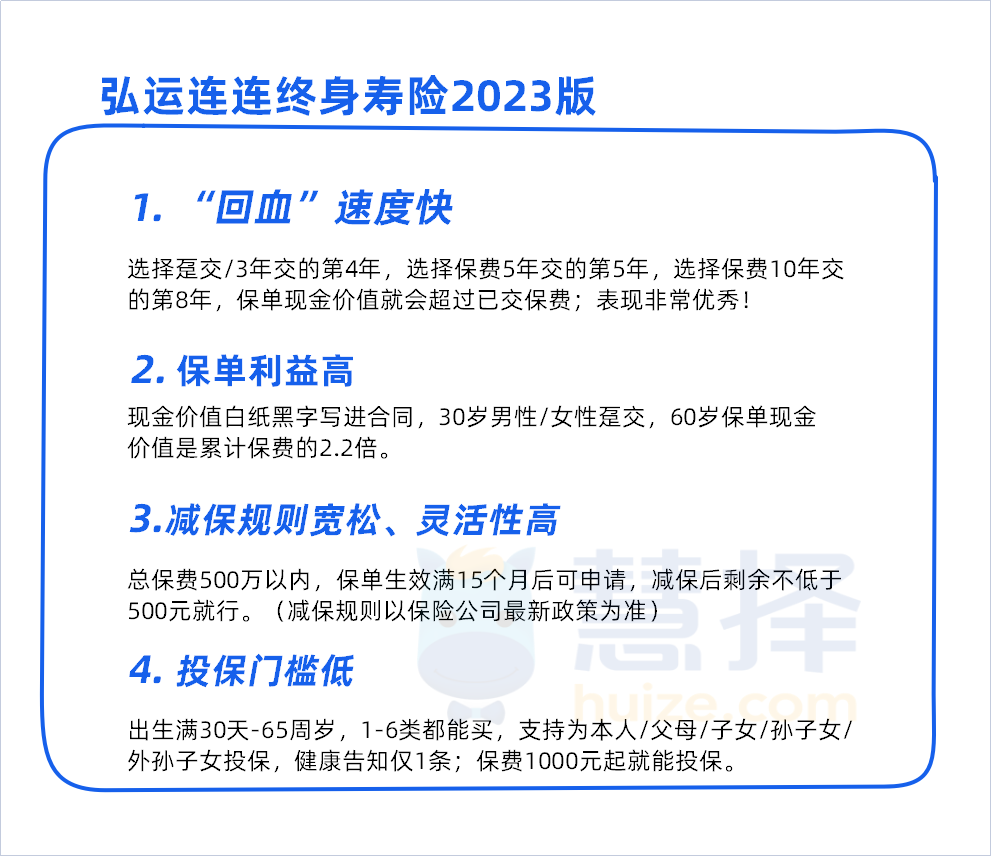

2、 弘运连连(2023)增额终身寿险

相比平安如意两全险,弘运连连2023版终身寿险的保单利益差一些。

但是IRR最高可以达到2.88%,也是第一梯队的水平了。

它的优势也很明显:

(1)现金价值增长快

选趸交/3年交,第4个保单年度,现金价值>已交保费;

选5年交,在第5个保单年度,现金价值>已交保费;

选10年交,第8年,现金价值>已交保费;

缴费期比较短,这样资金配置更灵活。

(2)投保门槛很低

不管趸交、期交,都是1000元起就能投。

(3)减保规则更宽松

目前该产品的减保规则规定,保单生效满15个月后,即可向保险公司申请减保,减保后,现金价值不低于500元就行。

所以,如果更看重中短期利益,又想兼顾资金的灵活性,选这款产品是非常不错的。

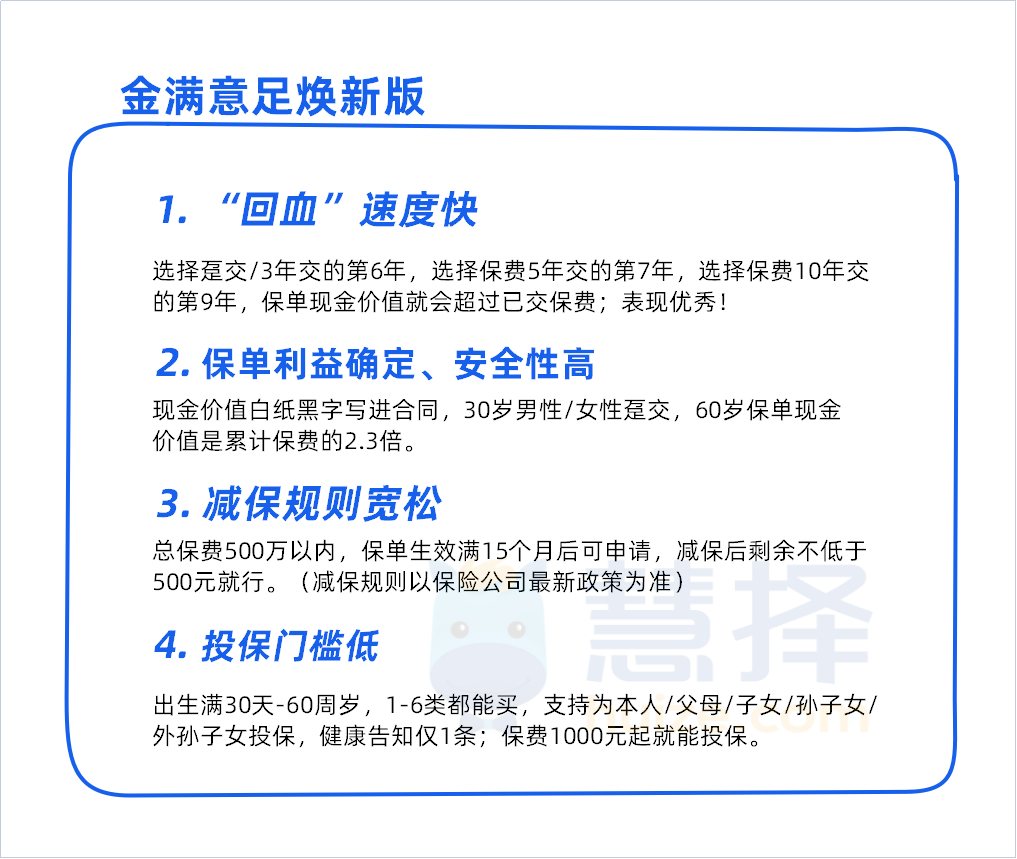

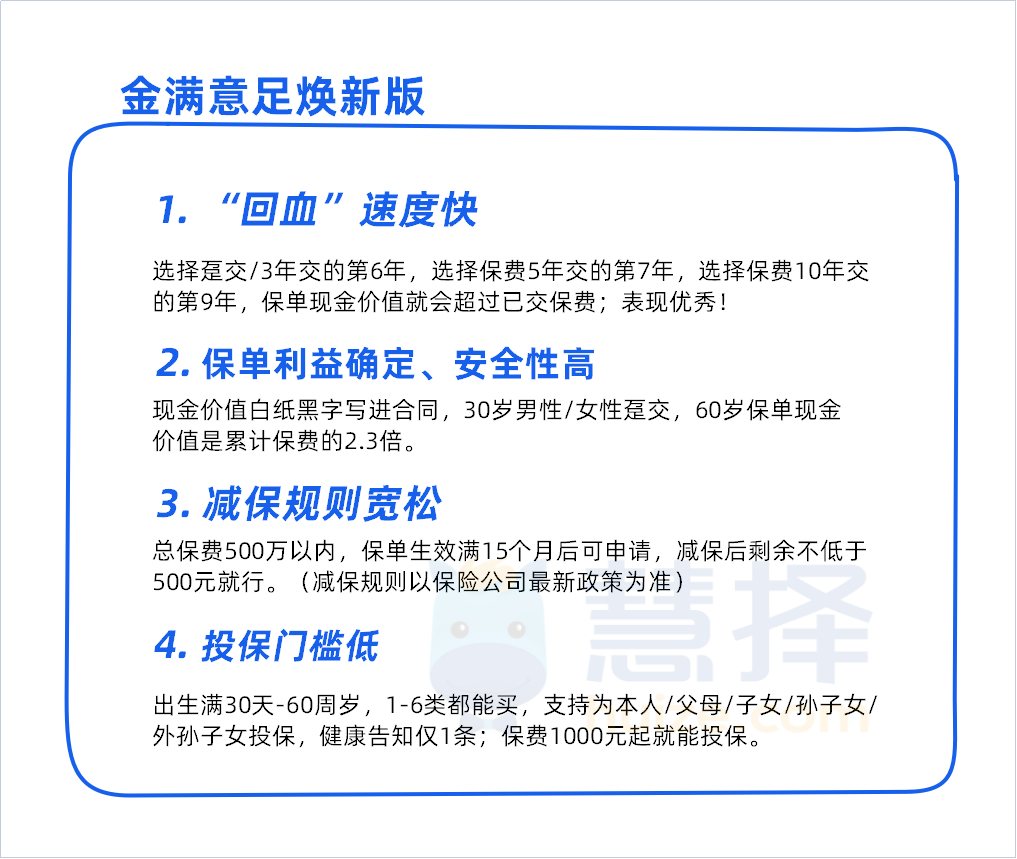

3、金满意足焕新版 增额终身寿险

同样总结一下优势:

(1)现金价值增长快

选趸交/3年交,第6个保单年度,现金价值>已交保费;

选5年交,在第7个保单年度,现金价值>已交保费;

选10年交,第9年,现金价值>已交保费;

(2)投保门槛很低

和弘运连连2023版一样,也是1000元起就能投。

(3)减保规则宽松

该产品目前的减保规则规定,保单生效满15个月后,即可向保险公司申请减保,减保后,现金价值不低于500元就行。

但弘运连连2023版不同的是,它保单利益和平安如意两全险比,差距非常小。

直接上个对比图:

以30岁的马先生趸交10万为例:

90岁那年,平安如意两全险的现金价值约57.4万元,金满意足焕新版 约56.4万元;

只差了1万元左右。

所以对比下来,金满意足焕新版兼具了高保单利益、减保规则宽松、“回血”速度快的优势。

不过,如果还想让保单利益再往上冲一冲,可以关注新型产品——中意一生(分红型)。

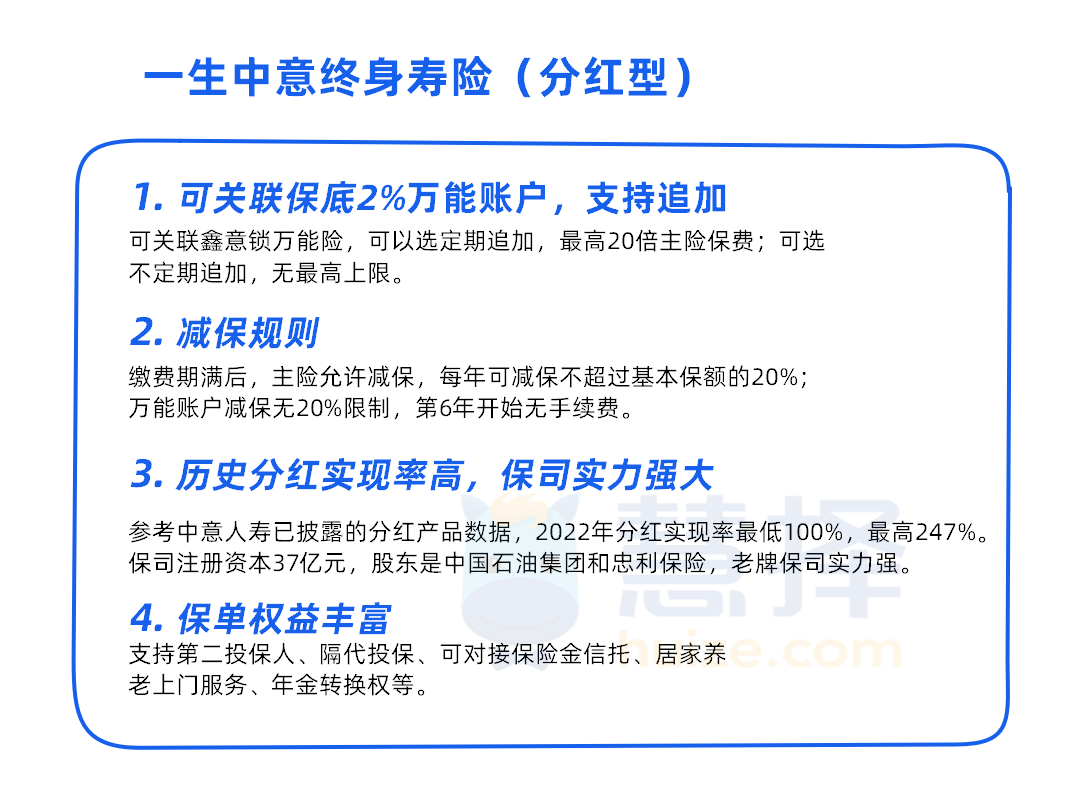

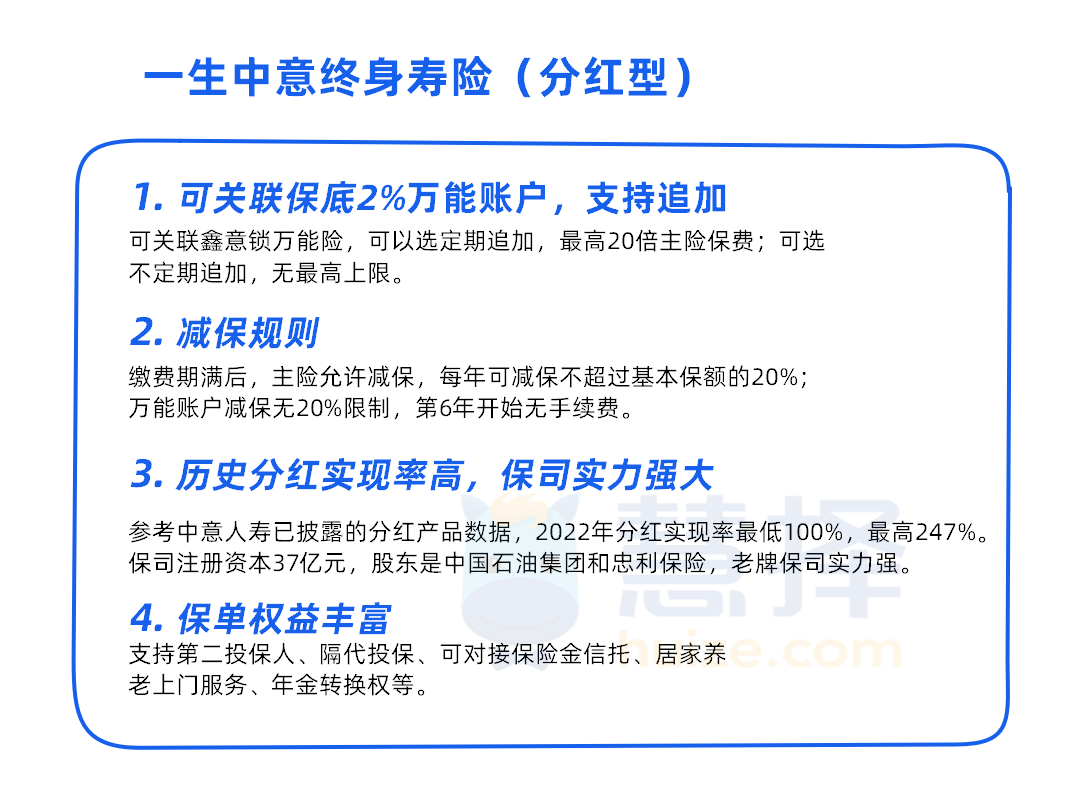

4、 一生中意(分红型)增额终身寿险

分红型保险的现价是由两部分组成。

一部分是保证的,100%确定写进合同。一部分是分红,会浮动,但最低不可以低于0。

但加上保额分红后,保单IRR甚至有机会能超过3.5%,如下图:

现在大家接触分红险比较少,对于怎么分析分红险的优劣,小马老师给大家几个参考的维度。

(1)看保险公司

中意人寿注册资本37亿,中国石油(国企)和忠利保险各占50%的股份,实力是毋庸置疑的,值得夸一句大公司。

(2)看历史成绩

按照要求,分红险的红利实现率都会公开披露在保司官网上,我扒了一下2022年的成绩,相当不错

这里给大家科普一下分红实现率:

保司实际给到的分红/承诺分红=分红实现率。

比如答应了要分10万,那么分红实现率为100%,能拿到的分红就是10万*100%;而超过100%,拿到的钱也会超过10万。

(数据来源:中意人寿官网)

最低分红实现率是100%,最高是247%。

追求更高保单利益的朋友,可以重点考虑这款,虽然有不确定性,但真的很诱人。

并且,投保后还可以拥有VIP增值服务。

比如重疾绿通、保险金信托等,可以给家人使用。

总结一下:

看重现金价值高、保单利益第一梯队,选平安如意两全保险。

看重前期利益增长快、减保规则宽松,选弘运连连(2023)增额终身寿险。

想兼顾现金价值高和用钱方便,选金满意足焕新版增额终身寿险。

想追求超额收益,享VIP增值服务,选一生中意终身寿险(分红型)。

这几款产品,不管是安全储备、养老规划,还是财富保全、定向传承,都是非常不错的选择。

7月之前没来得及投保的朋友,别错过。

想要稳稳领钱,选传统型养老年金

如果有一笔钱是明确要以后养老备用,或者短期内不想因为其他原因被借用的,那么,投保养老年金险会更合适。

什么时候领、领多少,都白纸黑字写进合同,非常确定。

保终身的养老年金险,活多久领多久,能更好应对长寿风险。

目前推荐这2款

信泰如意致享养老年金险

太保易添福养老年金保险(互联网)

(文中产品具体保障内容以保险条款及合同为准)

1、 信泰如意致享养老年金险

如意致享的特点如下:

(1)“回血”速度快,保单利益高

最快第7年,现金价值超过已交保费;

终身有现金价值,白纸黑字写进合同,安全!

以30岁的马女士趸交50万,60岁开始领取为例:

60岁开始,每年可领38,620元,直到终身。

如果算总保单利益(加上现金价值),IRR可以达到2.8%;

(2)年金领取灵活,用钱方便

合同生效满5年内且于首个养老年金领取日前,可以变更起始领取年龄。

首个养老年金领取日前,可以变更养老金的领取方式。

犹豫期后即可申请减保;减保不限制次数,规则很宽松,可以满足资金应急需求。

(3)保单功能全面

支持设置第二投保人、指定受益人,实现财富的定向传承。

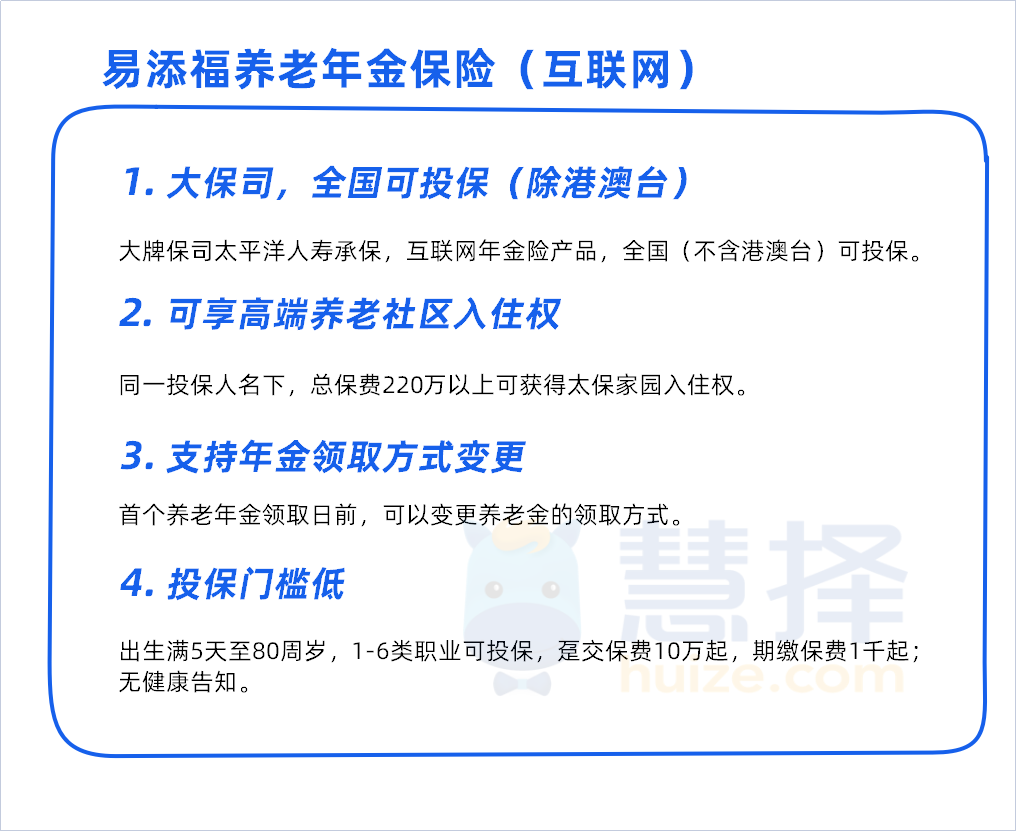

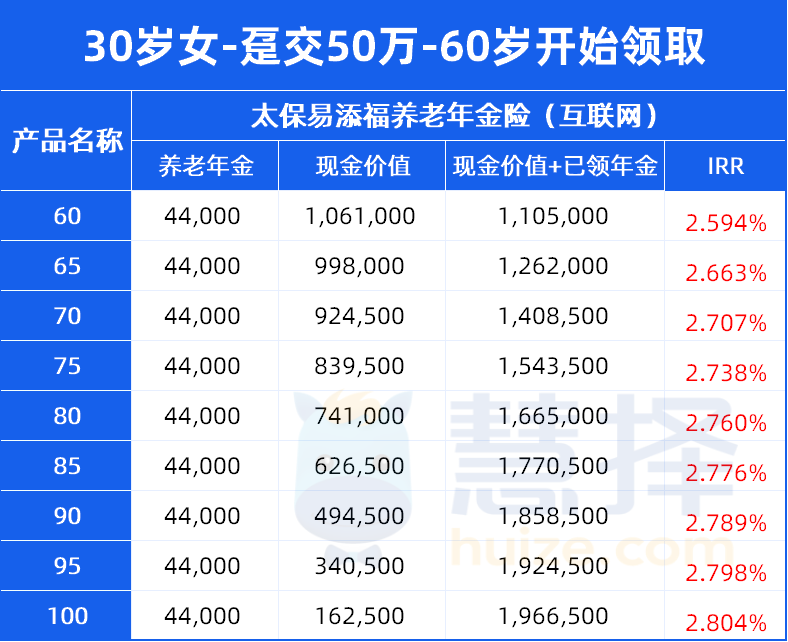

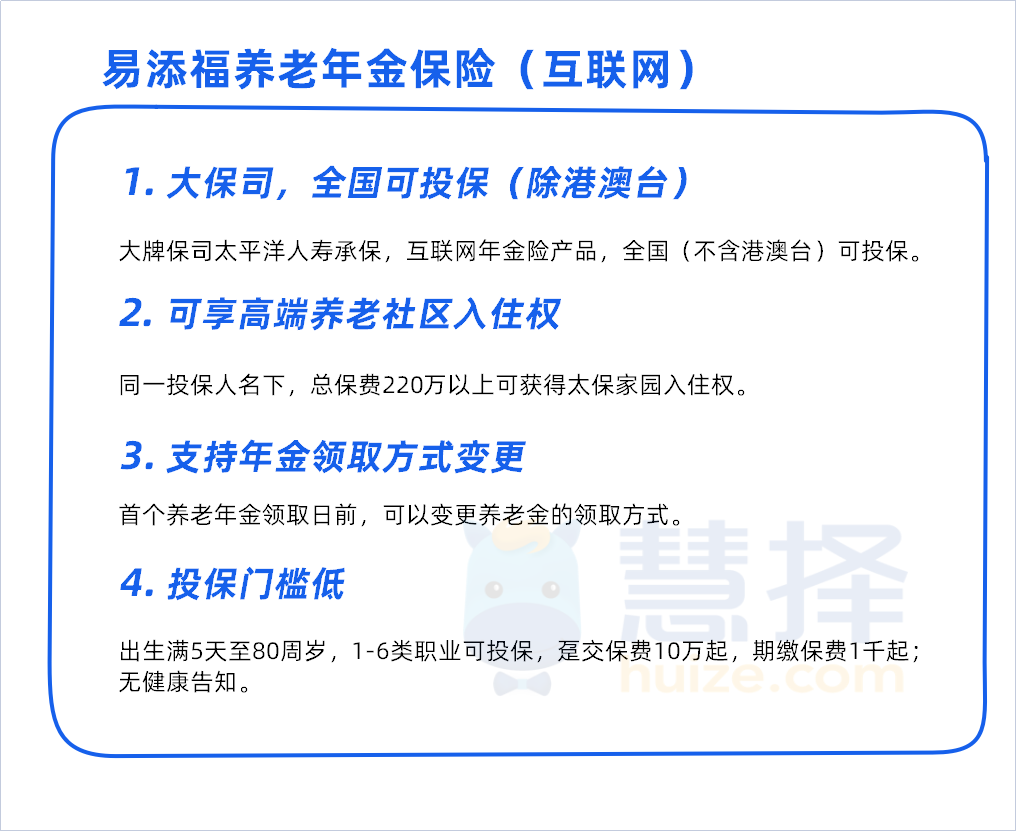

2、 太保易添福养老年金险(互联网)

(1)投保门槛低,全国可投

而且是太平洋寿险承保,属于全国除港澳台可投的互联网保险产品,期缴只要1000元起,投保非常方便。

(2)保单利益较高,持续有现金价值

注:如您犹豫期后解除合同,一定期限内会有部分损失。

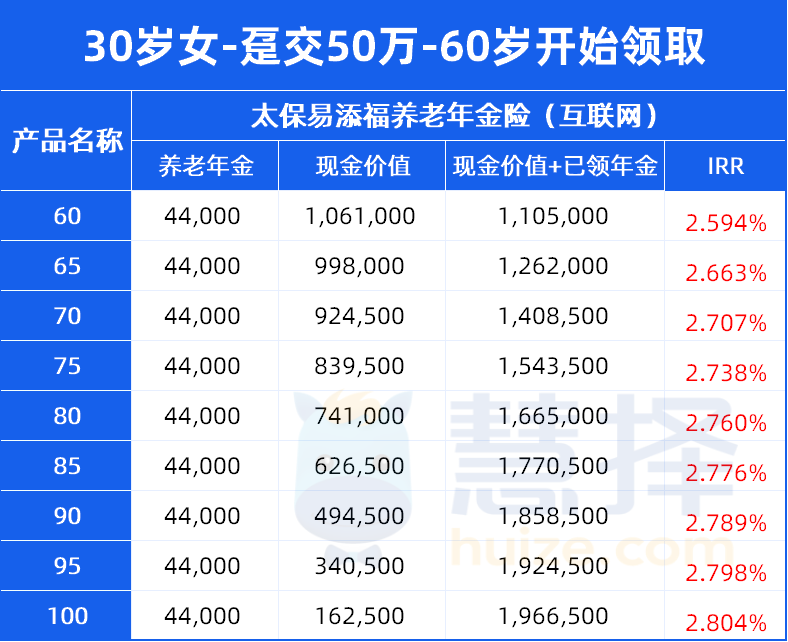

同样是30岁的马女士趸交50万,60岁开始可领44000元/年。

相比信泰如意致享(38620元/年),太保易添福(互联网)的年金更高一些。

不过,如意致享的现金价值比较高,总保单利益(已领年金+现金价值)是比太保易添福(互联网)高一些的。

从利益角度讲,两款产品各有优势,不相上下。

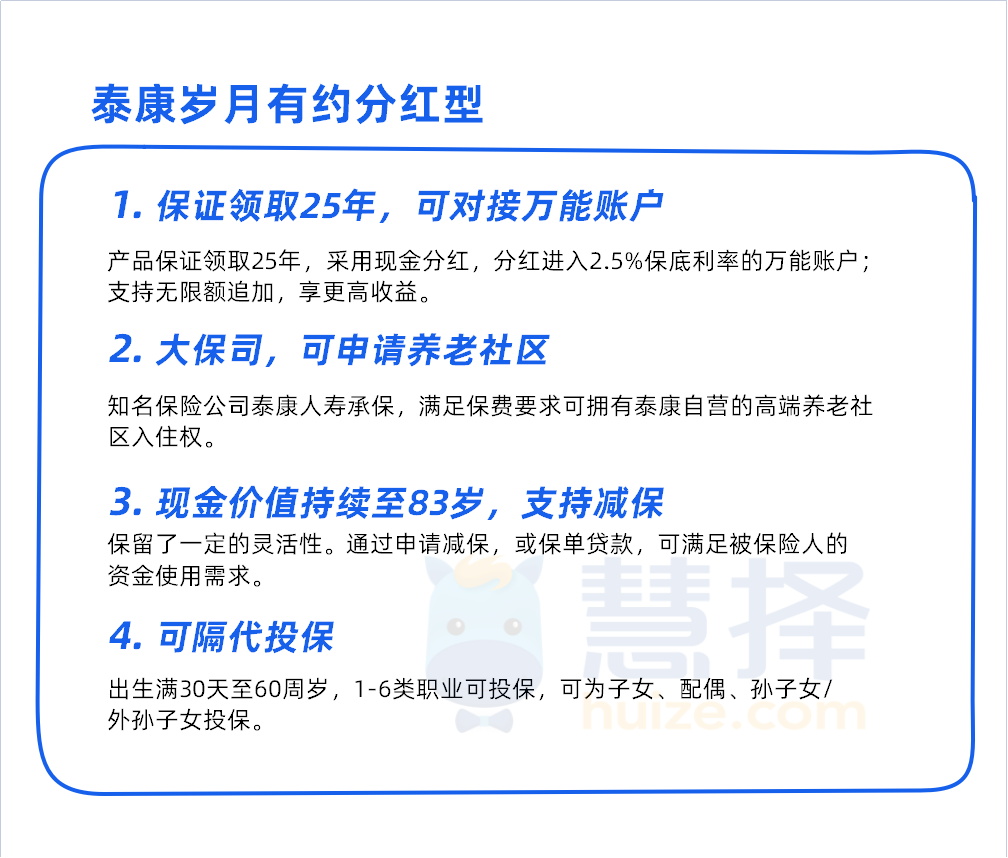

追求更高收益,选分红型养老年金险

既想做养老规划,每年定时领钱,又希望有超额收益怎么办?

还是一样的解法,选分红型养老年金险。

推荐这款产品:

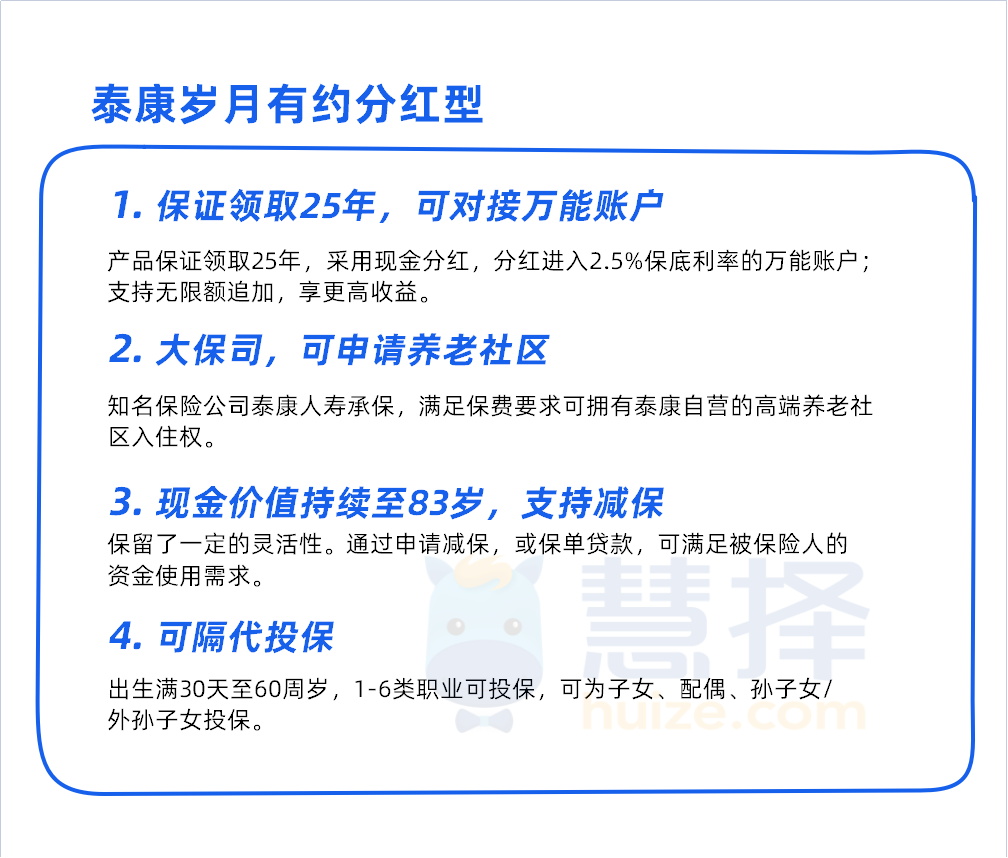

泰康岁月有约(分红型)

产生的分红会进入保底利率2.5%的万能账户,进行二次增值。

如果不计算分红,产品的保单利益也是不如传统年金险的。

岁月有约的产品设计比较特别,投保时选基本保额,也就是你未来想领多少钱,再倒推应交保费。

为了方便对比,我测了30岁女士趸交505337元的情况,给大家演示一下。

完全没有分红,利益情况如下:

60岁开始,每年可领生存金44519元;

80岁时,现金价值只有16万左右;总保单利益约105万。

而趸交50万太保易添福(互联网),80岁的现金价值就有166万了,差距很大;

再看看假设分红实现率100%,再加上万能账户的二次增值,结局就大不一样。

(本表万能利益结息按4%利率进行演算,最终以保司结算为准)

80岁时,马女士已领取超89万元(44519*20年)

万能账户,只计算保证利率,账户价值188.6万;

如果含浮动利益演算,甚至能达到295万;

在投入保费差不多的情况下,未来收益可能是太保易添福的1.7倍左右。

IRR可以超过3.429%,甚至达到3.944%。

想根据自己的情况进行测算,可以预约顾问1V1咨询。

再次温馨提示,分红是不保证的。

我们只能通过对保险公司的历史情况进行粗略的判断。

根据泰康人寿官网的披露,泰康人寿2022年的中档分红实现率如下:

2018年6月后生效的:高客为150%,普客为114%;

2018年6月前生效的:高客为105%,普客为80%。

毕竟是大保司,总体分红实现率相当友好了。

最后再总结一下本文推荐的7款产品:

看完还是不知道怎么挑,或想了解更多好产品,可以预约顾问1V1咨询。

预定利率3.5%产品退场后,保险市场迎来了大洗牌,一大波新产品也接踵而至。

有预定利率3%的传统年金险、增额寿产品;

有保底利率2%的万能险;

也有被预测将成为主流产品的分红型保险。

那么,传统型和分红型的保险,到底怎么选?有哪些产品值得买?

小马老师扒了在售的十几款,对比后给大家整理了最新的增额寿、年金险推荐榜单。

有储蓄、长期现金流规划的朋友,可以参考。

增额终身寿险/两全险,哪款值得买?

先给大家盘一盘增额终身寿险、两全险榜单。

目前推荐这4款

平安如意两全保险

弘运连连(2023)增额终身寿险

金满意足焕新版增额终身寿险

一生中意终身寿险(分红型)

(文中产品具体保障内容以保险条款及合同为准)

1、 平安如意两全保险

平安如意,是一款两全险,即生存到保障期满或保障期内身故都能赔付一笔钱。

若保障到期,被保人生存可以领一笔满期保险金。

若不幸身故,则按保险合同约定赔付身故保险金。

这款产品最大的亮点是现金价值非常高。

大家也知道,现在预定利率只有3%;

那么,保单利益最高也只能接近复利3%。

直接给大家算一下IRR,非常给力:

以30岁男性,趸交10万为例:

在第10年,现金价值已经是所交保费的1.33倍,IRR超过了2.9%。

60岁时,现金价值是所交保费的2.4倍,IRR超过了2.96%。

在传统的两全险里,保单利益肯定是Top级别了。

2、 弘运连连(2023)增额终身寿险

相比平安如意两全险,弘运连连2023版终身寿险的保单利益差一些。

但是IRR最高可以达到2.88%,也是第一梯队的水平了。

它的优势也很明显:

(1)现金价值增长快

选趸交/3年交,第4个保单年度,现金价值>已交保费;

选5年交,在第5个保单年度,现金价值>已交保费;

选10年交,第8年,现金价值>已交保费;

缴费期比较短,这样资金配置更灵活。

(2)投保门槛很低

不管趸交、期交,都是1000元起就能投。

(3)减保规则更宽松

目前该产品的减保规则规定,保单生效满15个月后,即可向保险公司申请减保,减保后,现金价值不低于500元就行。

所以,如果更看重中短期利益,又想兼顾资金的灵活性,选这款产品是非常不错的。

3、金满意足焕新版 增额终身寿险

同样总结一下优势:

(1)现金价值增长快

选趸交/3年交,第6个保单年度,现金价值>已交保费;

选5年交,在第7个保单年度,现金价值>已交保费;

选10年交,第9年,现金价值>已交保费;

(2)投保门槛很低

和弘运连连2023版一样,也是1000元起就能投。

(3)减保规则宽松

该产品目前的减保规则规定,保单生效满15个月后,即可向保险公司申请减保,减保后,现金价值不低于500元就行。

但弘运连连2023版不同的是,它保单利益和平安如意两全险比,差距非常小。

直接上个对比图:

以30岁的马先生趸交10万为例:

90岁那年,平安如意两全险的现金价值约57.4万元,金满意足焕新版 约56.4万元;

只差了1万元左右。

所以对比下来,金满意足焕新版兼具了高保单利益、减保规则宽松、“回血”速度快的优势。

不过,如果还想让保单利益再往上冲一冲,可以关注新型产品——中意一生(分红型)。

4、 一生中意(分红型)增额终身寿险

分红型保险的现价是由两部分组成。

一部分是保证的,100%确定写进合同。一部分是分红,会浮动,但最低不可以低于0。

但加上保额分红后,保单IRR甚至有机会能超过3.5%,如下图:

现在大家接触分红险比较少,对于怎么分析分红险的优劣,小马老师给大家几个参考的维度。

(1)看保险公司

中意人寿注册资本37亿,中国石油(国企)和忠利保险各占50%的股份,实力是毋庸置疑的,值得夸一句大公司。

(2)看历史成绩

按照要求,分红险的红利实现率都会公开披露在保司官网上,我扒了一下2022年的成绩,相当不错

这里给大家科普一下分红实现率:

保司实际给到的分红/承诺分红=分红实现率。

比如答应了要分10万,那么分红实现率为100%,能拿到的分红就是10万*100%;而超过100%,拿到的钱也会超过10万。

(数据来源:中意人寿官网)

最低分红实现率是100%,最高是247%。

追求更高保单利益的朋友,可以重点考虑这款,虽然有不确定性,但真的很诱人。

并且,投保后还可以拥有VIP增值服务。

比如重疾绿通、保险金信托等,可以给家人使用。

总结一下:

看重现金价值高、保单利益第一梯队,选平安如意两全保险。

看重前期利益增长快、减保规则宽松,选弘运连连(2023)增额终身寿险。

想兼顾现金价值高和用钱方便,选金满意足焕新版增额终身寿险。

想追求超额收益,享VIP增值服务,选一生中意终身寿险(分红型)。

这几款产品,不管是安全储备、养老规划,还是财富保全、定向传承,都是非常不错的选择。

7月之前没来得及投保的朋友,别错过。

想要稳稳领钱,选传统型养老年金

如果有一笔钱是明确要以后养老备用,或者短期内不想因为其他原因被借用的,那么,投保养老年金险会更合适。

什么时候领、领多少,都白纸黑字写进合同,非常确定。

保终身的养老年金险,活多久领多久,能更好应对长寿风险。

目前推荐这2款

信泰如意致享养老年金险

太保易添福养老年金保险(互联网)

(文中产品具体保障内容以保险条款及合同为准)

1、 信泰如意致享养老年金险

如意致享的特点如下:

(1)“回血”速度快,保单利益高

最快第7年,现金价值超过已交保费;

终身有现金价值,白纸黑字写进合同,安全!

以30岁的马女士趸交50万,60岁开始领取为例:

60岁开始,每年可领38,620元,直到终身。

如果算总保单利益(加上现金价值),IRR可以达到2.8%;

(2)年金领取灵活,用钱方便

合同生效满5年内且于首个养老年金领取日前,可以变更起始领取年龄。

首个养老年金领取日前,可以变更养老金的领取方式。

犹豫期后即可申请减保;减保不限制次数,规则很宽松,可以满足资金应急需求。

(3)保单功能全面

支持设置第二投保人、指定受益人,实现财富的定向传承。

2、 太保易添福养老年金险(互联网)

(1)投保门槛低,全国可投

而且是太平洋寿险承保,属于全国除港澳台可投的互联网保险产品,期缴只要1000元起,投保非常方便。

(2)保单利益较高,持续有现金价值

注:如您犹豫期后解除合同,一定期限内会有部分损失。

同样是30岁的马女士趸交50万,60岁开始可领44000元/年。

相比信泰如意致享(38620元/年),太保易添福(互联网)的年金更高一些。

不过,如意致享的现金价值比较高,总保单利益(已领年金+现金价值)是比太保易添福(互联网)高一些的。

从利益角度讲,两款产品各有优势,不相上下。

追求更高收益,选分红型养老年金险

既想做养老规划,每年定时领钱,又希望有超额收益怎么办?

还是一样的解法,选分红型养老年金险。

推荐这款产品:

泰康岁月有约(分红型)

产生的分红会进入保底利率2.5%的万能账户,进行二次增值。

如果不计算分红,产品的保单利益也是不如传统年金险的。

岁月有约的产品设计比较特别,投保时选基本保额,也就是你未来想领多少钱,再倒推应交保费。

为了方便对比,我测了30岁女士趸交505337元的情况,给大家演示一下。

完全没有分红,利益情况如下:

60岁开始,每年可领生存金44519元;

80岁时,现金价值只有16万左右;总保单利益约105万。

而趸交50万太保易添福(互联网),80岁的现金价值就有166万了,差距很大;

再看看假设分红实现率100%,再加上万能账户的二次增值,结局就大不一样。

(本表万能利益结息按4%利率进行演算,最终以保司结算为准)

80岁时,马女士已领取超89万元(44519*20年)

万能账户,只计算保证利率,账户价值188.6万;

如果含浮动利益演算,甚至能达到295万;

在投入保费差不多的情况下,未来收益可能是太保易添福的1.7倍左右。

IRR可以超过3.429%,甚至达到3.944%。

想根据自己的情况进行测算,可以预约顾问1V1咨询。

再次温馨提示,分红是不保证的。

我们只能通过对保险公司的历史情况进行粗略的判断。

根据泰康人寿官网的披露,泰康人寿2022年的中档分红实现率如下:

2018年6月后生效的:高客为150%,普客为114%;

2018年6月前生效的:高客为105%,普客为80%。

毕竟是大保司,总体分红实现率相当友好了。

最后再总结一下本文推荐的7款产品:

看完还是不知道怎么挑,或想了解更多好产品,可以预约顾问1V1咨询。

在线咨询

在线咨询