返还型保险,保险公司怎么赚钱?这类保险会有哪些坑?

大择 · 一年前 · 1692人阅读

![]() 收藏

收藏

“你看看这个重疾险。没生病的话,60岁能把保费退给我。”

“要多交很多钱呀。”

“不多交这些钱,如果生了病,交的保费就拿不回来了。”

……

做保险这些年,我发现有这样困惑的人,还挺多的。

所以,这事咱们来聊聊……

不花钱,不是真的白送。它是指交的保费,在约定的某个时间,保险公司会还给我们。

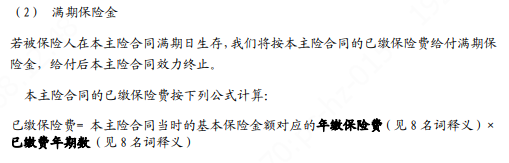

跟这种设定比较接近的,是两全险。满期金一般这样约定 ↓

很多人听了,就兴奋不已:这钱不白花,几十年后还能回来,这期间的保障不就是白嫖?!

但明眼人一看就觉得不对劲,保险公司能有这么傻吗?

诶,它们还真不傻,因为它们赚取的,是这笔钱的时间价值。

怎么赚?

举个简单的例子,

没有满期返还的保险,30岁的汉子买50万保额,要花6800元,是纯纯地买保障的钱;可以满期返还的,要花13000元。保费30年后返还。

中间这30年,保司可以用每年保费的差值,去投资。30年利滚利后,把本金还给你,利息嘛,自然是归保司所有。

买这种类型保险的人越多,保司筹到的本金越多,利息就越丰厚。

所以早年保司都在推一些两全险、年金险、分红险,都是这个道理。

它们很大一部分的收入,其实不是收保费,而是都来源于投资收入。

不过,现在由于互联网保险的出现,冲击了这部分的市场,再加上全球的利率都在下行。

日后保司收入下降,可想而知,现在一些利率相对高的理财险,比如3.5%的年金、增额终身寿险,在不久的将来可能会慢慢停售。

而纯纯的保障型保险,价格也大概率会越来越高。

买到手的就珍惜吧~

当然,这都是在保司的角度来看。

保司要赚钱,也是正当需求,咱不能要求人家一个商业机构来做慈善,那样也不可持续。(况且慈善机构其实也赚钱)

如果保司和我们都赚,双赢局面是最完美的。

那对于我们个人来说,买这种能返钱的保险,划不划算呢?

很遗憾,大部分是不划算的。

1、返本的保险一般都贵

保费翻倍的那种贵。

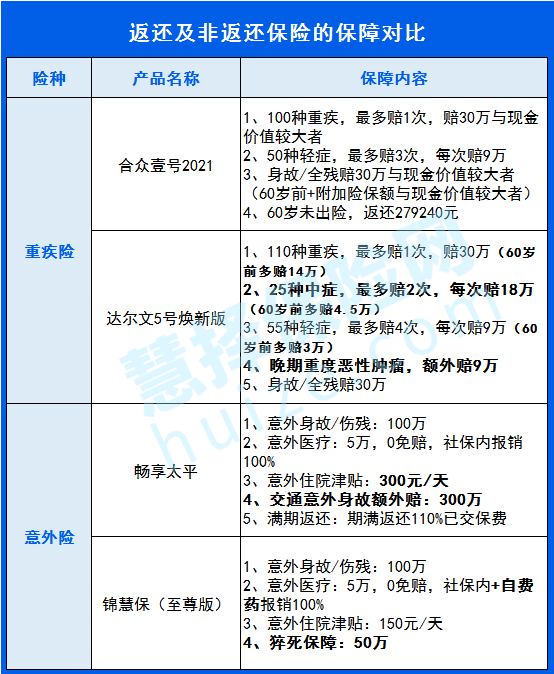

比如这款合众壹号2021,这么买,每年要交13962元。

而这款不承诺返钱的达尔文5号焕新版,一样的保额,每年只要7212元。

总保费279240元 VS 144240元,相差135000元。

其他险种也差不多,比如意外险↓

保费差距巨大~

有人说,一分钱一分货,产品贵自然是因为好。真相又是如何的呢?

2、保障不见得好

上面提到的产品,对比一下保障:

保费是贵了,保障却不够看。

不过,这也不妨碍有的盆友就是偏爱返本,就算钱交得多了,保障也没那么好。

但是最后钱会还回来,白捡的东西呀!

BUT,这位盆友,你是不是忘了钱的时间价值。

省下的钱,咱们也不是拿去花了,还可以用来增值呀~

还是用前面两个重疾险的例子来算,把每年省下的6750元,用去投资年利率为3%的理财产品。

要用现金流算算:

(这里的意思是:每年投入6750元本金,年利率为3%,投入30年之后,能够获得多少钱)

FV的值,就是我们能获得的本息,足足有32万之多。

而如果我们把这个钱,花在返本上,到期能返给我们的,也只有27.9万元而已。

怎么看怎么亏~

3、出险后,返还失效

保费的返还,是建立在没出险的前提之下的。

如果在约定期限之前,出了险。那返还功能就没有了,多交的钱也就白交了。

那么……

也不一定。

有个稀有品种,还是可以考虑的,那就是到期返还保额的。

用保额是30万来举例的话,生不生病都能赔上30万。

当然,这还要配合具体保费来看。如果保费跟其他的两全型保险差不多,那可以入手。

另外还有个要特别注意的问题:返还之后,保单是否有效?

这要具体看条款。

条款中明确表明,返还后主险和附加险合同终止的,则保单不再继续生效。

如果家庭收入和预算本身就不多的,真心建议别考虑返还功能了。

资金占用比例太大,预算又不多,就容易买个低保额就算了。

万一出险了,多交的钱打水漂不说,赔的少才是大事。

毕竟到那时候,可能就是救命钱。

如果……有痴迷于返本的盆友,其实也不用去故意买两全险。

平时我们说的保障好、价格便宜的长期险,在合适的时候也能拿回一笔钱↓

因为,长期险都存在现金价值。

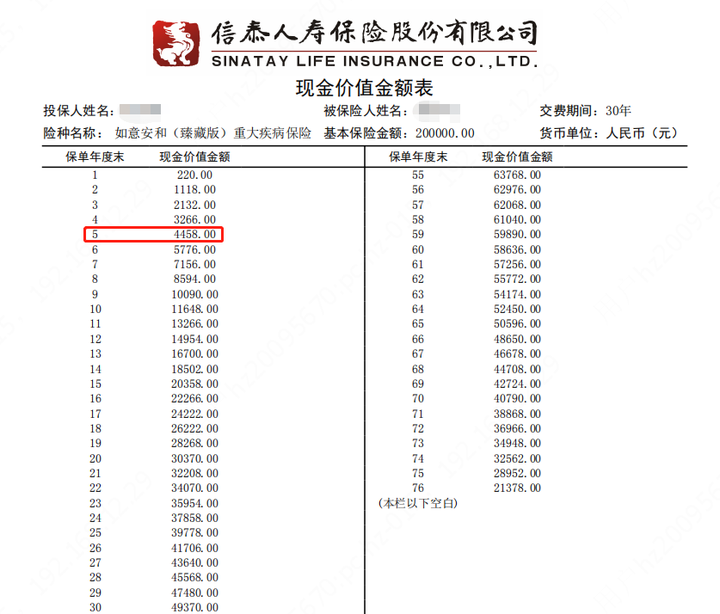

像这张保单,如果在保单生效后5年退保,能拿回4458元,而在第58年退保的话,能拿回6.1万元。

不过,大择的建议是,最好别退。因为年龄越大,得病的概率就越大。

为了拿回几万块,少一份保障,没必要~

总而言之,咱一般百姓,还是买纯纯的保障,更合适。

如果想要理财,也建议去买纯纯的理财产品,效益更高~

在线咨询

在线咨询