如果你认为女人只会花钱,那就错了!

这两年商业财富型保险受到了很多女性的青睐,尤其是掌握了家庭“钱袋子”的妈妈们。

与其买一些消耗性的东西,她们更倾向把钱放在既能获取保障,又能稳定增长的地方。

这类保险,领取金额白纸黑字写在合同里,终身领取,很安全,而且它的作用也不小。

比如可以用来给小孩储备教育金,或者给自己和伴侣提前规划养老。

趁母亲节,跟大家聊聊适合女性买的财富型保险。

为什么女性更青睐财富险?

1、可以避免冲动消费

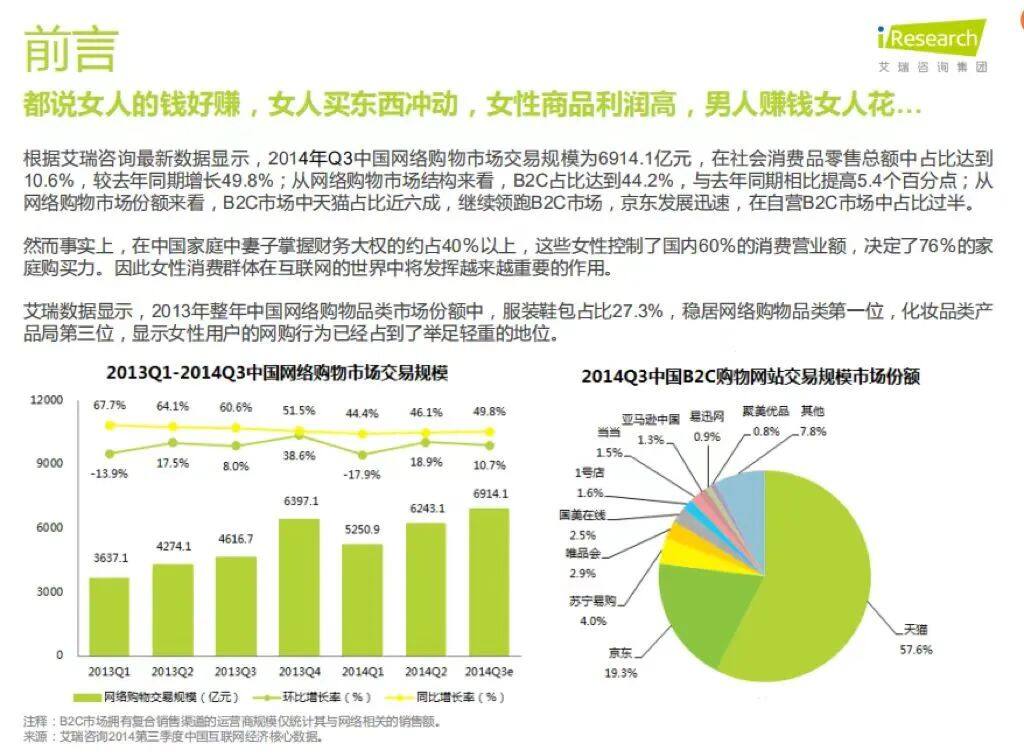

艾瑞咨询曾经也发起了一项调研,参与的家庭有160万家。

结果发现女性控制了国内60%的消费营业额。

买的最多的服装鞋包和化妆品。

如果女性可以把一些不必要的冲动消费攒下来,是一笔巨款。

我们给大家算笔账:

假设一个30岁的女性每年攒下10万元,攒5年,放入某增额寿险。

60岁时,保单里已有133.76万元;

70岁时,已有188.69万元;

80岁时,已有约266.16万元...

保单里的钱随着时间不断长大,而且金额写进合同,安全确定。

2、对抗女性长寿风险

在世界卫生组织公布的2019年全球预期寿命数据中,女性寿命普遍比男性高。

中国女性的平均预期寿命是77.6岁,男性是74.6岁,女性比男性高出3岁。

另外,伴随女性长寿,还有一个风险是,很多女性在人生最后数年是一个人度过的。

一个人生活比两个人生活会吃力很多。一方面,少了一份养老金收入,另一方面,成本开支更高了。

这意味着女性需要提前准备更多的养老钱。

年金险、增额寿到底选哪个?

财富型保险分两种,一种是年金险,一种是增额终身寿险。

很多人不知道怎么选,两者还是有一定的区别:

(1)领钱方式不同

■年金险:只有到了约定的时间才能开始领钱,比如投保时,可以选择55岁或者60岁开始领取养老金。

■增额终身寿险:只要保单现金价值不为0,可根据个人需求通过减保功能领取部分现金流。

例如:

马女士在30岁时投保了增额终身寿,50岁时要给孩子付首付,手里没有太多资金,可以通过减保领取一部分钱来使用。

60岁时要开始养老了,可以每年领一部分钱来做养老金。

所以,从领取上来看,增额终身寿险灵活度更高一些。

如果是从家庭中长期财富增值来看,增额寿险会更合适。

(2)现价增长走势不一样

■增额终身寿险:现金价值是一直上涨的。

■年金险:关键看领取金额,有些养老年金险在开始领取年金之后,现金价值甚至会变成零。

强制储蓄,能更好地避免冲动退保。

所以,如果要作为养老金,对抗长寿风险,建议买年金险。

哪一款更适合你?

两种产品类型如何选,不同的人群可以根据个人需求,进行选择。

为了方便大家理解,我们举个例子,把人的一生简单划分为几个阶段:

中青年时期女性(30-55岁),主要的经济压力来自孩子的教育、父母养老、房贷车贷等方面,个个都是刚性支出。

中老年时期女性(55-60岁以后),进入退休阶段,可以领取养老金,但毕竟有限,如果储蓄不足,养老生活其实不容乐观。

所以如果要解决这两个阶段的经济压力,我们的产品可以这样选:

1、给孩子囤教育金,养孩子是重点

如果囤钱的目的很明确,想专款专用,满足教育这个用钱需求。

可以选择一些专为孩子打造的年金险。

比如小书仙(i宝贝)。

举个例子

马太太给刚出生的女儿配置了小书仙教育金,一次性交13万。

马太太的女儿18岁时该上大学了,每年可以领取2.57万的保险金作学费、其他教育支出;

等到女儿21岁时,刚好大学毕业,可以获得满期保险金20.9万。

累计领取了28.6万,是投入保费的2.2倍。

小马不论是参加工作、考研还是准备创业,都可以获得一笔经费支持。

2、提前规划未来养老

当然,有些女性为孩子考虑后,也会提前规划自己和父母的养老生活。

现在很多年金险的产品,都可以实现对接养老社区。

比如光明一生(慧选版),养老金领取金额比较可观,还能关联万能账户。

达到一定门槛,还可以拥有养老社区入住权。

注:具体保障以《光明一生(慧选)保险条款为主》)

举个例子:

假如30岁的马太太买了光明一生(慧选版),每年缴纳保费5万元,缴费期限10年。

40岁时,马太太共缴纳50万的保费,这时已经获得旅居入住权。

等到60岁时,马太太可以每年领取6.48万的养老金,保证领取20年后,累计领取养老金244.3万。

因为马太太拥有旅居权,可以一边拿着养老金,一边旅游式的养老生活。

试问,谁不爱!

3、没有明确需求,就是想存笔钱

还有一部分女性,对家庭的关注不仅仅是孩子的教育,还有父母的生病的应急费用。

比如,她们会专门存笔钱,在孩子结婚或者父母生病急需用钱的时候,把这笔钱拿来用,这些基本都属于 30~60 岁阶段用钱地方。

这类需求没有固定时间,那么增额终身寿就会更合适。

像金满意足3号就可以很好地满足这类人群的需求。

注:具体保障以《金满意足3号保险条款为主》)

举个例子:

马太太30岁时,投保了金满意足3号增额终身寿险,第一被保人是自己,第二被保人是1岁女儿。

每年缴纳20万保费,缴费5年,共100万。

48岁时,马太太女儿上大学,4年,每年减保10万,减保后年末现金价值147.4万。

54岁时,母亲生病,急需一笔治疗费。

减保20万后,年末现金价值143.4万,这部分钱,每年还在持续增长。

不论是为老人治疗,孩子的教育、婚姻支出,或者自己用作项目投资等,都可以通过减保操作,取出一部分现金价值来应急。

最后小马老师还是要提醒大家:

在配置财富管理类保险方面,更多女性可能把重点放在了孩子的教育金上,而忽视了成人的养老准备。

其实这一点上一定要平衡,未来的养老生活同样很重要,而且早规划早受益。

如果还是不清楚自己应该选择哪类产品?或者想有属于自己的资金规划方案?可以预约慧择保险咨询顾问,1V1给你解答规划。