非标体人群买不了重疾险,怎么补充健康保障?

重疾险,一旦赔付就是几十万、上百万,所以它的投保门槛往往比较高。

身体有点小毛病,就可能延期、加费、除外,甚至拒保(买不了);

年龄太大也不行,买不到高保额,保费还容易倒挂;

对被拒保、或者保费倒挂的这些朋友来说,重疾险再好,也是白搭。

这时还不如投保增额终身寿险,给自己攒一笔“保障金”。

它的优势如下:

投保门槛低,承保范围广

不用钱时,保单现金价值终身增长

要用钱时,现金价值调动方便

人寿保单,安全性高

当然,具体情况得具体分析,我们往下看。

增额终身寿险有什么优势?

直接看一个真实案例:

慧择的客户赵女士,2020年在慧择投保了一份重疾险。

2022年,31岁的她被查出了良性脑肿瘤,并做了开颅手术,术后情况良好。

(良性脑肿瘤手术预后良好的话,一般不影响寿命,但需要避免过度劳累,并定期复查。)

手术后,赵女士收到了重疾险赔付的90万理赔金。

获赔后,她还想再买一份重疾险,保障未来的几十年,以便自己将来老了或者生病了,能有一笔钱兜底,

但因为重疾险的健康告知比较严格,暂时找不到能投保的产品。

赵女士投保了一份10万×3年交的金满意足多多版增额终身寿险。

这样安排,是出于以下考虑:

一、门槛低,健康告知宽松

健康险的健康告知很严格,但增额终身寿险就宽松多了。

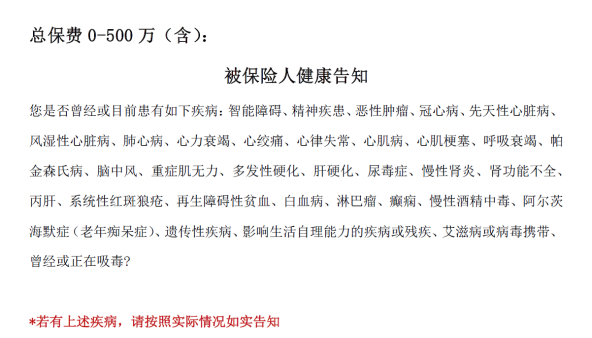

图片来源:金满意足多多版健康告知截图

如图所示,金满意足多多版的健康告知,没有问询到良性脑肿瘤。

其他常见的健康险拒保原因——乳腺结节、肺结节、甲状腺结节、高血脂、高血糖、高血压……等,也都没有问到。

有这些烦恼的朋友,都可以投保。

二、钱不白花,现金价值增长快

赵女士买保险,说穿了就是想用尽量小的投入换取更多的保障,而增额终身寿险,某种程度上也能实现。

不仅有效保额会长大,现金价值也会长大。

还是以金满意足多多版为例:

可以看到:

投保后第6年,保单现金价值就超过已交保费;

赵女士60岁时,保单现金价值超过77万,是已交保费的2.57倍;

赵女士80岁时,保单现金价值超过153.9万,是已交保费的5.13倍;

很明显,增额终身寿险的“投产比”会随着时间越来越高。

在无法投保医疗险、重疾险的情况下,它是为数不多的好选择。

三、灵活,现金价值调配方便

投保增额终身寿险,用钱是通过调配现金价值实现的。

如果不幸生病了需要用钱,赵女士可以向保险公司申请保单贷款、减保来调配资金;

有一些产品的加减保规则是比较灵活的,比如金满意足多多版,投保满15个月,并且减保后现金价值>500就可以。

注:具体加减保规则以保险公司为准。

如果这辈子都能健康到老,那完全可以当退休金用,怎么算都不亏!

四、安全稳健

目前来说,市场上公认的,高度保障资金安全性的工具就3种:

国债

50万以内的银行存款

人寿保单

国债太难抢,银行存款利率持续下行,如果要做中长期、且目的较为明确的资金规划,人寿保单的优势还是比较突出的。

增额终身寿险,就属于人寿保单。

用增额寿险做替补,适合哪些人?

如果能买重疾险,当然还是首选重疾险,因为疾病的发生难以预料。

但实在不行或者不划算,增额终身寿险也是不错的替代方案。

我们再来捋一下,这些情况是很适合用增额寿险做替补的:

1、买不了重疾险

想投保或者加保重疾险,但身体情况不允许,核保结论不佳;

2、买重疾险不划算

年龄大于45周岁,可投保保额太低,保费出现倒挂(总保费比保额还高);

3、家人抗拒重疾险

想给家人投保重疾险,但家人不同意,这时候试试用增额终身寿险说服他们,因为可以“拿回保费”甚至更多;

但,如果符合以下两种情况,更建议考虑年金险::

1、无法通过增额终身寿险的健康告知

很多恶性肿瘤的治愈率都很高,比如甲状腺癌、乳腺癌、儿童高发的急性白血病等……

但就是被增额终身寿险拒之门外,这时候可以考虑无需健康告知的年金险。

年金险的类型也很多,可以根据不同的需求选择合适的产品!

2、已经退休的人群

增额终身寿险的价值需要时间来体现,最好能放个10年、15年再动用,

如果年纪比较大,投保年金险,可能会更合适。

比如慧择在售的金盈年年养老年金保险A款,最大可以69周岁投保,70岁开始领钱。

保险方案千人千面,需要根据个人意愿、收入水平、健康情况、家庭情况、投保目的等综合配置。

如果还想了解更多稳健安全且不吃亏的保障方案,直接联系慧择保险咨询顾问,1V1为您提供专业服务!

相关产品测评